مطالبی که در ادامه می خوانید:

میانگین متحرک بدون شک محبوب ترین ابزار معاملاتی است که توسط معاملهگران استفاده می شود. اگر بدانید چگونه از آنها استفاده کنید، مووینگ اوریج ها عالی هستند، اما اکثر معاملهگران در معامله با مووینگ اوریج اشتباهات زیادی را مرتکب میشوند. در این مقاله از بروکرلند به شما نکاتی را یاد میدهم که هنگام انتخاب نوع این اندیکاتور باید به آنها توجه نمود. همچنین ۳ روش استفاده از آن ها در معاملات فارکس را با هم بررسی خواهیم نمود. پس تا انتهای این مقاله با ما همراه باشید.

آموزش میانگین متحرک و انواع آن

مووینگ اوریج ها از بهترین اندیکاتور فارکس هستند که به طور گسترده ای در بازارهای مالی برای تجزیه و تحلیل روند قیمت ها و هموارسازی نوسانات کوتاه مدت استفاده می شود. انواع مختلفی از آنها وجود دارد که هر کدام ویژگی ها و کاربردهای خاص خود را دارند. در اینجا معرفی آن ها میپردازیم:

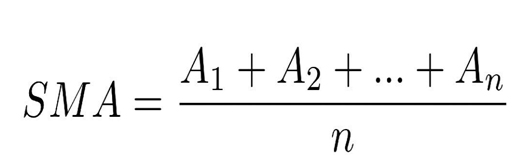

میانگین متحرک ساده (SMA): این نوع ساده میانگین قیمت را در یک دوره خاص محاسبه می کند، که با جمع کردن قیمت پایانی یا بسته شدن یک ارز در یک دوره معین و تقسیم آن بر تعداد دوره ها محاسبه می شود. SMA به تمام نقاط داده ها در محاسبه وزن برابری می دهد.

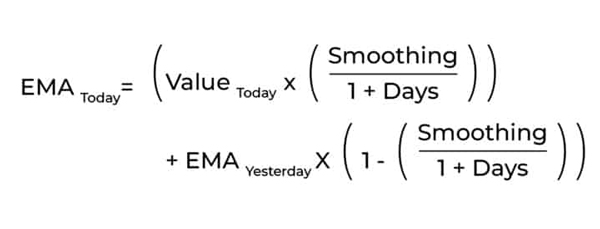

میانگین متحرک نمایی (EMA): نوع نمایی این اندیکاتور مشابه SMA است، اما وزن بیشتری را به قیمت های اخیر اختصاص می دهد، که با استفاده از فرمولی محاسبه می شود که وزن های کاهش نمایی را برای نقاط داده قدیمی اعمال می کند. EMA نسبت به SMA سریعتر به تغییرات قیمت اخیر واکنش نشان می دهد.

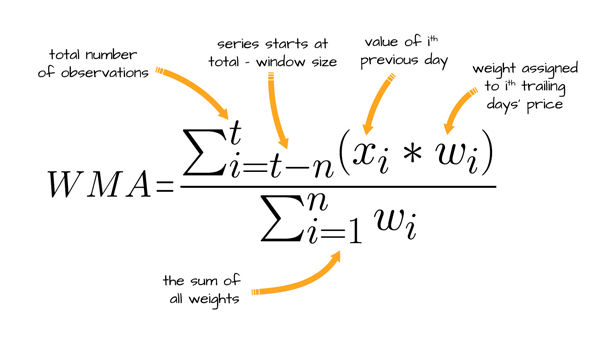

مووینگ اوریج وزنی (WMA): این اندیکاتور وزن های مختلفی را به نقاط داده مختلف در دوره انتخابی اختصاص می دهد. وزن ها معمولاً به صورت خطی از آخرین نقطه داده به قدیمی ترین کاهش می یابد. این نوع به قیمت های اخیر اهمیت بیشتری می دهد اما همچنان قیمت های قدیمی تر را در محاسبه در نظر می گیرد.

میانگین متحرک hull (HMA): moving average هال نوع نسبتا جدیدتری از میانگین های متحرک است که هدف آن کاهش تاخیر و پاسخگویی بهتر به تغییرات قیمت است. یک میانگین متحرک وزنی را به جذر سری قیمت اعمال می کند و در نتیجه منحنی نرم تری ایجاد کرده که به سرعت به پرایس اکشن واکنش نشان می دهد.

میانگین متحرک تطبیقی (AMA): میانگین متحرک تطبیقی حساسیت خود را به شرایط بازار تنظیم می کند. ثابت هموارسازی را بر اساس نوسانات بازار تغییر میدهد، با هدف ارائه پاسخگویی بهتر در بازارهای پرطرفدار و کاهش whipsaws در بازارهای متلاطم یا جانبی.

موارد معرفی شده چند نمونه از انواع این اندیکاتورها هستند که معامله گران و تحلیلگران اغلب از آن ها در ترکیب برای تجزیه و تحلیل روندها، شناسایی سطوح حمایت و مقاومت و تولید سیگنال فارکس استفاده می کنند. انتخاب نوع این اندیکاتور به ترجیحات فردی، استراتژی معاملاتی و بازار خاص مورد تجزیه و تحلیل بستگی دارد.

تفاوت بین مووینگ اوریج EMA و SMA

سوال تمامی تریدرها در ابتدای استفاده از اندیکاتور مووینگ-اوریج یکی است، باید از EMA (نمایی) یا SMA (ساده) استفاده کنیم؟ تفاوت بین این دو معمولاً ظریف است، اما انتخاب درست می تواند تأثیر زیادی بر معاملات شما بگذارد. برای همین در ادامه به بررسی و مقایسه آن دو خواهیم پرداخت:

واقعاً فقط یک تفاوت در مورد EMA در مقابل SMA وجود دارد و سرعت آن است . EMA بسیار سریعتر حرکت می کند و مسیر خود را زودتر از SMA تغییر می دهد. EMA وزن بیشتری به آخرین پرایس اکشن میدهد، به این معنی که وقتی قیمت تغییر جهت میدهد، EMA زودتر این موضوع را تشخیص میدهد، در حالی که چرخش SMA زمانی که قیمت تغییر میکند زمان بیشتری طول میکشد.

مزایا و معایب EMA در مقابل SMA

وقتی صحبت از EMA در مقابل SMA می شود، بهتر یا بدتر وجود ندارد. مزایای EMA نیز معایب آن است، اجازه دهید توضیح دهیم که این به چه معناست:

هنگامی که قیمت در حال تغییر جهت است، EMA سریعتر واکنش نشان می دهد ، اما این بدان معناست که EMA نیز در هنگام دادن سیگنال های اشتباه خیلی زود آسیب پذیرتر است. به عنوان مثال، هنگامی که قیمت کاهش مییابد، EMA بلافاصله شروع به کاهش میکند و میتواند نشانگر تغییر جهت خیلی زود باشد. SMA بسیار کندتر حرکت می کند و در صورت وجود تغییرات کوتاه مدت قیمت و رفتار نامنظم، می تواند شما را مدت بیشتری در معاملات نگه دارد. البته، این بدان معناست که SMA دیرتر از EMA شما را وارد معاملات می کند.

تنظیم دوره یک مووینگ اوریج

معامله گران پس از انتخاب نوع این اندیکاتور، از خود می پرسند که کدام تنظیم دوره مناسب است که بهترین سیگنال را به آنها می دهد؟!

دو بخش برای این پاسخ وجود دارد: اول اینکه شما باید انتخاب کنید که آیا یک معامله گر بلند مدت هستید یا یک معامله گر روزانه. و دوم اینکه در وهله اول باید هدف و دلیل استفاده از moving average را مشخص کنید. حالا بیایید به این موضوع بپردازیم:

محبوبیت اندیکاتور

نکته بسیار مهم هنگام معامله با اندیکاتورها این است که زمانی بهترین واکنش به پرایس اکشن را داده و سیگنال های درستی را در اختیار معامله گران می گذارد که، توسط افراد زیادی استفاده شود. این بدان معناست که برای به دست آوردن بهترین نتایج، باید به متداول ترین مووینگ اوریج ها پایبند باشید، چرا که بسیاری از معامله گران از سیگنال های خود استفاده می کنند و بر اساس آن عمل می نمایند. بنابراین فقط از نوع محبوب استفاده کنید.

بهترین دوره های میانگین متحرک برای معاملات روزانه

هنگامی که یک معامله گر روزانه کوتاه مدت هستید، به مووینگ-اوریجی نیاز دارید که سریع باشد و به تغییرات قیمت فورا واکنش نشان دهد. به همین دلیل است که معمولاً برای معامله گران روزانه بهتر است در وهله اول از EMA استفاده کنند.

وقتی صحبت از دوره و طول می شود، معمولاً 3 moving average خاص وجود دارد که باید در مورد استفاده از آنها فکر کنید:

- دوره 9 یا 10 : بسیار محبوب و بسیار سریع در حال حرکت است.

- دوره 21 : میان مدت و دقیق ترین مووینگ اوریج.

- دوره 50 : میانگین متحرک بلند مدت و بهترین گزینه برای شناسایی جهت بلندمدت است

بهترین دوره برای معاملات سویینگ

معاملهگران سوئینگ رویکرد بسیار متفاوتی دارند و معمولاً در تایم فریم های بالاتر (4 ساعت، روزانه +) معامله میکنند و همچنین معاملات را برای مدت زمان طولانیتری نگه میدارند. بنابراین، این معامله گران ابتدا باید یک SMA را انتخاب کرده و همچنین از moving average دوره بالاتر برای جلوگیری از نویز و سیگنال های زودرس استفاده کنند. در اینجا 4 دوره وجود دارد که برای معامله گران سویینگ مهم هستند:

- دوره 20/21 : میانگین 21 انتخاب ترجیحی بسیاری برای معاملات سویینگ کوتاه مدت است. در طول روند، قیمت به خوبی به آن احترام می گذارد و همچنین نشان دهنده تغییر روند است.

- دوره 50 : مووینگ اوریج 50 استاندارد معاملات نوسانی است و بسیار محبوب است و اکثر معامله گران از آن استفاده می نمایند

- دوره 100 : چیزی در مورد اعداد رند وجود دارد که معامله گران را جذب می کند و در مورد میانگین متحرک 100 قطعا صادق است. برای خط حمایت و مقاومت، به خصوص در بازه زمانی روزانه و/یا هفتگی، بسیار خوب عمل می کند.

- دوره 200/250 : همین امر برای میانگین 200 صدق می کند. مووینگ دوره 250 در نمودار روزانه محبوب است زیرا یک سال پرایس اکشن را توصیف می کند (یک سال تقریباً 250 روز معاملاتی دارد)

دو نمونه از نحوه استفاده میانگین متحرک در معاملات

اکنون که در مورد تفاوتهای میانگین متحرک ها و نحوه انتخاب دوره مناسب گفتیم، بیایید به 3 روشی که میتوان از آنها استفاده کرد تا به شمادر معاملات کمک کند را نگاهی بیاندازیم.

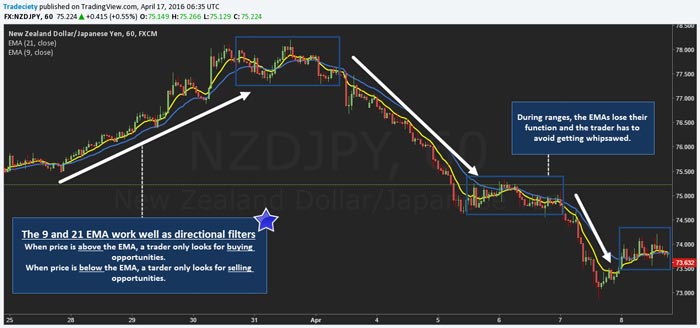

جهت و فیلتر روند

مارتی شوارتز جادوگر بازار یکی از موفق ترین معامله گران تاریخ و از طرفداران بزرگ میانگین متحرک برای شناسایی جهت روند بود. آنچه او در مورد آنها گفته:

میانگین متحرک نمایی 10 روزه (EMA) اندیکاتور مورد علاقه من برای تعیین روند اصلی است. من این را “چراغ قرمز، چراغ سبز” می نامم زیرا در معاملات ضروری است که در سمت صحیح مووینگ اوریج باقی بمانید تا بهترین احتمال موفقیت را به خود بدهید. وقتی بالای 10 روز معامله می کنید، چراغ سبز دارید، بازار در حالت مثبت است و باید به فکر خرید باشید. برعکس، معامله زیر میانگین یک چراغ قرمز است. بازار در حالت منفی است و شما باید به فروش فکر کنید. – مارتی شوارتز

مارتی شوارتز از یک EMA سریع برای ماندن در سمت راست بازار و فیلتر کردن معاملات در جهت اشتباه استفاده می کند. فقط این یک نکته می تواند تفاوت بزرگی در ترید شما ایجاد کند، زمانی که فقط با روند در جهت درست معامله می کنید.

صلیب طلایی و صلیب مرگ

اما حتی به عنوان معاملهگران سویینگ، میتوانید از میانگینهای متحرک به عنوان فیلترهای جهتدار استفاده کنید. صلیب طلایی و مرگ سیگنالی است که زمانی اتفاق می افتد که میانگین متحرک 200 و 50 دوره ای متقاطع می شود و عمدتاً در نمودارهای روزانه استفاده می شود.

در نمودار زیر، صلیب طلایی و مرگ را مشخص شده است. اساساً، زمانی که 50 از 200 عبور می کند، پوزیشن شورت گرفته و زمانی که 50 از میانگین متحرک 200 دوره عبور می کند، وارد معامله لانگ میشوید. اگرچه عکس زیر فقط مدت زمان محدودی را نشان می دهد، اما می توانید ببینید که میانگین متحرک های متقاطع می تواند به تجزیه و تحلیل شما و انتخاب جهت درست بازار کمک کند.

نکته مهم در مورد مووینگ اوریج ها در بازارهای سایدوی

میانگین متحرک در بازارهای رنجی و سایدوی کار نمی کند. زمانی که قیمت بین حمایت و مقاومت در نوسان است، این اندیکاتور معمولاً جایی در وسط آن محدوده است و قیمت چندان به آن احترام نمیگذارد. تصویر زیر نمودار قیمت را با میانگین متحرک دوره 50 و 21 نشان می دهد. می بینید که در طول بازه، میانگین ها کاملا اعتبار خود را از دست می دهند، اما به محض اینکه قیمت شروع به روند و نوسان میکند، دوباره به عنوان حمایت و مقاومت عمل می کنند.

میانگین متحرک و باندهای بولینگر

باندهای بولینگر یک اندیکاتور تکنیکال بر اساس میانگین-متحرک است. در وسط باندهای بولینگر، moving average 20 دوره و باندهای بیرونی نوسان قیمت را اندازه گیری می کنند. در طول بازهها ، قیمت حول مووینگ اوریج نوسان میکند، اما باندهای بیرون. ی همچنان بسیار مهم هستند. هنگامی که قیمت باندهای بیرونی را در طول یک محدوده لمس می کند، اغلب می تواند معکوس را در جهت مخالف پیش بینی کند. بنابراین، حتی اگر میانگینهای متحرک اعتبار خود را در طول بازهها از دست میدهند، باندهای بولینگر ابزاری عالی هستند که همچنان به شما امکان میدهند قیمت را به طور موثر تجزیه و تحلیل کنید.

در طول روندها، باندهای بولینگر می توانند به شما کمک کنند تا در معاملات بمانید. در طول یک روند قوی، قیمت معمولاً از میانگین متحرک خود فاصله میگیرد، اما نزدیک به باند بیرونی حرکت میکند. هنگامی که قیمت دوباره moving average را بشکند، می تواند نشان دهنده تغییر جهت باشد. علاوه بر این، هر زمان که در طول یک روند نقض باند بیرونی را مشاهده کردید، اغلب یک اصلاح را پیشبینی میکند. با این حال، تا زمانی که میانگین متحرک شکسته نشود، به معنای برگشت نیست.