مطالبی که در ادامه می خوانید:

دنیای فارکس مملو است از انواع اندیکاتورها که توسط معامله گران در کنار تحلیل فاندامنتال و در استراتژی های متفاوت استفاده می شوند. احتمالا اگر از هر تریدر در این بازار در مورد نحوه معامله و انتخاب اندیکاتور سوال شود، آنها به شما خواهند گفت که برای تعیین موثر تغییر مسیر در الگوهای قیمت، استفاده از اندیکاتور فارکس مناسب مورد نیاز است. با این حال، هر کاری که یک اندیکاتور می تواند برای کمک به معامله گر انجام دهد، دو اندیکاتور سازگار می توانند بهتر انجام دهند. یکی از این نمونه ها ترکیب اندیکاتور مکدی و استوکاستیک است.

با ترکیب این دو اندیکاتور می توان نتایج بهتری در معاملات خود گرفت. با این مقاله از بروکرلند همراه باشید تا این روش معاملاتی، یعنی استراتژی مکدی و استوکاستیک را به طور کامل بررسی کنیم.

ترکیب دو اندیکاتور مکدی و استوکاستیک (Stochastic و MACD)

مکدی و استوکاستیک دو اندیکاتور محبوب هستند که در معاملات فارکس مورد استفاده قرار می گیرند. اندیکاتور مکدی (میانگین متحرک واگرایی همگرایی) یک اندیکاتور مومنتوم پیروی از روند است که به معامله گران کمک می کند تغییرات روند بالقوه در بازار را شناسایی کنند. از سوی دیگر، اندیکاتور Stochastic یک نوسانگر مومنتوم است که با مقایسه قیمت پایانی یک دارایی با محدوده قیمت آن در یک دوره مشخص، حرکت بازار را اندازهگیری میکند.

جست و جو برای دو اندیکاتور محبوب که به خوبی با هم کار کرده و ترکیب آن دو نتایج خوبی به معامله گران دهد، منجر جفت شدن مکدی و استوکاستیک شد. این ترکیب به این دلیل کار میکند که استوکاستیک قیمت بسته شدن را با محدوده قیمت آن در یک دوره زمانی معین مقایسه میکند، در حالی که مکدی تشکیل دو میانگین متحرک است که از یکدیگر واگرا و همگرا میشوند. این ترکیب استراتژی مکدی و استوکاستیک در صورت استفاده صحیح بسیار مؤثر است. قبل از پرداختن به این روش نیاز است عملکرد هر کدام از این دو اندیکاتور را به طور جداگانه بررسی کنیم.

معرفی اندیکاتور استوکاستیک

اندیکاتور استوکاستیک یکی از دو شرکت کننده در استراتژی مکدی و استوکاستیک است که، اندیکاتوری محبوب بوده و به طور گسترده توسط معامله گران استفاده می شود. فرض اساسی این است که وقتی قیمت در حال افزایش است، تمایل دارد نزدیک به سقف دوره اخیر بسته شود و زمانی که در حال کاهش است، قیمت نزدیک به پایین ترین حد خود بسته می شود. این اندیکاتور قیمت را نسبت به محدوده های/لو در یک دوره تعیین شده اندازه گیری می کند، بنابراین نشان می دهد که در حال حاضر کجا در محدوده معاملاتی اخیر خود معامله می شود.

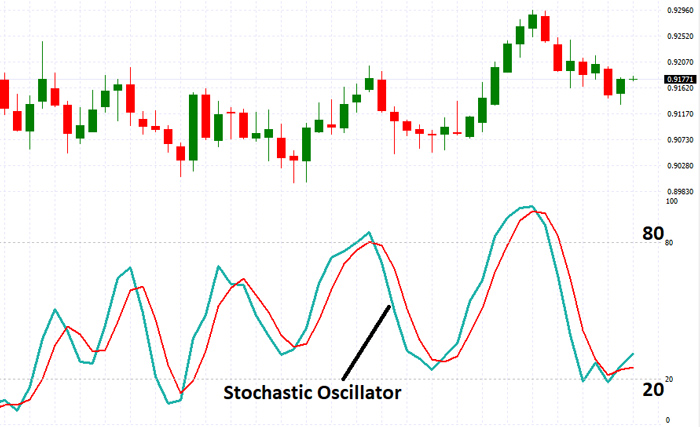

استوکاستیک بین مقادیر صفر و 100 رسم شده و دارای خطوط مرجع در 20 و 80 است. هنگام مقایسه این اعداد، توجه به زمانی که استوکاستیک از خطوط مرجع عبور می کند، مهم است. وقتی از بالای 20 عبور می کند، این به عنوان سیگنال خرید تعبیر می شود و وقتی به زیر 80 می رسد، به عنوان سیگنال فروش تفسیر می شود. روش دیگر برای تفسیر این است که قرائت های زیر 20 را فروش بیش از حد و قرائت های بالای 80 را خرید بیش از حد در نظر بگیرید.

در زیر می توانید یک استوکاستیک را که در نمودار روزانه USD/CHF نشان داده شده است، با خطوط 20 و 80 مشخص شده مشاهده کنید.

تاریخچه اندیکاتور استوکاستیک پر از ناهماهنگی است. اکثر منابع، جورج سی. لین (George C. Lane)، تحلیلگر تکنیکال را که پس از پیوستن به Investment Educators در سال 1954 در رشته استوکاستیک مطالعه کرد، به عنوان خالق این اندیکاتور معرفی می کنند. با این حال، لین اظهارات متناقضی در مورد اختراع استوکاستیک بیان کرد.

ممکن است رالف دیستانت (Ralph Dystant)، رئیس وقتInvestment Educators، یا حتی یکی از بستگان ناشناس یکی از اعضای سازمان، این اندیکاتور را ابداع کرده باشد. گروهی از تحلیلگران به احتمال زیاد استوکاستیک را بین ورود لین به Investment Educators در سال 1954 و 1957 اختراع کردند، زمانی که لین ادعای حق چاپ برای آن را داشت.

معرفی اندیکاتور مکدی

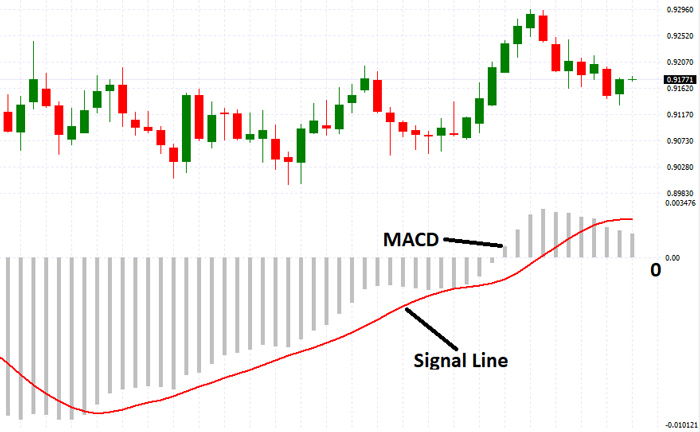

اندیکاتور دیگر برای استراتژی مکدی و استوکاستیک، مکدی یا واگرایی همگرایی میانگین متحرک است که بیشتر به عنوان MACD شناخته می شود. اگرچه ساخت MACD بسیار ساده است، با این وجود بسیار قدرتمند است. MACD به سادگی تفاوت بین میانگین متحرک نمایی کوتاه مدت و میانگین متحرک نمایی بلند مدت است. رایج ترین ترکیب، میانگین متحرک نمایی 12 دوره ای با میانگین متحرک نمایی 26 دوره ای است.

خط دیگری در کنار MACD رسم می شود و سیگنال یا خط تریگر نامیده می شود. خط سیگنال اغلب یک میانگین متحرک نمایی نه دوره ای خود MACD است. سپس هر دو خط در دو طرف صفر رسم می شوند. اگر میانگین متحرک کوتاه مدت بالاتر از میانگین متحرک بلند مدت باشد، MACD بالای صفر خواهد بود و بالعکس.

در زیر می توانید یک MACD را که در نمودار روزانه USD/CHF نشان داده شده است، با خطوط 30 و 70 مشخص شده مشاهده کنید.

کراس اورهای صعودی در استراتژی مکدی و استوکاستیک

برای اینکه بتوانیم نحوه ترکیب یک کراس اور صعودی مکدی و استوکاستیک را در یک استراتژی مکدی و استوکاستیک تایید روند ایجاد کنیم، باید بدانیم در ساده ترین حالت، روند صعودی به سیگنال قوی برای افزایش مداوم قیمت ها اشاره دارد. سیگنال صعودی زمانی اتفاق میافتد که یک میانگین متحرک سریعتر از میانگین متحرک کندتر عبور کرده و مومنتوم بازار را ایجاد میکند و افزایش بیشتر قیمت را ارایه میکند.

- در مورد MACD صعودی، این زمانی اتفاق میافتد که مقدار هیستوگرام بالاتر از خط تعادل باشد ، و همچنین زمانی که خط MACD ارزش بیشتری نسبت به EMA نه روزه داشته باشد، که به آن “خط سیگنال MACD” نیز میگویند.

- واگرایی صعودی استوکاستیک زمانی اتفاق میافتد که مقدار %K از %D عبور کند و چرخش احتمالی قیمت را تأیید کند.

دابل کراس

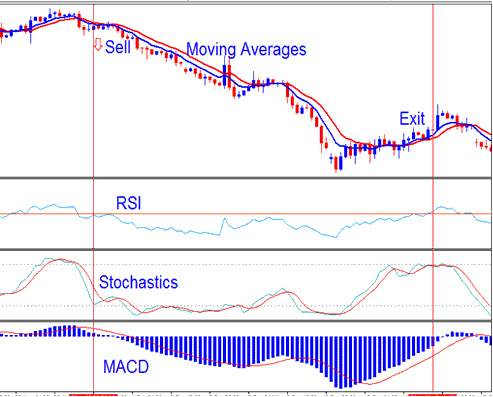

در زیر مثالی از نحوه و زمان استفاده از دابل کراس مکدی و استوکاستیک آمده است.

به خطوط سبزی که نشاندهنده حرکت این دو اندیکاتور مکدی و استوکاستیک با هم هستند و کراس تقریباً کامل که در سمت راست نمودار نشان داده شده است توجه کنید.

معاملهگران با تجربه بری استفاده از استراتژی مکدی و استوکاستیک از تایم فریم های بسیار کوتاهتری در تنظیمات اندیکاتور خود استفاده میکنند و به جای نمودارهای ماهانه یا سالیانه، از نمودار پنج روزه استفاده می نمایند.

استراتژی مکدی و استوکاستیک

هنگامی که این دو اندیکاتور معرفی شده با هم به عنوان استراتژی مکدی و استوکاستیک استفاده می شود، معامله گران می توانند به دنبال سیگنال های کراس اور از اندیکاتورهای مکدی و استوکاستیک باشند. سیگنال کراس اور صعودی زمانی رخ می دهد که خط MACD از خط سیگنال عبور کند، در حالی که اندیکاتور Stochastic زیر سطح فروش بیش از حد (معمولاً 20) است. سیگنال کراس اور نزولی زمانی رخ می دهد که خط MACD از زیر خط سیگنال عبور کند، در حالی که اندیکاتور Stochastic بالاتر از سطح خرید بیش از حد (معمولا 80) باشد.

استراتژی مکدی و استوکاستیک می تواند به معامله گران کمک کند تا تغییرات احتمالی روند را تأیید کرده و نقاط ورود و خروج احتمالی را شناسایی کنند. با این حال، توجه به این نکته مهم است که هیچ استراتژی بیخطر نیست و معاملهگران باید همیشه تحلیلها و شیوههای مدیریت ریسک خود را انجام دهند.

برای شروع ابتدا، به دنبال این باشید که کراس اوورهای صعودی در عرض دو روز از یکدیگر رخ دهند. هنگام اعمال استراتژی مکدی و استوکاستیک، در حالت ایدهآل، کراس اور زیر خط 50 روی استوکاستیک رخ میدهد تا حرکت قیمت طولانیتری را به دست آورد. همچنین توجه داشته باشید که MACD باید کمی بعد از استوکاستیک کراس کند، چراکه در غیر این صورت می تواند نشانه ای نادرست از روند قیمت ایجاد کند یا شما را در یک رنج سایدوی قرار دهد .

مزایا و نکات استفاده از استراتژی مکدی و استوکاستیک

مانند هر استراتژی معاملاتی دیگر مانند استراتژی ترید تعادلی در ایچیموکو یا آنتی مارتینگل که بررسی کردیم و این حرف را در مورد آنها زدیم، استراتژی مکدی و استوکاستیک نیز مزایا و معایب خود را دارد. مزیت این روش این است که به معاملهگران این فرصت را میدهد تا نقطه ورود بهتری را در روند صعودی یافته و تصمیم بهتر و مطمین تری بگیرند.

همانطور که گفتیم هیچ استراتژی کامل و بی نقص نخواهد بود. از ضعف های استراتژی مکدی و استوکاستیک اینست که، از آنجایی که قیمت معمولاً زمان بیشتری برای قرارگیری در بهترین موقعیت خرید نیاز دارد، معاملات واقعی کمتر اتفاق میافتد، بنابراین ممکن است به سبدی بزرگتر برای معامله نیاز داشته باشید.

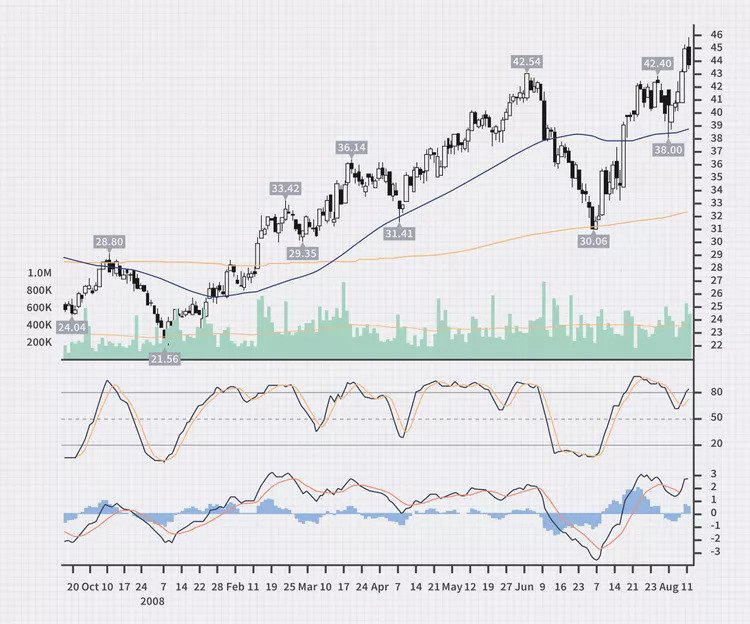

کراس اور مکدی و استوکاستیک به معامله گر اجازه می دهد تا فواصل زمانی را تغییر دهد و نقاط ورودی بهینه و ثابت را پیدا کند. به این ترتیب می توان آن را برای نیازهای هم معامله گران فعال وهم سرمایه گذاران تنظیم کرد. با آزمایش هر دو اندیکاتور مکدی و استوکاستیک خواهید دید که چگونه کراس اورها به طور متفاوتی در یک ردیف قرار می گیرند، سپس روزهایی را انتخاب کنید که برای سبک معاملاتی شما بهترین بازده را داشته و مناسب استراتژی معاملاتی شماست. همچنین ممکن است بخواهید یک شاخص قدرت نسبی (اندیکاتور RSI) نیز که در مقالات گذشته به طور کامل آن را آموزش دادیم، به این ترکیب اضافه کرده و سیگنال های مطمین تری برای ورود به معامله داشته باشید.

نتیجه

بازار فارکس مملو از انواع اندیکاتورهاست که می توانند با هم و یا به صورت جداگانه برای ترید در این بازار استفاده شوند. دو اندیکاتور که قابلیت ادغام و استفاده با هم در معاملات را دارند مکدی و استوکاستیک است که در این مقاله آموزش فارکس بروکرلند به آموزش همین استراتژی مکدی و استوکاستیک و کراس اور این دو در فارکس پرداختیم.

مانند هر استراتژی معاملاتی لازم است بدانید با هدف گذاری واقع بینانه، نظارت دایم و نظم در کنار مدیریت ریسک مناسب از این استراتژی در کنار سایر روش های معاملاتی خود استفاده و سود خود را از این بازار افزایش دهید.