مطالبی که در ادامه می خوانید:

استراتژی مارتینگل یک استراتژی محبوب و مبتنی بر ایده دوبرابر کردن معاملات بازنده به منظور جبران زیان و در نهایت کسب سود است، که توسط بسیاری از معامله گران فارکس استفاده می شود. این استراتژی سالهاست که وجود داشته و به اشکال مختلف در بازارهای مختلف مورد استفاده قرار گرفته است. در این مقاله از brokerland نگاهی دقیق تر به این روش و کاربرد آن در بازار فارکس خواهیم داشت.

استراتژی مارتینگل چیست؟

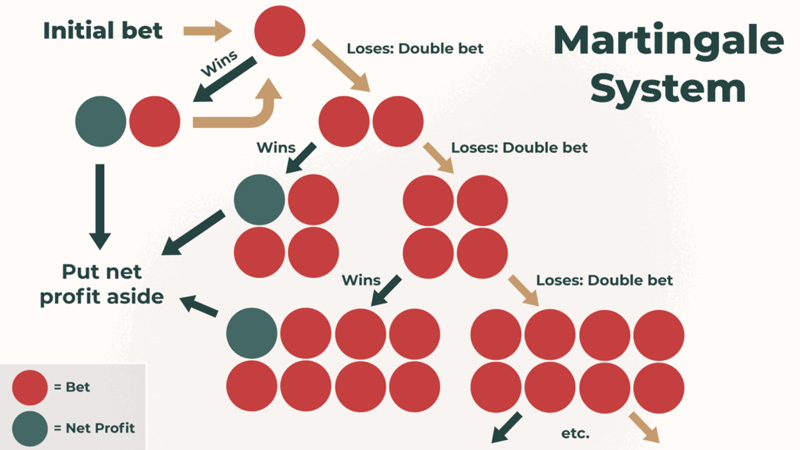

استراتژی مارتینگل یک استراتژی شرط بندی است که در قرن 18 در فرانسه شکل گرفت. در ابتدا در بازیهای قمار مانند رولت و بلک جک مورد استفاده قرار میگرفت که در آن بازیکن پس از هر باخت شرط خود را دو برابر میکرد، با هدف جبران همه ضررها و کسب سود. این استراتژی مبتنی بر این ایده است که در نهایت، یک شرط برنده از راه میرسد و بازیکن میتواند تمام ضررها را جبران کند و به سود برسد.

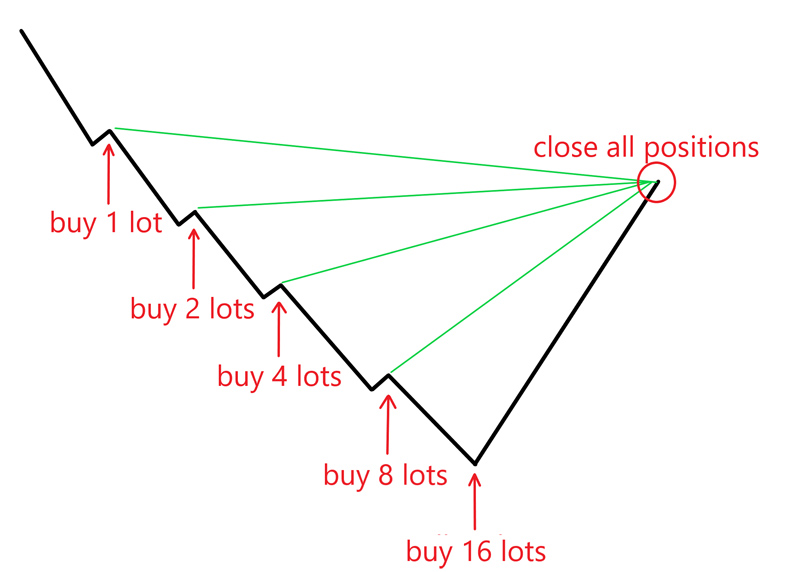

در بازار فارکس، استراتژی مارتینگل یک استراتژی معاملاتی است که شامل دو برابر کردن معاملات ضرر می شود. به عنوان مثال، اگر معاملهگری یک جفت ارز خریده و معامله وی در ضرر باشد، با خرید بیشتر جفت ارز با قیمت پایینتر، پوزیشن خود را دو برابر میکند. معاملهگر به دوبرابر کردن معامله خود ادامه میدهد تا زمانی که معامله در نهایت به نفع وی شود و به این طریق اجازه میدهد تمام ضررها جبران شده و سود کسب شود.

استراتژی مارتینگل چگونه در فارکس کار می کند؟

استراتژی مارتینگل در فارکس با دوبرابر کردن معاملات بازنده به منظور جبران زیان و در نهایت کسب سود عمل می کند. این استراتژی مبتنی بر این ایده است که در نهایت، یک معامله برنده از راه میرسد و معاملهگر میتواند تمام زیانها را جبران کند و سود کسب کند.

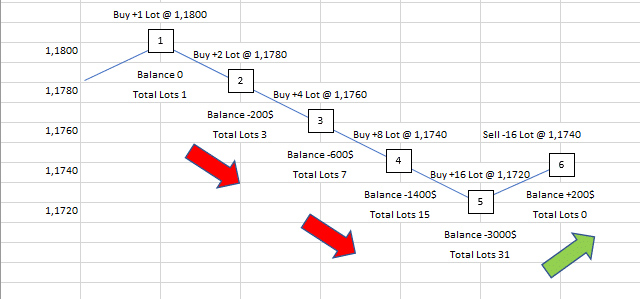

برای توضیح نحوه عملکرد استراتژی مارتینگل در فارکس، بیایید مثالی بزنیم. فرض کنید یک معامله گر جفت ارز EUR/USD را با قیمت 1.1000 خریداری می کند. معاملهگر حد ضرر را در 1.0950 و حد سود را در 1.1100 تعیین میکند، با ریسک 1% از حساب معاملاتی خود. اگر معامله بر خلاف معاملهگر پیش برود و به حد ضرر برسد، معاملهگر با خرید بیشتر جفت ارز EUR/USD با قیمت کمتر، مثلاً 1.0900، پوزیشن خود را دو برابر میکند.

معامله گر استاپ لاس جدید را روی 1.0850 و حد سود را در 1.0950 تعیین می کند. اگر معامله دوباره بر خلاف معاملهگر پیش برود و به حد ضرر برسد، معاملهگر با خرید بیشتر جفت ارز EUR/USD با قیمت کمتر، مثلاً 1.0800، معامله خود را دوباره دو برابر میکند. معاملهگر حد ضرر جدید را در 1.0750 و سود را در 1.0850 تعیین میکند.

استراتژی مارتینگل در فارکس بدون خطر نیست. این استراتژی مستلزم آن است که یک معامله گر سرمایه زیادی داشته باشد تا بتواند در برابر چندین معامله بازنده مقاومت کند، که می تواند به سرعت یک حساب معاملاتی را صفر کند. علاوه بر این، این استراتژی مستلزم آن است که معاملهگر از تحمل ریسک بالایی برخوردار باشد، زیرا در صورت ادامه معامله علیه تریدر، کاهش دو برابری معاملات باخت میتواند منجر به زیان قابل توجهی شود.

مزایا و معایب استراتژی مارتینگل

استراتژی مارتینگل هم مانند هر استراتژی دیگری مانند ترید تعادلی در ایچیموکو که پیش تر به آن پرداختیم، مزایا و هم معایبی دارد. بیایید نگاهی دقیق تر به برخی از مزایا و معایب این استراتژی بیندازیم.

مزایا:

- پتانسیل بازده بالا: استراتژی مارتینگل پتانسیل بازدهی بالایی را دارد اگر معامله گر بتواند معاملات از دست داده را دوبرابر کند و در نهایت به سود برسد. با این حال، پتانسیل بازده بالا با سطح بالایی از ریسک همراه است.

- پیاده سازی ساده: اجرای استراتژی مارتینگل نسبتاً ساده است و می تواند توسط افراد مبتدی و با تجربه استفاده شود. معامله گران این استراتژی شامل دو برابر کردن معاملات بازنده است که می تواند به صورت دستی یا با استفاده از اکسپرت انجام شود.

- قابل استفاده در هر بازاری: استراتژی مارتینگل را می توان در هر بازاری از جمله فارکس، سهام و کالاها استفاده کرد. استراتژی مبتنی بر اصل احتمال است که برای هر بازاری قابل اجرا است.

معایب:

- ریسک بالا: استراتژی مارتینگل یک استراتژی پر ریسک است که یک معامله گر را ملزم به تحمل ریسک بالا می کند. در صورتی که معامله بر خلاف معامله گر ادامه یابد، دو برابر کردن معاملات زیانده می تواند منجر به زیان قابل توجهی شود.

- نیاز به سرمایه بالا: این استراتژی به معامله گری نیاز دارد که مقدار زیادی سرمایه داشته باشد تا بتواند در برابر چندین معامله بازنده مقاومت کند. اگر یک معامله گر سرمایه کافی نداشته باشد، ممکن است به سرعت حساب معاملاتی خود را صفر کند.

- بدون ضمانت موفقیت: استراتژی مارتینگل موفقیت را تضمین نمی کند، زیرا همیشه این احتمال وجود دارد که یک معامله بازنده به جهت ضد با معامله گر ادامه دهد. این استراتژی بر اساس اصل احتمال است، به این معنی که همیشه احتمال از دست دادن معاملات وجود دارد.

نکات استفاده از استراتژی مارتینگل در فارکس

اگر تصمیم دارید از استراتژی مارتینگل در فارکس استفاده کنید، چندین نکته وجود دارد که باید به خاطر داشته باشید تا شانس موفقیت خود را به حداکثر برسانید. در اینجا چند نکته در مورد نحوه استفاده از این روش در فارکس آورده شده است:

تنظیم پارامترهای ریسک واقع بینانه: هنگام استفاده از استراتژی مارتینگل، تعیین پارامترهای ریسک واقع بینانه ضروری است. شما فقط باید درصد کمی از حساب معاملاتی خود را در هر معامله ریسک کنید، مانند 1٪ یا 2٪. این به شما کمک می کند تا ریسک خود را مدیریت کرده و از صفر شدن حساب معاملاتی خود و کال مارجین شدن جلوگیری کنید.

استفاده از استاپ لاس: استفاده از حد ضرر هنگام استفاده از استراتژی مارتینگل بسیار مهم است،چرا که به شما کمک می کند تا ضررهای خود را محدود و از صفر شدن حساب معاملاتی خود توسط یک معامله جلوگیری نمایید.

از یک طرح معاملاتی استفاده کنید: هنگام استفاده از این استراتژی، یک طرح معاملاتی ضروری است. شما باید برای هر معامله یک برنامه مشخص داشته باشید، از جمله نقاط ورود و خروج، سطوح حد ضرر و سود و میزان سرمایه ای که می خواهید در هر معامله ریسک کنید.

از یک اکسپرت فارکس استفاده کنید: استفاده از اکسپرت فارکس می تواند به شما کمک کند تا استراتژی مارتینگل را به طور موثرتری پیاده سازی کنید، چراکه می تواند بازار را نظارت کرده و معاملات را به صورت خودکار انجام دهد و به شما این امکان را می دهد تا روی سایر جنبه های معاملات خود تمرکز کنید.

تمرین در یک حساب آزمایشی: قبل از استفاده از استراتژی مارتینگل در یک حساب معاملاتی زنده، تمرین روی یک حساب دمو که توسط اکثر بروکرهای فارکس همانند آلپاری، اوپوفایننس و آمارکتس ارائه می شود ضروری است. یک حساب آزمایشی به شما این امکان را میدهد که استراتژی را بدون ریسک کردن پول واقعی آزمایش کرده تا قبل از شروع معامله با سرمایه واقعی، رویکرد خود را اصلاح کنید.

مثالی از استراتژی مارتینگل در فارکس

در اینجا مثالی از نحوه استفاده از استراتژی مارتینگل در معاملات فارکس آورده شده است:

فرض کنید یک معامله گر تصمیم می گیرد از استراتژی مارتینگل در جفت ارز EUR/USD استفاده کند. وی با معامله اولیه 1 لات شروع کٖرده و EUR/USD را با قیمت 1.2000 خریداری میکند. حد ضرر را در 1.1950 تعیین که 50 پیپ کمتر از قیمت ورودی است و حد برداشت را در 1.2050 که 50 پیپ بالاتر از قیمت ورودی است.

اگر معامله به حد سود برسد، معامله گر 500 دلار سود خواهد داشت (با فرض ارزش پیپ 10 دلار در هر لات). با این حال، اگر معامله به حد ضرر برسد، معامله گر 500 دلار ضرر خواهد کرد.

حال، فرض کنید معامله به حد ضرر می رسد و معامله گر 500 دلار ضرر می کند. طبق استراتژی مارتینگل، معاملهگر باید اندازه پوزیشن خود را در معامله بعدی دو برابر کند تا بتواند ضرر خود را جبران کند. بنابراین، در معامله بعدی، 2 لات EUR/USD را با همان قیمت ورودی 1.2000 خریداری می کنند. استاپ لاس را در 1.1900 تعیین که 100 پیپ کمتر از قیمت ورودی است وحد سود را در 1.2100 که 100 پیپ بالاتر از قیمت ورودی است.

اگر معامله به حد سود برسد، معاملهگر 1000 دلار سود خواهد داشت (با فرض ارزش پیپ 10 دلار در هر لات)، که ضرر قبلی 500 دلاری را پوشش میدهد و سود 500 دلاری را برای وی به همراه خواهد داشت. با این حال، اگر معامله به حد ضرر برسد، معامله گر 1000 دلار ضرر خواهد کرد.

حال، فرض کنید معامله دوباره به حد ضرر می رسد و معامله گر 1000 دلار ضرر می کند. طبق استراتژی مارتینگل، معاملهگر باید دوباره حجم معامله خود را دو برابر کرده تا بتواند ضرر خود را جبران کند. بنابراین، در معامله بعدی، 4 لات EUR/USD را با همان قیمت ورودی 1.2000 خریداری می نماید. حد ضرر را روی 1.1800 تعیین که 200 پیپ کمتر از قیمت ورودی است و حد سود را روی 1.2200 قرار داده که 200 پیپ بالاتر از قیمت ورودی است.

اگر معامله به سطح حد سود برسد، معاملهگر 4000 دلار سود خواهد داشت (با فرض ارزش پیپ 10 دلار در هر لات)، که ضررهای قبلی 1500 دلاری را پوشش میدهد و سود 2500 دلاری برای وی باقی میگذارد. با این حال، اگر معامله به حد ضرر برسد، معامله گر 4000 دلار ضرر خواهد کرد.

همانطور که می بینید، استراتژی مارتینگل شامل دوبرابر کردن معاملات بازنده برای تلاش برای جبران ضرر و در نهایت کسب سود است. با این حال، این استراتژی میتواند مخاطرهآمیز باشد، زیرا به یک معاملهگر نیاز دارد که تحمل ریسک بالا و مقدار زیادی سرمایه برای مقاومت در برابر معاملات بازنده متعدد داشته باشد. استفاده از استراتژی مارتینگل با احتیاط و تنظیم پارامترهای ریسک واقع بینانه و تمرین بسیار در حساب دمو قبل از استفاده از آن در حساب واقعی، برای جلوگیری از صفر شدن حساب معاملاتی شما ضروری است.

نتیجه

استراتژی مارتینگل یک استراتژی محبوب است که سال هاست در بازارهای مختلف به اشکال مختلف مورد استفاده قرار می گیرد. در این مقاله از آموزش فارکس بروکرلند به بررسی این این استراتژی که شامل دوبرابر کردن معاملات بازنده به منظور جبران زیان و در نهایت کسب سود است، پرداخته شد. در حالی که استراتژی مارتینگل پتانسیل بازده بالا را دارد، بسیار پرریسک است که به یک معامله گر نیاز دارد تا تحمل ریسک بالا و سرمایه زیادی داشته باشد تا بتواند چندین معامله با ضرر را تحمل کند.

اگر تصمیم دارید از استراتژی مارتینگل در فارکس استفاده کنید، تنظیم پارامترهای ریسک واقع بینانه، استفاده از حد ضرر، داشتن یک برنامه معاملاتی، استفاده از اکسپرت فارکس و تمرین در حساب دمو ضروری است. با رعایت این نکات، می توانید شانس موفقیت خود را هنگام استفاده از این استراتژی در فارکس به حداکثر برسانید. در مقاله بعدی به توضیح استراتژی آنتی مارتینگل که تا حدودی برعکس این روش است خواهیم پرداخت.