مطالبی که در ادامه می خوانید:

ترید فارکس که به عنوان ترید ارز نیز شناخته می شود، یک بازار جهانی است که در آن ارزها خرید و فروش می شوند. این یک بازار بسیار نقدپذیر و پویا است که معامله گران را از سراسر جهان جذب می کند. برای شرکت در معاملات فارکس، معامله گران اغلب از اهرم برای تقویت سود بالقوه خود استفاده می کنند. با این حال، این لوریج همچنین می تواند منجر به زیان های قابل توجهی شود که در ادامه کال مارجین را برای تریدر پیش می آورد.

درک این مفهوم برای هر کسی که در معاملات فارکس فعالیت دارد بسیار مهم است. با این مقاله آموزش فارکس بروکرلند همراه باشید تا مفهوم کال مارجین را در فارکس به طور کامل بررسی و به تمام موارد مورد نیاز در رابطه با آن بپردازیم.

مفهوم کال مارجین

قبل از پرداختن به بحث کال مارجین، به طور خلاصه مروری بر مفهوم مارجین، که در مقالات پیشین مفصل آن و انواع آن را آموزش دادیم، داشته باشیم. margin به معاملهگران اجازه میدهد تا پوزیشن های بزرگتری را نسبت به آنچه که تنها با سرمایهشان میتوانند کنترل کنند، داشته باشند. این اهرم هم سود بالقوه و هم زیان احتمالی را افزایش می دهد. هنگامی که یک معامله گر معامله ای را باز می کند، بخشی از بالانس او به عنوان مارجین کنار گذاشته می شود و به عنوان تضمینی برای بروکر فارکس عمل می کند که معامله گر می تواند زیان های احتمالی را پوشش دهد.

اهرم نیز که باز در مقالات سایت به آموزش آن پرداخته شده است، یک مفهوم اساسی در معاملات فارکس است و ارتباط نزدیکی با مارجین دارد. این به صورت یک نسبت بیان می شود و نشان دهنده درجه ای است که یک معامله گر می تواند اندازه پوزیشن خود را نسبت به سرمایه اولیه خود تقویت کند. نسبت های رایج اهرم شامل 50:1، 100:1 و حتی 500:1 بسته به کارگزار و منطقه است. در بروکرهای مختلف و انواع مختلف حساب های آن ها این درصد متفاوت است، برای مثال شاید اهرمی که در بروکر آلپاری ارائه می شود با این میزان در بروکر فارکس تایم متفاوت باشد.

اهرم و مارجین دست به دست هم می دهند. نسبت های اهرمی بالاتر به حاشیه کمتری برای کنترل اندازه پوزیشن معین نیاز دارند. به عنوان مثال، با اهرم 100:1، یک معامله گر می تواند موقعیت 100000 دلاری را با تنها 1000 دلار مارجین کنترل کند. اما در حالی که می تواند سود را افزایش دهد، پتانسیل زیان های قابل توجه را نیز افزایش می دهد.

کارگزاران فارکس معمولا سطوح margin خاصی را که اغلب به صورت درصد بیان می شود، تعیین می کنند که در آن کال مارجین و توقف ها رخ می دهد. این سطوح تضمین می کند که معامله گران حداقل سطح حاشیه را در حساب های خود حفظ می کنند تا زیان های احتمالی را پوشش دهند.

تفاوت کال مارجین با استاپ اوت

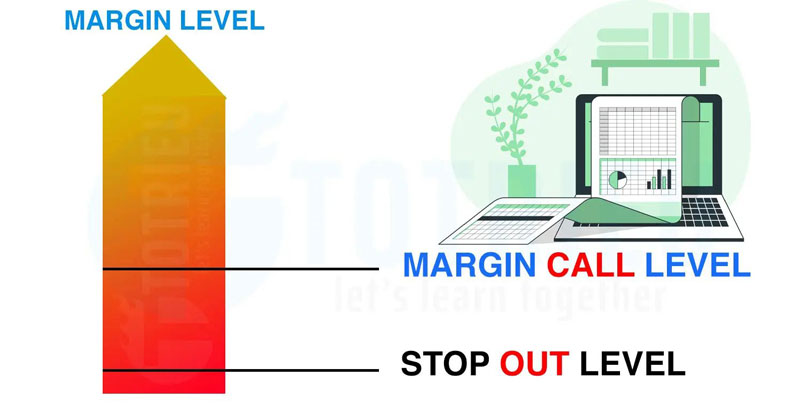

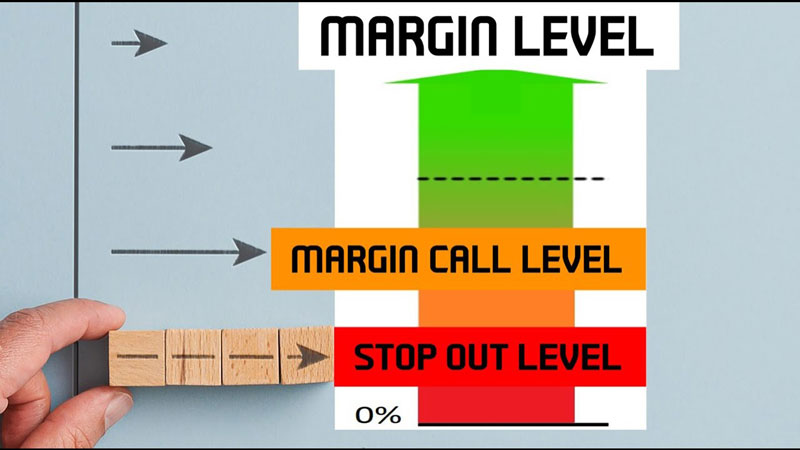

کال مارجین زمانی اتفاق میافتد که موجودی حساب معاملهگر به کمتر از سطح مارجین مورد نیاز برای باز نگه داشتن یک پوزیشن میرسد. در این مرحله، کارگزار معمولاً برای پوشش کسری بودجه کال مارجین را اجرا میکند و تمام پوزیشن ها و معاملات تریدر را می بندد. یعنی عدم رعایت درصد اعلام شده به عنوان کال مارجین ممکن است منجر به انحلال معاملات شود.

اما استاپ اوت یک سطح توقف، یک آستانه بیشتر زیر سطح کال مارجین است. اگر موجودی حساب معامله گر به زیر سطح استاپ اوت کاهش یابد، کارگزار ممکن است به طور خودکار یک یا چند موقعیت را ببندد تا از ضرر بیشتر جلوگیری کند.

چه زمانی مارجین کال رخ می دهد؟

کال مارجین زمانی اتفاق میافتد که اکوئیتی (موجودی حساب یا بالانس به اضافه یا منهای هر گونه سود یا زیان ناشی از پوزیشن های باز) کمتر از سطح حاشیه مورد نیاز برای موقعیتهای باز باشد. به عبارت دیگر، زمانی اتفاق می افتد که حساب دیگر نتواند زیان های احتمالی معاملات باز را پوشش دهد.

در اینجا توضیحی گام به گام در مورد چگونگی راه رخ دادن کال مارجین آورده شده است:

باز کردن یک معامله: یک معامله گر موقعیتی را در بازار فارکس باز می کند و یک شرط margin اولیه برای پوشش زیان های احتمالی کنار گذاشته می شود.

حرکات بازار: اگر بازار برخلاف موقعیت معامله گر حرکت کند، زیان های تحقق نیافته شروع به افزایش می کند. این زیان ها از مانده حساب معامله گر کسر می شود.

کاهش سطح مارجین: از آنجا که زیان های تحقق نیافته موجودی حساب را کاهش می دهد، سطح margin کاهش می یابد. سطح حاشیه به صورت (Equity / Margin مورد استفاده) x 100٪ محاسبه می شود. اکوئیتی، بالانس حساب به اضافه یا منهای هر گونه سود یا زیان تحقق نیافته است، و مارجین استفاده شده، مقدار حاشیه ای است که در موقعیت های باز بسته شده است.

رسیدن به سطح کال مارجین: هنگامی که سطح Margin به آستانه معینی می رسد که توسط کارگزار تعیین شده است، که معمولاً به صورت درصد بیان می شود (مثلاً 100٪ یا 50%)، یک کال مارجین رخ می دهد.

اعلان کارگزار: کارگزار یک اعلان کال مارجین برای معاملهگر ارسال میکند و به آنها هشدار میدهد که حسابشان به دلیل مارجین ناکافی در معرض خطر بیش از حد اهرمی قرار دارد.

پاسخ معاملهگر: معاملهگر زمان محدودی دارد، اغلب چند ساعت، تا وجوه اضافی را به حساب خود واریز کند تا پاسخگوی مارجین باشد. عدم انجام این کار ممکن است منجر به انحلال موقعیت شود.

پیامدهای کال مارجین

هنگامی که یک کال مارجین راه اندازی می شود، پیامدهای متعددی ممکن است رخ دهد:

انحلال پوزیشن: اگر معاملهگر با اضافه کردن وجوه بیشتر به حساب خود، پاسخmargin را ندهد، کارگزار ممکن است شروع به بستن خودکار موقعیتهای باز معاملهگر کند، از موقعیتی که بیشترین ضرر را متحمل میشود.

تحقق ضرر : بسته شدن پوزیشن ها در حین کال مارجین اغلب منجر به زیان های تحقق یافته می شود. این زیان ها ازبالانس حساب معامله گر کسر می شود و باعث کاهش بیشتر اکوئیتی می شود.

صفر شدن حساب: اگر زیان های وارد شده در حین کال مارجین قابل توجه باشد، می تواند منجر به کاهش قابل توجه موجودی حساب معامله گر شود و به طوری که کل حساب را از بین ببرد.

محافظت از موجودی منفی : برخی از کارگزاران از بالانس منفی محافظت می کنند، به این معنی که اجازه نمی دهند موجودی حساب معامله گر منفی شود، حتی اگر ضررها از موجودی حساب بیشتر شود. با این حال، همه کارگزاران این ویژگی را ارائه نمی دهند. برای نمونه بروکر یو جی اف ایکس، آمارکتس، روبوفارکس و ویندزور ویژگی بسیار خوب محافظت از بالانس منفی را ارائه می دهند.

اهمیت مدیریت ریسک

اهمیت داشتن مدیریت ریسک مناسب در پیشگیری از کال مارجین و صفر شدن حساب کاملا واضح است.

- تنظیم دستورات حد ضرر

یکی از مؤثرترین راهها برای مدیریت ریسک و پیشگیری از کال مارجین، استفاده از دستورات حد ضرر است. این دستور که یکی از انواع سفارشات در فارکس است، دستورالعملی است برای بستن خودکار یک پوزیشن زمانی که بازار به سطح قیمت مشخصی رسید. معامله گران با تنظیم دستورات استاپ لاس در معاملات خود، می توانند زیان های احتمالی را محدود کرده و احتمال کال مارجین را کاهش دهند. برای تعیین این حد به بهترین شکل پیشنهاد می کنیم مقاله استاپ هانتینگ یا شکار حد ضرر را مطالعه نمایید.

- اندازه پوزیشن مناسب

مدیریت ریسک همچنین شامل تعیین اندازه موقعیت مناسب برای هر معامله بر اساس اندازه حساب معامله گر و تحمل ریسک است. اهرم بیش از حد و معامله پوزیشن های بیش از حد بزرگ می تواند به سرعت منجر به کال مارجین و زیان های قابل توجه شود. استفاده از تکنیکهای اندازهگیری موقعیت مانند قانون 1%، که در آن معاملهگر بیش از 1% از مانده حساب خود را در یک معامله ریسک نمیکند، میتواند به کاهش ریسک کمک کند.

- تنوع

تنوع بخشیدن به یک سبد معاملاتی در چندین جفت ارز می تواند به گسترش ریسک کمک کند. این تأثیر یک ترید با ضرر را بر روی تراز کلی حساب کاهش می دهد. تنوع می تواند یک استراتژی موثر برای جلوگیری از کال مارجین باشد، مشروط بر اینکه مدیریت ریسک مناسب برای هر معامله حفظ شود.

- طرح های معاملاتی

داشتن یک برنامه معاملاتی کاملاً تعریف شده که شامل قوانین مدیریت ریسک باشد برای معامله گران فارکس ضروری است. یک طرح معاملاتی، استراتژی معامله گر شامل نقاط ورود و خروج، سطوح حد ضرر و تارگت سود را مشخص می کند. پیروی از یک طرح معاملاتی به معامله گران کمک می کند تا از تصمیمات تکانشی که می تواند منجر به کال مارجین شود اجتناب کنند.

هنگام مواجهه با کال مارجین چه کنیم؟

اما اگر با تمام تدابیر و داشتن مدیریت ریسک کال مارجین برای ما رخ داد باید چه کار کرد؟ اگر اعلان کال مارجین دریافت کردید، در اینجا مراحلی وجود دارد که باید در نظر بگیرید:

وضعیت را ارزیابی کنید: موقعیتهای باز خود را ارزیابی کنید و میزان ضرر و زیانهایی که باعث کال مارجین میشوند را تعیین کنید.

واریز وجوه اضافی : اگر فکر می کنید معاملات شما پتانسیل بازیابی را دارند، می توانید برای برآورده کردن شرایط مارجین، وجوه اضافی را به حساب خود واریز کنید.

بستن پوزیشن های باخت: اگر دیگر به بازیابی پوزیشن های بازنده اعتماد ندارید، به صورت دستی آن ها را ببندید.

استراتژی خود را مجدداً ارزیابی کنید : در استراتژی معاملاتی و شیوه های مدیریت ریسک خود فکر کنید تا زمینه های بهبود را شناسایی کنید.

استراتژی هایی برای جلوگیری از مارجین کال

در ادامه برخی پیشنهادات برای به حداقل رساندن ریسک رخ دادن کال مارجین برای شما آورده شده است.

از اهرم پایین تر استفاده کنید: برای کاهش میزان حاشیه مورد نیاز برای معاملات خود، از نسبت های اهرم کمتر استفاده کنید. این می تواند حساب شما را کمتر مستعد کال مارجین کند.

معاملات را از نزدیک رصد کنید: موقعیت های باز و شرایط بازار خود را به دقت زیر نظر داشته باشید. اگر متوجه حرکات نامطلوب قیمت شدید، آماده باشید که به سرعت عمل کنید.

سطوح توقف ضرر واقعی را تنظیم کنید : هنگام تنظیم دستورات حد ضرر، مطمئن شوید که در سطوحی قرار می گیرند که با تحلیل و تحمل ریسک شما همخوانی دارند.

اگر به طور مداوم با کال مارجین مواجه می شوید، ممکن است نیازمند راهنمایی از یک مربی یا مشاور حرفه ای فارکس باشید. آنها می توانند به شما در اصلاح استراتژی معاملاتی و توسعه تکنیک های مدیریت ریسک بهتر کمک کنند. از دیگر راه ها استفاده از پلتفرم های سوشیال تریدینگ است که در آن می توانید با دیگر تردرها در ارتباط بوده و از افراد حرفه ای بیاموزید.

نمونههای واقعی از کال مارجین های مهم رخ داده

این رویدادهای رخ داده در دنیا بر اهمیت مدیریت ریسک، خطرات اهرم بیش از حد، و نیاز معامله گران به درک کامل از بازار فارکس تاکید می کند.

- شوک فرانک سوئیس (2015): تصمیم بانک ملی سوئیس برای حذف پیوند فرانک سوئیس با یورو باعث نوسانات شدید در بازارهای ارز شد. بسیاری از معامله گران با استفاده از اهرم بالا با زیان های هنگفتی مواجه شدند و برخی از کارگزاران حتی اعلام ورشکستگی کردند.

- فروپاشی بانک بارینگس (1995) : نیک لیسون، معامله گر در بانک بارینگز، از طریق معاملات اهرمی بالا در بازار معاملات آتی سنگاپور، زیان هنگفتی متحمل که منجر به سقوط بانک شد.

جمع بندی

در دنیای معاملات فارکس، کال مارجین جنبه مهمی است که می تواند به طور قابل توجهی بر موفقیت یا شکست معامله گر تأثیر بگذارد. در حالی که مارجین و اهرم می توانند سود را تقویت کنند، خطر زیان قابل توجهی را نیز افزایش می دهند. بنابراین، برای معامله گران ضروری است که با درک کامل از حاشیه، اهرم و استراتژی های مدیریت ریسک موثر به بازار فارکس نزدیک شوند.

با پیروی از اصول ذکر شده در این راهنمای جامع، معامله گران می توانند احتمال کال مارجین را کاهش دهند و با اطمینان بیشتری در بازار فارکس حرکت کنند. به یاد داشته باشید که ترید موفق فارکس نه تنها مستلزم یک استراتژی خوب فکر شده، بلکه شامل مدیریت منظم ریسک و یادگیری مداوم است.