مطالبی که در ادامه می خوانید:

دنیای فارکس مملو از طیف گسترده ای از استراتژی ها است که معامله گران می توانند برای به حداکثر رساندن سود و به حداقل رساندن ضرر خود استفاده کنند. یکی از این استراتژیها، استراتژی آنتی مارتینگل است که در طول سالها در بین معاملهگران محبوبیت پیدا کرده است. در این مقاله با بروکرلند، نگاهی دقیقتر به این خواهیم داشت که این استراتژی چیست، چگونه کار میکند و آیا استراتژی مناسبی برای معاملهگران فارکس است یا خیر.

استراتژی آنتی مارتینگل چیست؟

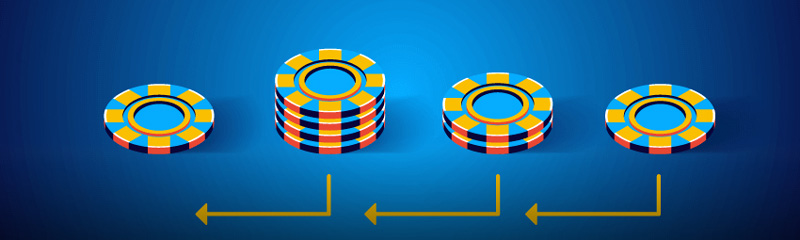

استراتژی آنتی مارتینگل یک استراتژی معاملاتی است که برای به حداکثر رساندن سود از طریق افزایش اندازه پوزیشن در معاملات برنده و کاهش اندازه پوزیشن در معاملات بازنده طراحی شده است. این استراتژی بر این اصل استوار است که معاملهگران باید در زمان برنده شدن، میزان سرمایه درگیر در بازار را افزایش و در هنگام باخت، کاهش دهند.

این برخلاف استراتژی مارتینگل است که در مقاله ی قبلی به آن پرداخته شد که شامل افزایش حجم معامله پس از هر معامله باخت به امید جبران ضرر در معامله بعدی است. استراتژی آنتی مارتینگل گاهی اوقات به عنوان استراتژی “مارتینگل معکوس” نامیده می شود و بر این ایده استوار است که بازارها تمایل دارند در جهت حرکت غالب حرکت کنند. بنابراین، استراتژی شامل افزایش اندازه پوزیشن زمانی که معامله در جهت مورد نظر حرکت می کند، و کاهش یا خروج از معامله به طور کلی در صورت حرکت بازار بر خلاف معامله گر است.

استراتژی آنتی مارتینگل چگونه کار می کند؟

در استراتژی آنتی مارتینگل، معامله گران قصد دارند از تمایل بازار برای روند در جهت حرکت غالب استفاده کنند. این استراتژی شامل افزایش حجم معامله زمانی است که معامله در جهت مورد نظر حرکت می کند، و در صورت حرکت بازار بر خلاف معامله گر، اندازه پوزیشن را کاهش می دهد یا به طور کلی از معامله خارج می شود.

برای توضیح نحوه عملکرد استراتژی آنتی مارتینگل، اجازه دهید مثالی را در نظر بگیریم. فرض کنید یک معامله گر یک جفت ارز را در 1.2000 با حد ضرر در 1.1900 و حد سود در 1.2200 خریداری می کند. معامله گر تصمیم می گیرد از استراتژی آنتی مارتینگل استفاده کند و با اندازه پوزیشن 1 لات شروع می کند. همانطور که معامله در جهت مورد نظر حرکت می کند، معامله گر با اضافه کردن یک لات دیگر زمانی که قیمت به 1.2050 می رسد و دوباره زمانی که قیمت به 1.2100 می رسد، حجم معامله را افزایش می دهد.

اگر بازار بر خلاف معامله گر حرکت کند و قیمت به 1.1950 کاهش یابد، معامله گر با فروش یک لات، اندازه پوزیشن را کاهش می دهد. اگر قیمت بیشتر از 1.1900 سقوط کند، معامله گر به طور کلی از معامله خارج می شود. این رویکرد به معاملهگر اجازه میدهد تا در طول معاملات برنده، سود را به حداکثر و در حین معاملات بازنده، ضرر را به حداقل برساند.

مزایای استراتژی

مانند هر روش معاملاتی مانند تحلیل سنتیمنتال یا اوردر بلاک، استراتژي آنتی مارتینگل نیز مزایا و معایب خود را د اشته و نمیتواند روشی کاملا بدون نقص برای معامله در بازار باشد.

یکی از مزیت های اصلی استراتژی ضد مارتینگل این است که به معامله گران اجازه می دهد در معاملات برنده، سود خود را به حداکثر برسانند و در حین معاملات بازنده، ضرر را به حداقل برسانند. که همانطور که در بالا گفته شد، این رویکرد مبتنی بر اصل بازخورد مثبت است.

مزیت دیگر استراتژی آنتی مارتینگل این است که می تواند به معامله گران کمک کند تا ریسک خود را کنترل کنند. با کاهش اندازه پوزیشن یا خروج کامل از معامله در صورت حرکت بازار بر خلاف آنها، معامله گران می توانند زیان خود را محدود کرده و از گرفتار شدن در موقعیت باخت خودداری کنند.

استراتژی آنتی مارتینگل همچنین می تواند در ترکیب با سایر استراتژی های معاملاتی مانند تحلیل فاندامنتال و تکنیکال استفاده شود. با ترکیب استراتژی های مختلف، معامله گران می توانند شانس خود را برای موفقیت در بازار فارکس و دستیابی به سودهای پایدارتر در دراز مدت افزایش دهند.

معایب استراتژی

یکی از معایب اصلی استراتژی آنتی مارتینگل این است که معامله گران را ملزم می کند تا نظم و انضباط بالایی بر احساسات خود همچون فومو داشته باشند. این به این دلیل است که این استراتژی شامل افزایش اندازه پوزیشن در حین معاملات برنده است، که می تواند برای معامله گران وسوسه انگیز باشد تا حریص شوند و در معاملات خود از لوریج یا اهرم بیش از اندازه منطقی بزرگتری استفاده کنند.

یکی دیگر از معایب استراتژی آنتی مارتینگل این است که اجرای آن در عمل دشوار است. این به این دلیل است که معامله گران باید درک خوبی از بازار داشته باشند و بتوانند تشخیص دهند که چه زمانی بازار در جهت مورد نظر در حال حرکت است. این به درجه خاصی از مهارت و تجربه نیاز دارد که ممکن است توسعه آن زمان ببرد.

در نهایت، استراتژی آنتی مارتینگل برای همه معامله گران مناسب نیست. این به این دلیل است که این روش مستلزم آن است که معامله گران بتوانند درجه خاصی از ریسک و نوسانات را در بازار تحمل کنند. معامله گرانی که ریسک گریز هستند یا تحمل ناپایداری برای نوسانات دارند ممکن است این استراتژی را بسیار پرخطر بدانند و ممکن است ترجیح دهند از یک رویکرد متفاوت همچون استراتژی معامله با الگوی کنج در فارکس استفاده کنند.

مثالی از استفاده استراتژی آنتی مارتینگل در ترید فارکس

فرض کنید یک معامله گر از یک استراتژی آنتی مارتینگل استفاده می کند و می خواهد از روند صعودی جفت ارز EUR/USD استفاده کند. زمانی که بازار نشانههایی از روند صعودی را نشان میدهد، معاملهگر ممکن است با باز کردن یک پوزیشن کوچک یک لاتی شروع کند. اگر معامله سودآور باشد، معاملهگر اندازه پوزیشن را به دو لات و اگر معامله همچنان سودآور باشد، به سه لات افزایش میدهد.

با این حال، اگر معامله شروع به مخالفت با معاملهگر کند وشرایط بازار نشان دهد که روند صعودی دیگر معتبر نیست، حجم معامله به یک لات کاهش مییابد یا حتی به طور کامل بسته میشود.

به عنوان مثالی عددی، فرض کنید معامله گر با قیمت 1.1500 با پوزیشن تک لات وارد بازار EUR/USD می شود. اگر قیمت به 1.1550 افزایش یابد، معامله گر اندازه پوزیشن را به دو لات افزایش می دهد. اگر قیمت به 1.1600 ادامه دهد، تریدر اندازه پوزیشن را به سه لات افزایش می دهد. با این حال، اگر قیمت به 1.1550 برگردد، معاملهگر بسته به شرایط بازار، حجم معامله را به دو لات یا حتی یک لات کاهش میدهد.

در این مثال، معاملهگر از استراتژی آنتی مارتینگل استفاده میکند تا با حرکت بازار به نفع خود، اندازه پوزیشن خود را افزایش، و زمانی که بازار بر خلاف وی حرکت میکند حجم معامله خود را کاهش داده یا کاملا از آنها بیرون میآید. با انجام این کار، تریدر می تواند ریسک خود را کنترل و سود خود را در معاملات برنده به حداکثر رسانده و در عین حال ضرر خود را در معاملات بازنده محدود کند.

خلاصه

در این مقاله از سری مقالات آموزش فارکس به بررسی و معرفی استراتژی آنتی مارتینگل پرداختیم و گفتیم، که یک استراتژی معاملاتی است که برای به حداکثر رساندن سود از طریق افزایش اندازه موقعیت در معاملات برنده و کاهش اندازه موقعیت در معاملات بازنده طراحی شده است. این استراتژی مبتنی بر اصل بازخورد مثبت است و برای استفاده از تمایل بازار به روند در جهت حرکت غالب طراحی شده است.

در حالی که استراتژی آنتی مارتینگل مزایای خود را دارد، از جمله اینکه به معاملهگران اجازه میدهد در حین معاملات برنده، سود را به حداکثر رسانده و ریسک خود را کنترل کنند، معایبی نیز دارد، مانند نیاز به نظم و کنترل بالایی بر احساسات و دشواری اجرا در عمل. .

در نهایت، تصمیم به استفاده از استراتژی آنتی مارتینگل در معاملات فارکس به عوامل مختلفی از جمله تحمل ریسک معاملهگر، سبک معامله و تجربه بستگی دارد. معامله گرانی که علاقه مند به استفاده از این روش هستند، قبل از اینکه آن را در حساب های معاملاتی زنده خود پیاده کنند، ابتدا باید این استراتژی را در یک حساب دمو آزمایش نموده تا ببینند که در شرایط مختلف بازار چگونه عمل می کند.