مطالبی که در ادامه می خوانید:

معاملات فارکس، بزرگترین بازار مالی در جهان، فرصت های زیادی را برای سرمایه گذاران فراهم می کند تا از نوسانات قیمت ارز سود ببرند. ترید موفق فارکس، توانایی شناسایی و تفسیر دقیق حرکات قیمت است. با این حال، در میان ماهیت پویای بازار فارکس، معامله گران اغلب با چالش هایی مانند شکست کاذب مواجه می شوند. برای معامله گرانی که قصد دارند در این حیطه پیشرفت کنند، درک اینکه فیک بریک اوت چیست، علل آنها و روش شناسایی آنها بسیار مهم است. دس با این مقاله آموزش فارکس بروکرلند همراه باشید تا به همه این موارد بپردازیم.

شکست کاذب چیست؟

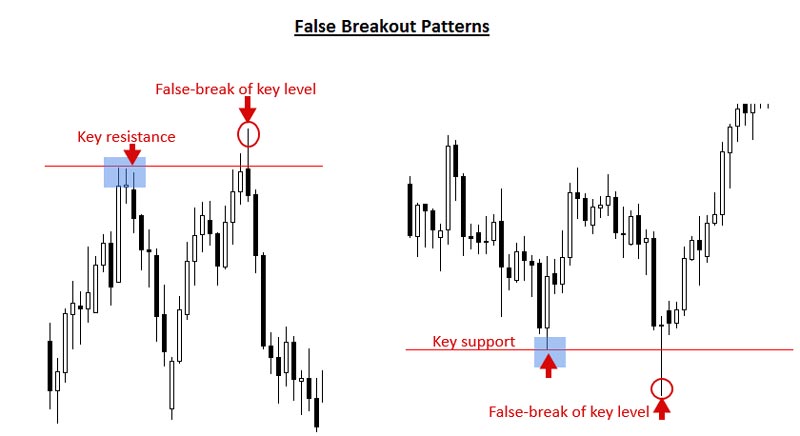

فیک بریک اوت، که به آن شکست کاذب نیز گفته می شود، زمانی رخ می دهد که قیمت یک جفت ارز به طور موقت از یک سطح حمایت یا مقاومت قابل توجهی عبور کند، فقط به سرعت جهت معکوس شده و به محدوده معاملاتی قبلی خود بازگردد. این حرکات فریبنده قیمت می تواند معامله گران را گمراه کند تا باور کنند که روند جدیدی در حال ظهور است و منجر به تصمیمات پرهزینه و ضرر می شود. دلایل بروز این شکست های جعلی به شرح زیر است:

دستکاری بازار: بازار فارکس یا کریپتو از موارد دستکاری بازار غیر معمول مبرا نیست، از نمونه های این دستکاری ها پامپ و دامپ ارز دیجیتال است. معاملهگران نهادی یا شرکتکنندگان بزرگ بازار ممکن است عمداً سفارشهای فارکس حد ضرر را که درست فراتر از سطوح حمایت یا مقاومت کلیدی قرار میگیرند، راهاندازی کنند تا قبل از تغییر مسیر، یک جهش موقت در قیمت ایجاد کنند. این دستکاری به آنها اجازه می دهد تا از حرکت بازار متعاقب آن سود ببرند، که اغلب به قیمت هزینه معامله گران کوچکتر است.

فقدان نقدینگی بازار: دوره های کم حجم معاملات، مانند فصول تعطیلات یا رویدادهای مهم اقتصادی و کیل زون ها همچون تایم اعلام نرخ بهره و بیکاری و نرخ تورم، می تواند وقوع شکست کاذب را تشدید کند. با توجه به اینکه شرکت کنندگان کمتری در بازار فعالانه معامله می کنند، ممکن است فشار خرید یا فروش کافی برای حفظ یک شکست واقعی وجود نداشته باشد. در نتیجه، حتی معاملات کوچک نیز میتوانند تأثیر نامتناسبی بر تغییرات قیمت داشته باشند و منجر به سیگنال فارکس نادرست شوند.

شکار حد ضرر: بازارسازان و معامله گران نهادی ممکن است در شکار حد ضرر یا استاپ هانتینگ شرکت کنند، رویه ای که در آن عمداً دسته هایی از سفارشات حد ضرر را که درست فراتر از سطوح حمایت یا مقاومت قرار می گیرند، هدف قرار می دهند.

با راه اندازی این استاپ لاس ها، آنها می توانند باعث عدم تعادل موقت در عرضه و تقاضا و فیک بریک اوت شوند که منجر به حرکت سریع قیمت در یک جهت قبل از تغییر مسیر شود. این تاکتیک به آنها اجازه میدهد تا از اثر آبشاری اجرای دستورات استاپ لاس سود ببرند. در مقاله ای به طور کامل راه های در امان ماندن ار این اتفاق در بازرا فارکس را آموزش داده ایم.

شناسایی و مدیریت فیک بریک اوت ها

همانطور که صرفا دانستن وجود کلاهبرداری هایی همچون فیشینگ و پانزی کافی نیست و باید راه های تشخیص آن ها را بدانیم تا از خود محافظت نماییم، حال که می دانیم چنین شکست هایی در بازار وجود دارد، باید راه هایی شناسایی آنها و راه های دوری از آن ها را بدانیم. شناسایی و اجتناب از شکست کاذب برای معامله گران فارکس برای محافظت از سرمایه خود و بهبود عملکرد معاملاتی خود بسیار مهم است. در حالی که هیچ روشی نمی تواند مصونیت کامل در برابر فیک بریک اوت ها را تضمین کند، معامله گران می توانند چندین استراتژی را برای افزایش توانایی خود در شناسایی و اجتناب از آنها به کار گیرند:

منتظر تأیید باشید: یکی از مؤثرترین راه ها برای فیلتر کردن شکست کاذب این است که قبل از ورود به معامله منتظر تأیید باشید. معامله گران می توانند به جای واکنش فوری به سیگنال شکست، منتظر بمانند تا قیمت به طور قانع کننده ای بالاتر یا پایین تر از سطح حمایت یا مقاومت در یک تاتیم فریم بالاتر، مانند نمودار قیمت روزانه یا هفتگی بسته شود. تایید از طریق قیمت بسته شدن قوی، احتمال شکست واقعی را افزایش می دهد و خطر گرفتار شدن در یک شکست جعلی را کاهش می دهد.

استفاده از تایم فریم های متعدد: تجزیه و تحلیل پرایس اکشن در تایم فریم های متعدد می تواند دید جامع تری از پویایی بازار ارائه دهد و به تمایز بین شکست کاذب و واقعی کمک کند. معامله گران می توانند به دنبال همسویی در حرکات قیمت در بازه های زمانی مختلف باشند تا سیگنال های شکست را تأیید کنند. به عنوان مثال، اگر شکست در نمودار ساعتی رخ دهد، معامله گران می توانند اعتبار شکست را با بررسی عملکرد حمایتی قیمت در نمودار چهار ساعته یا روزانه تأیید کنند. این همان تحلیل مولتی تایم فریم است که پیش تر در آرشیو مقالات بروکرلند آموزش داده ایم.

تأیید حجم: شکست های واقعی اغلب با افزایش حجم معاملات همراه است که نشان دهنده مشارکت قوی فعالان بازار است. معامله گران می توانند از تجزیه و تحلیل حجم برای تأیید اعتبار شکست استفاده کنند. شکست با حجم معاملات بالا به احتمال زیاد واقعی است، در حالی که شکست با حجم کم ممکن است نشان دهنده یک فیک بریک اوت باشد. با این حال، در نظر گرفتن میانگین حجم برای جفت ارز خاص و زمان روز ضروری است، زیرا ویژگی های حجم می تواند متفاوت باشد. برای این کار می توانید از بهترین اندیکاتور حجم که معرفی کرده ایم استفاده نمایید.

استفاده از اندیکاتورهای تکنیکال: ترکیب انواع اندیکاتور فارکس می تواند به معامله گران کمک کند تا فیک بریک اوت ها احتمالی را شناسایی کرده و قدرت سیگنال شکست را تأیید کنند. اندیکاتور هایی مانند اندیکاتور آر اس آی (RSI)، واگرایی میانگین متحرک همگرایی (MACD) و نوسانگر تصادفی می توانند بینشی در مورد حرکت و قدرت حرکت قیمت ارائه دهند. واگرایی بین قیمت و اندیکاتورها یا شرایط بیش از حد خرید/فروش بیش از حد می تواند نشان دهنده یک شکست کاذب باشد.

تحلیل خط حمایت و مقاومت: تجزیه و تحلیل کامل سطوح حمایت و مقاومت برای شناسایی نقاط شکست بالقوه و تمایز بین شکست های واقعی و فیک بریک اوت ضروری است. معاملهگران میتوانند از ابزارهایی مانند خطوط روند، سطوح حمایت/مقاومت افقی و سطوح اندیکاتور فیبوناچی برای شناسایی سطوح کلیدی قیمت استفاده کنند. شکستگیهایی که با سطوح حمایت یا مقاومت قوی همراه هستند به احتمال زیاد واقعی هستند، در حالی که شکستگیهایی که در غیاب حمایت یا مقاومت قابل توجه رخ میدهند ممکن است شکست کاذب باشند.

از معاملات در دوره های نقدینگی پایین اجتناب کنید: معامله در دوره هایی با نقدینگی کم، مانند آخر هفته ها، تعطیلات، یا اطلاعیه های اقتصادی بزرگ، خطر مواجهه با شکست کاذب را افزایش می دهد. در این زمانها، شرکتکنندگان در بازار ممکن است کمتر باشند و بازار را در معرض دستکاری و تغییرات نامنظم قیمت قرار دهد. معاملهگران میتوانند با اجتناب از معامله در دورههای نقدینگی پایین یا تنظیم اندازه موقعیت خود بر اساس آن، قرار گرفتن در معرض فیک بریک اوت ها را کاهش دهند.

مدیریت ریسک: اجرای تکنیک های مدیریت ریسک مناسب برای کاهش تاثیر شکست کاذب بر عملکرد معاملات ضروری است. معاملهگران باید همیشه از دستورات حد ضرر برای محدود کردن ضررهای احتمالی استفاده کنند و نسبتهای ریسک به ریوارد از پیش تعریف شده را رعایت کنند. علاوه بر این، معاملهگران میتوانند بهجای ورود به یکباره، به تدریج در موقعیتها قرار بگیرند و به آنها این امکان را میدهد تا قبل از انجام کامل، اعتبار شکست را ارزیابی کنند.

در نتیجه، شناسایی و اجتناب از بروز شکست کاذب نیاز به ترکیبی از صبر، تجزیه و تحلیل فاندامنتال و مدیریت ریسک دارد. معامله گران می توانند با انتظار برای تایید، استفاده از تایم فریم های متعدد، تجزیه و تحلیل حجم، ترکیب اندیکاتور ها، انجام تجزیه و تحلیل حمایت و مقاومت کامل، اجتناب از دوره های نقدینگی پایین و اجرای مدیریت ریسک موثر، توانایی خود را در تشخیص فیک بریک اوت ها و جعلی افزایش دهند و اطلاعات بیشتری کسب کنند.

اهمیت شکست های کاذب در کدام استراتژی ها بیشتر است؟

شکست کاذب می تواند به طور قابل توجهی بر استراتژی های معاملاتی که بر شناسایی و سرمایه گذاری بر روی حرکات قیمت در نزدیکی سطوح حمایت و مقاومت کلیدی است، تأثیر بگذارد. این استراتژیها اغلب شامل معاملات شکستآمیز میشوند، جایی که معاملهگران تلاش میکنند پس از شکست تایید شده از سطح قیمت قابل توجهی، موقعیتهایی را وارد کنند. در اینجا برخی از زمینه هایی وجود دارد که در آنها توجه به فیک بریک اوت ها اهمیت ویژه ای دارد:

استراتژی های معاملاتی بریک اوت

هدف استراتژی های معاملاتی برک اوت کسب سود حاصل از ادامه روند پس از خروج از مرحله تثبیت است. معامله گران معمولاً زمانی که قیمت از سطح مقاومت شکسته می شود، پوزیشن خرید یا زمانی که قیمت به زیر سطح حمایت می شکند، پوزیشن فروش میگیرند.

شکست کاذب میتوانند برای معاملهگران شکست زیانآور باشند، زیرا ممکن است باعث ورود زودهنگام یا سفارشهای حد ضرر شوند و زمانی که قیمت به سرعت جهت خود را تغییر میدهد منجر به ضرر میشود. تکنیکهای تأیید، مانند انتظار برای بسته شدن در بالاتر یا پایینتر از سطح شکست یا استفاده از اندیکاتورهای اضافی، برای معاملهگران برای فیلتر کردن فیک بریک اوت ها و تأیید صحت حرکت قیمت بسیار مهم است.

اهمیت فیک بریک اوت در معاملات معکوس

استراتژی های معاملاتی معکوس شامل شناسایی روند معکوس بالقوه در سطوح حمایت یا مقاومت کلیدی است. معاملهگران ممکن است در موقعیتهایی بر خلاف روند غالب در پیشبینی معکوس قرار بگیرند. شکست کاذب می توانند معامله گران را با ایجاد سیگنال های نادرست از ادامه روند به جای معکوس فریب دهند. معامله گران ممکن است به اشتباه این شکست را به عنوان تایید یک روند معکوس تفسیر کنند و زودتر از موعد وارد موقعیت شوند. معاملهگران باید احتیاط کنند و منتظر سیگنالهای تایید باشند، مانند رد قیمت در سطح حمایت یا مقاومت یا الگوهای هارمونیک معکوس مانند کف دوقلو و سقف دوقلو تا قربانی فیک بریک اوت ها نشوند.

استراتژی های معاملاتی محدوده-محدوده

استراتژی های معاملاتی محدوده-محدوده با هدف سود بردن از حرکات قیمت در محدوده معاملاتی تعریف شده، خرید حمایت نزدیک و فروش مقاومت نزدیک است. شکست کاذب میتوانند معاملات را با راهاندازی ورودیهای زودهنگام یا سفارشهای حد ضرر زمانی که قیمت برای مدت کوتاهی از مرزهای محدوده فراتر میرود، پیش از بازگشت به محدوده، مختل کند. معاملهگران ممکن است از دستورات استاپ لاس بهتر استفاده کنند یا در طول دورههای افزایش نوسانات، رویکرد محافظهکارانهتری اتخاذ کنند تا از گرفتار شدن در شکست کاذب جلوگیری کنند.

اهمیت شکست کاذب در استراتژی های اسکالپینگ

استراتژی های Scalping شامل انجام معاملات سریع برای سود بردن از حرکات کوچک قیمت است. اسکالپرها اغلب به الگوهای کوتاه مدت قیمت و اندیکاتورهای حرکت برای شناسایی فرصت های معاملاتی متکی هستند. شکست کاذب می تواند به ویژه برای اسکالپرها چالش برانگیز باشد، زیرا آنها برای ایجاد سود به حرکت های سریع قیمت متکی هستند واین شکست ها میتواند باعث میشود اسکالپرها در چندین معاملات سریع متحمل ضرر شوند.

اسکالپرها ممکن است از دستورات توقف ضرر محکم تری استفاده کنند و در دوره های با حجم بالا که احتمال فیک بریک اوت کمتر است، روی معامله تمرکز کنند.

در نتیجه، شکست کاذب ملاحظات مهمی در استراتژی های معاملاتی شکست، معکوس، محدوده محدود و اسکالپینگ هستند. معاملهگرانی که از این استراتژیها استفاده میکنند باید در تشخیص سیگنالهای شکست واقعی از کاذب هوشیار باشند و از تکنیکهای مدیریت ریسک مناسب برای کاهش تأثیر شکست کاذب بر عملکرد معاملاتی خود استفاده کنند.

نتیجه

شکست کاذب یک اتفاق رایج در معاملات فارکس است و می تواند چالش های مهمی برای معامله گران ایجاد کند. معاملهگران میتوانند با درک دلایل زمینهایاین شکستها و بهکارگیری استراتژیهای مدیریت ریسک مناسب، تأثیر آنها را کاهش داده و توانایی خود را برای هدایت موفقیتآمیز بازار فارکس افزایش دهند.

در حالی که فیک بریک اوت ها ممکن است صبر و انضباط معامله گران را آزمایش کند، آنها همچنین فرصت هایی را برای فعالان زیرک بازار فراهم می کند تا از اشتباهات دیگران سرمایه گذاری کنند. در نهایت، هوشیاری، پایبندی به اصول صحیح معاملات، داشتن یک ژورنال معاملاتی و سازگاری در پاسخ به شرایط متغیر بازار برای دستیابی به موفقیت بلندمدت در معاملات فارکس ضروری است.