مطالبی که در ادامه می خوانید:

الگوی سر و شانه یکی از رایج ترین الگوهای نمودار در تحلیل تکنیکال است که الگویی بسیار قابل اعتماد در نظر گرفته می شود و به طور گسترده توسط معامله گران برای شناسایی تغییر روند در بازار فارکس استفاده می شود. این الگو یک الگوی معکوس است، به این معنی که نشان دهنده روند می باشد. در این مقاله بروکرلند به آموزش این استراتژی برای معامله در فارکس پرداخته و به طور مفصل آن را آموزش می دهد.

الگوی سر و شانه چیست؟

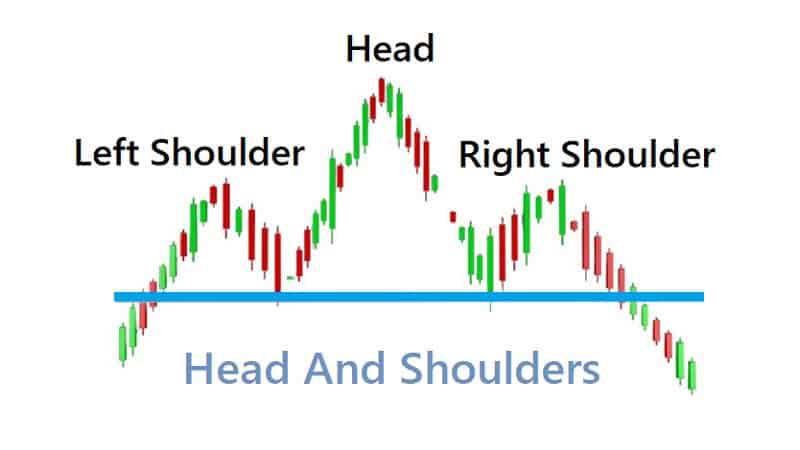

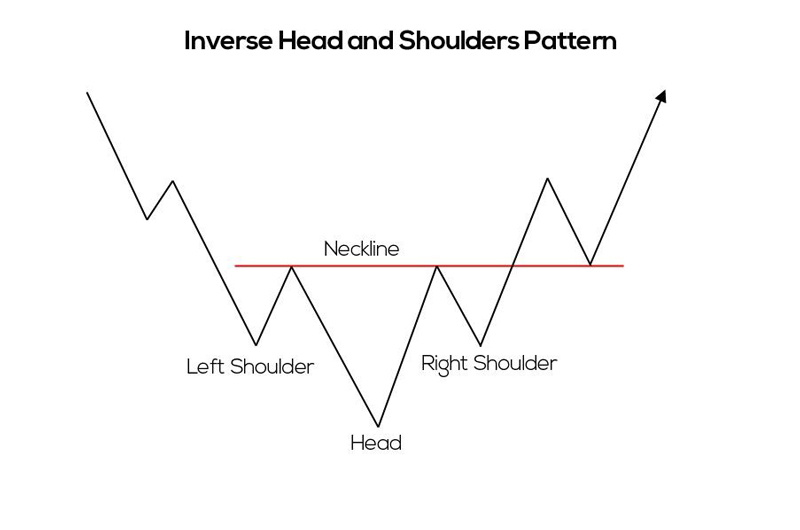

الگوی سر و شانه یک الگوی تحلیل تکنیکال است که شبیه سر و شانه های انسان می باشد و همین موضوع باعث نامگذاری آن شده است. از سه قله یا دره تشکیل شده است که قله یا دره میانی بلندترین یا پایین ترین آن ها است. قله ها یا دره های اول و سوم دارای ارتفاع مشابهی هستند و شانه ها را تشکیل می دهند، در حالی که قله یا دره دوم سر را تشکیل می دهند.

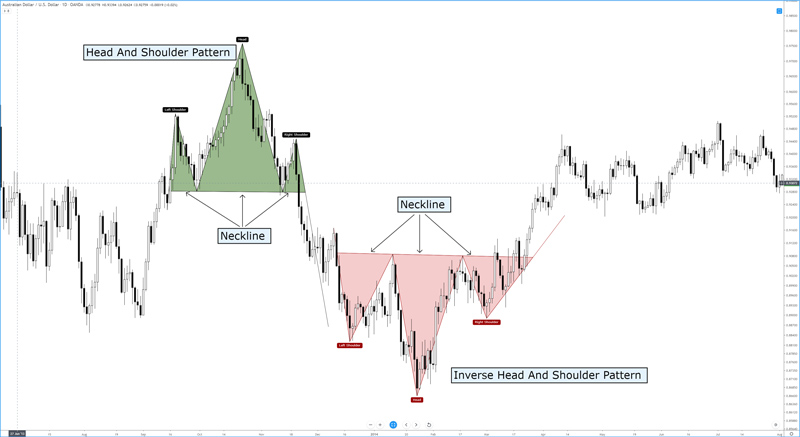

در یک روند صعودی، شانه چپ با افزایش و به دنبال آن کاهش قیمت تشکیل می گردد. سر با ارتفاع بالاتر و به دنبال آن کاهش قیمت تشکیل می شود و شانه راست با ارتفاع پایین تر و به دنبال آن کاهش قیمت تشکیل می شود. به شکل مشابه در یک روند نزولی، الگوی معکوس است، به طوری که شانه چپ با یک که و پس از آن افزایش قیمت، سر با پایین ترین کف و سپس افزایش قیمت تشکیل می شود، و شانه راست با بالا ترین کف به دنبال افزایش قیمت تشکیل می شود. در شکل زیر می توانید این توضیحات را تفسیر نمایید.

الگوی سر و شانه یک الگوی بسیار قابل اعتماد در نظر گرفته می شود زیرا نشان دهنده تغییر جهت روند است. وقتی قیمت به زیر خط گردن میشکند، که سطح حمایتی بوده و با اتصال کف شانههای چپ و راست شکل میگیرد، این سیگنالی است که روند صعودی به پایان رسیده است و ممکن است یک روند نزولی آغاز شود. برعکس، زمانی که قیمت در یک الگوی سر و شانه بالای خط گردن می شکند، این یک سیگنال است که روند نزولی به پایان رسیده و ممکن است یک روند صعودی آغاز شود.

چگونه از الگوی سر و شانه برای معاملات فارکس استفاده نماییم؟

پیش تر به توضیح استفاده از پترن ها و الگوهای دیگری همچون استراتژی الگوی کنج در فارکس یا الگو پرچم پرداختیم برای ترید پرداختیم. حال که با مفهوم الگوی سر و شانه در فارکس نیز آشنا شدیم، برای استفاده از آن در ترید بازار معامله گران باید چند مرحله ساده را دنبال کنند:

مرحله 1: الگوی سر و شانه را شناسایی کنید

اولین قدم شناسایی الگوی سر و شانه در نمودار فارکس است. این کار را می توان با جستجوی سه قله یا دره انجام داد که قله یا دره میانی بلندترین یا پایین ترین آن است. قله ها یا دره های چپ و راست باید دارای ارتفاع یکسان بوده و شانه ها را، در حالی که قله یا دره میانی باید سر را تشکیل دهند.

مرحله 2: صبر کنید تا خط گردن شکسته شود

مرحله دوم این است که منتظر بمانید تا خط گردن شکسته شود. خط یقه سطح حمایت است که از اتصال پایین شانه های چپ و راست ایجاد می شود. اگر در مورد ترسیم خط حمایت و مقاوت برایتان سوالی پیش آمده است، در مقالات پیشین به تفصیل آن را توضیح داده ایم.

هنگامی که قیمت در یک الگوی سر و شانه به زیر خط گردن می شکند، این سیگنالی است که روند صعودی به پایان رسیده است و ممکن است یک روند نزولی شروع شود. برعکس، زمانی که قیمت در یک الگوی پایین سر و شانه به بالای خط گردن می شکند، این سیگنالی است که روند نزولی به پایان رسیده و ممکن است یک روند صعودی آغاز شود.

مرحله 3: یک دستور حد ضرر قرار بدهید

مرحله سوم این است که برای محدود کردن ریسک معامله، دستور استاپ لاس قرار بدهید. قرارگیری حد ضرر باید در بالای خط گردن در الگوی سر و شانه معمولی و در زیر خط گردن در الگوی سر و شانه معکوس باشد.

مرحله 4: یک تارگت سود تعیین کنید

مرحله چهارم تعیین یک تارگت سود است که باید بر اساس فاصله بین سر و خط گردن باشد. این فاصله به عنوان “measured move” الگو شناخته می شود و نشان دهنده حرکت قیمت پس از تایید الگو است. به عنوان مثال، اگر فاصله بین سر و خط گردن 100 پیپ باشد، تارگت سود 100 پیپ زیر گردن در الگوی سر و شانه معمولی و 100 پیپ بالای خط گردن در الگوی سر و شانه معکوس خواهد بود.

مرحله 5: معامله خود را مدیریت کنید

گام پنجم مدیریت ترید است. معامله گران می توانند معامله را با حرکت دادن دستور حد ضرر حتی زمانی که قیمت به نفع آنها در فاصله استاپ لاس حرکت کرده است، مدیریت کنند. این بدان معنی است که اگر استاپ لاس 50 پیپ باشد و قیمت 50 پیپ به نفع آنها حرکت کرده باشد، آنها می توانند برای از بین بردن ریسک معامله، استاپ لاس را به نقطه شکست برسانند.

معامله گران همچنین می توانند با گرفتن سودهای جزئی در سطوح خاص، از معامله خارج شوند. به عنوان مثال، زمانی که قیمت به نصف measured move رسید، میتوانند 50 درصد از پوزیشن را از جدول حذف کرده و سپس حد ضرر را در پوزیشن باقیمانده دنبال کنند تا هر گونه سود اضافی را به دست آورند.

توجه به این نکته حائز اهمیت است که همانطور که همواره گفته شده است، مانند هر الگوی دیگر همچون الگو مستطیل، در حالی که الگوی سر و شانه به عنوان یک الگوی بسیار قابل اعتماد در نظر گرفته می شود، خطاناپذیر نیست. معامله گران باید همیشه از تکنیک های مدیریت ریسک مانند دستورات حد ضرر و اندازه پوزیشن برای محدود کردن ریسک و محافظت از سرمایه خود و کال مارجین شدن استفاده کنند.

مزایا و معایب استراتژی الگوی سر و شانه

مانند هر استراتژی معاملاتی، الگوی سر و شانه هم مزایا و هم معایب خود را دارد. در اینجا برخی از آنها آورده شده است:

مزایا:

- بسیار قابل اعتماد: الگوی سر و شانه به عنوان یک الگوی بسیار قابل اعتماد در نظر گرفته می شود که می تواند با درجه دقت بالایی نشان دهنده تغییر روند باشد.

- نقاط ورود و خروج واضح: این الگو نقاط ورود و خروج واضحی را برای معامله گران فراهم می کند و برنامه ریزی و اجرای معاملات را آسان می کند.

- ریسک و پاداش تعریف شده: با استفاده از فاصله بین سر و خط گردن برای تعیین تارگت سود، معامله گران می توانند ریسک و پاداش خود را برای معامله تعریف کنند.

- قابلیت اجرا در تایم فریم های مختلف: این الگو را می توان در تایم فریم های مختلف اعمال کرد، از نمودارهای کوتاه مدت مانند نمودارهای 15 دقیقه ای و 1 ساعته تا نمودارهای بلند مدت مانند نمودارهای روزانه و هفتگی.

معایب:

- سیگنال های نادرست: مانند هر استراتژی معاملاتی، الگوی سر و شانه می تواند سیگنال های نادرست تولید کند. معامله گران باید بتوانند سیگنال های واقعی و نادرست را تشخیص دهند و از تجزیه و تحلیل اضافی برای تأیید اعتبار الگو استفاده کنند.

- پتانسیل سود محدود: پتانسیل سود الگوی سر و شانه با فاصله بین سر و خط گردن محدود می شود. این بدان معناست که معاملهگران ممکن است سودهای بالقوه را در صورت ادامه حرکت قیمت به نفع خود پس از رسیدن به تارگت سود از دست بدهند.

- نیاز به حوصله و نظم: این پترن به صبر و انضباط نیاز دارد تا منتظر بمانید تا الگو به طور کامل رشد کند و خط گردن شکسته شود. معامله گرانی که صبور یا منضبط نیستند ممکن است خیلی زود وارد معاملات شده یا خیلی زود از معاملات خارج شوند و در نتیجه ضرر کنند.

- ممکن است در همه شرایط بازار کار نکند: الگوی سر و شانه ممکن است در همه شرایط بازار کار نکند، مانند دورههای نوسانات کم یا زمانی که بازار در حال رنج زدن است.

نتیجه

این مقاله آموزش فارکس بروکرلند به معرفی یک پترن دیگر به نام الگوی سر و شانه برای ترید در بازار پرداخت یک الگوی بسیار قابل اعتماد است و به طور گسترده توسط معامله گران فارکس برای شناسایی تغییر روند استفاده می شود. با دنبال کردن چند مرحله ساده، معاملهگران میتوانند الگو را شناسایی کنند، منتظر بمانند تا خط گردن شکسته شود، یک دستور استاپ لاس قرار بدهند، یک تارگت سود تعیین کنند و معامله را مدیریت کنند تا سود خود را از آن به دست آورند.

مهم است که به یاد داشته باشید که هیچ استراتژی معاملاتی 100٪ بیخطا نیست و معاملهگران باید همیشه از تکنیکهای مدیریت ریسک و نسبت ریسک به ریوارد مناسب استفاده کنند تا ریسک خود را محدود کرده و از سرمایه خود محافظت نمایند. با مدیریت ریسک مناسب و درک کامل ازاین الگو، معامله گران می توانند شانس موفقیت خود را در بازار فارکس افزایش دهند.