مطالبی که در ادامه می خوانید:

فارکس یا معامله ارز خارجی شامل خرید و فروش ارزهای مختلف به منظور کسب سود است. فارکس بازاری بسیار پر نوسان است که می تواند هم سودآور و هم ریسکی باشد. در نتیجه، برای معامله گران مهم است که مفهوم استاپ اوت (stop out) را درک کنند تا ریسک خود را به طور موثر مدیریت کنند. به همین دلیل brokerland در این مقاله به توضیح و مفهوم این مورد حیاتی برای ترید در بازار فارکس میپردازد. با ما همراه باشید.

استاپ اوت در فارکس چیست؟

سطح توقف یا استاپ اوت به سطحی اطلاق می شود که در آن حساب معامله گر به دلیل کمبود موجودی به طور خودکار توسط کارگزار بسته می شود. این اتفاق زمانی میافتد که مارجین معاملهگر به زیر یک آستانه معین، معمولاً حدود 20 درصد میرسد.

سطح مارجین نسبت اکوئیتی معامله گر به مارجین مورد نیاز است که به صورت درصد بیان می شود. در مقالات پیشین به تفصیل در مورد margin و equity صحبت کرده ایم.

به عنوان مثال، فرض کنید که یک معامله گر موجودی حساب 10000 دلاری دارد و در حال معامله یک جفت ارز با مارجین مورد نیاز 1 درصد است. این به این معنی است که معامله گر باید یک margin 100 دلاری را حفظ کند تا بتواند پوزیشن های خود را باز نگه دارد.

اگر اکوییتی حساب معامله گر به 1000 دلار کاهش یابد، سطح margin وی 10 درصد خواهد بود که زیر سطح 20 درصدی استاپ اوت کارگزار است. در این مرحله، بروکر به طور خودکار پوزیشن های معامله گر را می بندد تا از متحمل شدن ضرر بیشتر جلوگیری کند.

استاپ اوت در فارکس مفهومی مهم است زیرا از دست دادن پول بیشتر از توان معامله گران را پیشگیری می کند. با تعیین سطح توقف، کارگزاران می توانند هم از خود و هم از مشتریان خود در برابر ضررهای بیش از حد محافظت کنند.

با این حال، برای معامله گران مهم است که از استاپ اوت آگاه باشند و ریسک خود را بر این اساس مدیریت کنند تا در معرض تحرکات ناگهانی بازار قرار نگیرند.

تفاوت استاپ اوت و کال مارجین

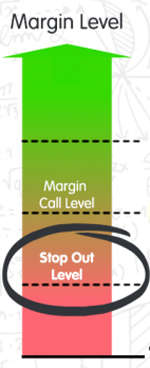

مهم است که توجه داشته باشید که استاپ اوت با مارجین کال یکسان نیستند. margin call زمانی اتفاق میافتد که سطح مارجین معاملهگر به زیر یک آستانه معین، معمولاً حدود 100% میرسد، به این معنی که equity آنها برابر یا کمتر از مارجین است. وقتی کال مارجین رخ میدهد، کارگزار معمولاً از معاملهگر درخواست میکند که مبلغ اضافی را برای برآورده کردن شرایط مارجین واریز کند. اگر معامله گر نتواند این الزامات را برآورده کند، ممکن است پوزیشن های او توسط کارگزار بسته شود.

درحالی که استاپ اوت آخرین خط دفاعی در برابر ضررهای بیش از حد است و برای محافظت از بروکرها و معامله گران طراحی شده. کال مارجین یک علامت هشداردهنده است که سطح مارجین معاملهگران به طور خطرناکی پایین آمده و برای جلوگیری از رسیدن به استاپ اوت، نیاز به واریز مبلغ اضافی یا بستن پوزیشن ها میباشند.

استراتژی های جلوگیری از استاپ اوت شدن

چندین استراتژی وجود دارد که معامله گران می توانند برای مدیریت ریسک خود و اجتناب از رسیدن به سطح استاپ اوت استفاده کنند. یکی از رایج ترین آنها استفاده از دستورات توقف ضرر یا استاپ لاس اوردر(stop-loss order) است، که سفارش هایی هستند که در سطح قیمتی از پیش تعیین شده قرار می گیرند و برای محدود کردن ضرر در صورت حرکت بازار بر خلاف پوزیشن معامله گر طراحی شده اند.

سفارشات استاپ لاس را می توان در سطحی تنظیم کرد که زیر سطح استاپ اوت باشد، به این معنی که اگر بازار بر خلاف آنها حرکت کند، معاملات های معامله گر به طور خودکار بسته می شود، اما قبل از اینکه سطح مارجین آنها به زیر استاپ اوت برسد.

استراتژی دیگر استفاده از حجم معامله مناسب است. این شامل محاسبه حجم معامله مناسب یا همان اندازه پوزیشن برای هر معامله بر اساس مانده حساب معامله گر و تحمل ریسک است. با استفاده از اندازه مناسب پوزیشن، معامله گران می توانند اطمینان حاصل کنند که بیش از آنچه که می توانند در هر معامله ای از دست بدهند، ریسک نمی کنند

تریدرها همچنین می توانند از لوریج برای مدیریت ریسک خود استفاده کنند. اهرم به معامله گران اجازه می دهد تا پوزیشن های بزرگتر را با مقدار سرمایه کمتری کنترل کنند. با این حال، همانطور که در مقاله مربوط به لورج هم گفته شد، پتانسیل زیان را نیز افزایش می دهد، بنابراین برای معامله گران مهم است که از آن به طور عاقلانه استفاده کنند و خطرات مربوط به آن را درک کنند.

معامله گران همچنین باید توجه داشته باشند که سطوح توقف می تواند بین بروکرها و حتی بین جفت ارزهای مختلف متفاوت باشد. برخی از کارگزاران ممکن است استاپ اوت بالاتری نسبت به سایرین داشته باشند، به این معنی که معامله گران ممکن است بتوانند ریسک بیشتری را با آن کارگزاران بپذیرند.

برای نمونه می توانید به صفحه بروکر فیبوگروپ یا اچ وای سی ام مراجعه کنید و این مقادیر استاپ اوت در این کارگزاری ها را مشاهده کنید. علاوه بر این، برخی از جفت ارزها ممکن است نوسان بیشتری نسبت به سایرین داشته باشند، که می تواند بر الزامات مارجین و استاپ اوت برای آن جفت ها تأثیر بگذارد.

نتیجه

در آخر، سطح توقف مفهومی حیاتی است که معاملهگران فارکس باید آن را درک کنند تا ریسک خود را به طور مؤثر مدیریت کنند. با تعیین سطح توقف، کارگزاران می توانند هم از خود و هم از مشتریان خود در برابر ضررهای بیش از حد محافظت کنند. معامله گران می توانند از استراتژی های مختلفی از جمله دستورات توقف ضرر، اندازه موقعیت مناسب و اهرم برای مدیریت ریسک خود و اجتناب از رسیدن به سطح توقف استفاده کنند.

با این حال، برای معامله گران مهم است که به یاد داشته باشند که معاملات فارکس یک بازار بسیار نوسان است و همیشه این پتانسیل برای تحرکات غیرمنتظره بازار وجود دارد که می تواند منجر به ضرر شود. معامله گران با آگاهی از ریسک ها و مدیریت موثر ریسک آنها می توانند شانس موفقیت خود را در معاملات فارکس افزایش دهند.