مطالبی که در ادامه می خوانید:

جذابیت الگوی کف و سقف دوقلو در توانایی آنها برای آشکار کردن پویایی های اساسی عرضه و تقاضا نهفته است. این الگوها، که با قلهها یا فرورفتگیهای دوگانه مشخص میشوند که با یک معکوس متمایز در جهت قیمت از هم جدا شدهاند، به عنوان شاخصهای قوی تغییر روند عمل میکنند، که منادی تغییر در احساسات از نشاط صعودی به شک و تردید محتاطانه یا بالعکس است.

در این کاوش جامع، بروکرلند سفری را به قلب این الگوی سقف و کف دوقلو آغاز کرده و پیچیدگیها، اهمیت و پیامدهای آنها را برای معاملهگرانی که در آبهای پرتلاطم بازارهای مالی حرکت میکنند، آشکار می نماید. همچنین استراتژی و نحوه استفاده از آن ها را در تریدینگ به طور کامل با هم بررسی خواهیم کرد.

الگوی کف و سقف دوقلو در فارکس

در معاملات فارکس الگوهای بسیاری برای تشخیص آینده ی بازار وجود دارد و بسیاری را همچون الگو مستطیل، الگوی مثلث، الگوی کنج یا الگو پرچم و الگوی سر و شانه را در گذشته در آموزش فارکس بروکرلند آموزش داده ایم. یکی دیگر از این الگوهای هارمورنیک در فارکس، الگوی کف و سقف دوقلو است که که نشانهای از معکوس شدن روند هستند. در اینجا یک تفکیک از هر دو نوع الگو آورده شده است:

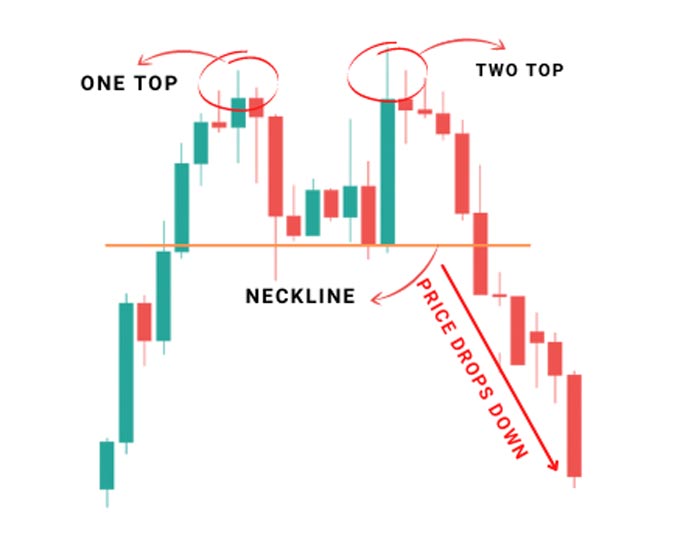

الگوی سقف دوقلو

این نوع از الگوی کف دوقلو و سقف دوقلو زمانی است که قیمت یک جفت ارز به یک سقف یا high میرسد و سپس عقبنشینی میکند، سپس قبل از کاهش، دوباره به همان سطح سقف قبلی صعود میکند. از نظر بصری، این نوع الگو از الگوی سقف و کف دوقلو شبیه حرف “M” است، با دو قله مجزا که توسط یک فرورفتگی (نقطه برگشتی بین دو قله) از هم جدا شده اند.

الگوی سقف دوقلو نشان میدهد که خریداران در آن سطح خسته شدهاند و نمیتوانند قیمت را بالاتر ببرند، و اغلب نشاندهنده یک معکوس بالقوه در روند از صعودی به نزولی است. معاملهگران معمولاً به دنبال سیگنال تأییدی مانند شکستن زیر «خط گردن» هستند، که خطی است که پایینترین نقطهها را بین دو قله وصل میکند تا الگو را تأیید کنند

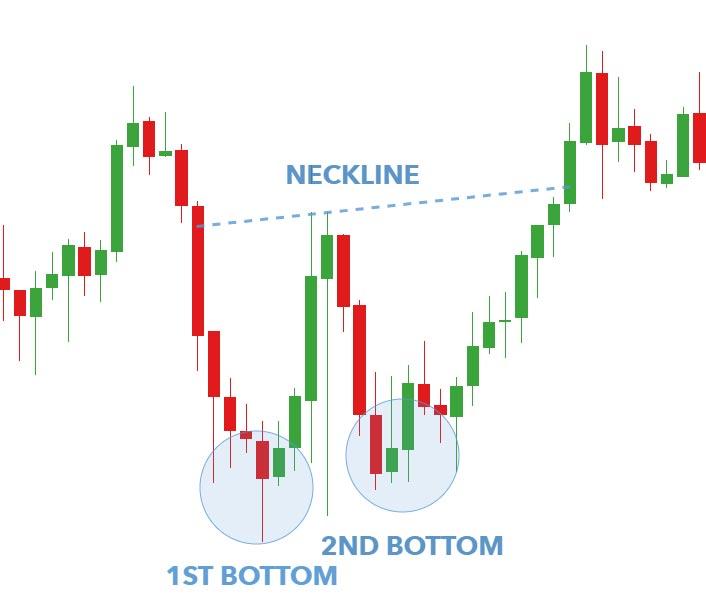

الگوی کف دوقلو

نوع دیگر از الگوی کف و سقف دوقلو برعکس، زمانی که قیمت یک جفت ارز به یک کف میرسد، به سمت بالا میرود، یک الگوی کف دوقلو شکل میگیرد، سپس قبل از صعود دوباره به همان سطح کف باز میگردد. این الگو شبیه حرف “W” است، با دو فرورفتگی مجزا که با یک قله از هم جدا شده اند (نقطه برگشتی بین دو فرورفتگی).

مشابه با سقف دوقلو، الگوی کف دوقلو نشان دهنده یک معکوس بالقوه در روند از نزولی به صعودی است.

معامله گران معمولاً الگو را با انتظار برای شکست بالای خط گردن تأیید می کنند، که خطی است که سقف ها را بین دو فرورفتگی به هم متصل می کند.

الگوی سقف و کف دوقلو مهم است زیرا منعکس کننده تغییرات در احساسات بازار هستند و فرصت هایی را برای معامله گران فراهم می کنند تا در نقاط بالقوه سودمند در بازار وارد معاملات شوند. با این حال، توجه به این نکته ضروری است که اگرچه الگوی کف دوقلو و سقف دوقلو میتوانند شاخصهای قدرتمندی باشند، اما خطاناپذیر نیستند و باید همراه با سایر ابزارهای تحلیل تکنیکال و استراتژیهای مدیریت ریسک برای تصمیمگیری آگاهانه در معاملات مورد استفاده قرار گیرند.

نحوه تشخیص الگوی کف دوقلو و سقف دوقلو

شناسایی الگوی کف و سقف دوقلو در نمودار قیمت شامل شناخت حرکات قیمت خاصی است که این الگوها را تشکیل میدهند. در اینجا نحوه شناسایی هر الگو آورده شده است:

الگوی سقف دوقلو:

- به دنبال یک روند صعودی در پرایس اکشن باشید.

- یک سقف قابل توجه (high) را شناسایی کنید که توسط قیمت تشکیل شده است، به دنبال آن یک بازگشت که در آن قیمت از اوج کاهش می یابد.

- رالی بعدی را تماشا کنید که تلاش می کند به قله قبلی برسد، اما موفق به پشت سر گذاشتن آن نمی شود و قله دوم را تقریباً در همان سطح قله اول تشکیل می دهد.

- به فرورفتگی (low) تشکیل شده بین دو قله توجه کنید که نشان دهنده تغییر مسیر بین تلاش های رالی است.

هنگامی که قله دوم تشکیل شد، الگوی شبیه حرف “M” با دو قله و یک فرورفتگی در میان است.

الگوی سقف دوقلو:

- به دنبال یک روند نزولی در حرکت قیمت باشید.

- یک فرورفتگی قابل توجه (low) که توسط قیمت تشکیل شده است، و به دنبال آن یک بازگشت که در آن قیمت از پایین ترین سطح افزایش می یابد، شناسایی کنید.

- مراقب نزول بعدی باشید که مجدداً فرورفتگی قبلی را مشاهده میکند اما نتوانسته است از زیر آن بشکند و یک فرورفتگی دوم تقریباً در همان سطح فرورفتگی اول تشکیل شود.

- به قلهای که بین دو فرورفتگی تشکیل شده است توجه کنید که نشاندهنده بازگشت بین تلاشهای کاهش است.

- هنگامی که دومین فرورفتگی تشکیل شد، الگوی شبیه حرف “W” با دو فرورفتگی و یک قله در میان است.

نکات کلیدی که باید به خاطر بسپارید:

هر دو نوع الگوی سقف و کف دوقلو برای تشکیل حداقل به دو قله یا فرورفتگی نیاز دارند که بین آنها یک اصلاح وجود دارد. قله ها یا فرورفتگی ها باید تقریباً در همان سطح قیمت باشند تا به عنوان الگوی کف دوقلو و سقف دوقلو واجد شرایط باشند.

شکل گیری الگو باید در یک بازه زمانی معقول رخ دهد که معمولاً از چند روز تا چند هفته بسته به تایم فریم نمودار متغیر است. تجزیه و تحلیل حجم می تواند شناسایی الگو را تکمیل کند. به طور کلی، کاهش حجم در طول شکل گیری الگوی کف دوقلو و سقف دوقلو و به دنبال آن افزایش حجم پس از تکمیل الگو ممکن است اعتبار الگو را تقویت کند.

ترید با الگوی سقف و کف دوقلو

ترید با الگوی کف دوقلو و سقف دوقلو در فارکس شامل ترکیبی از شناسایی الگو، تایید، ورود، مدیریت ریسک و استراتژی های خروج است. در اینجا یک راهنمای گام به گام در مورد نحوه معامله موثر این الگوها آورده شده است:

- تشخیص الگو: الگوی کف و سقف دوقلو را در نمودارهای قیمت فارکس شناسایی کنید. به دنبال دو قله متمایز یا دو فرورفتگی متمایز باشید که با یک اصلاح از هم جدا شده اند.

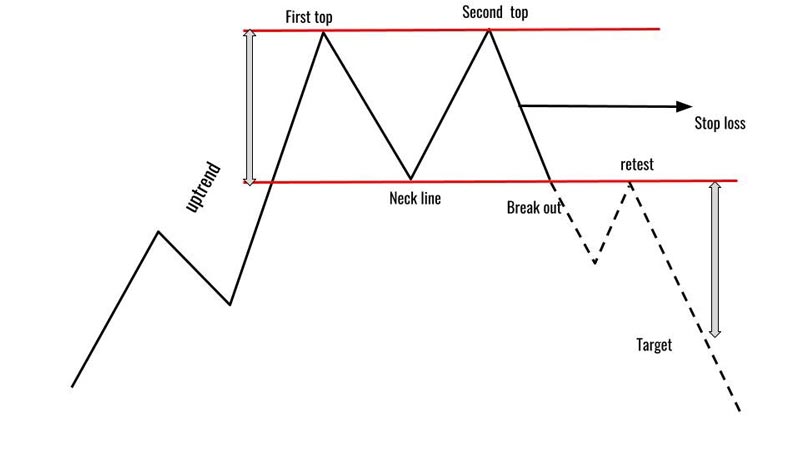

- تایید: قبل از ورود به معامله منتظر تایید الگوی سقف و کف دوقلو باشید. تأیید اغلب با شکستگی زیر یقه برای الگوی سقف دوقلو یا شکستگی بالای یقه برای الگوی کف دوقلو همراه است. به دنبال سیگنال های تأیید اضافی مانند الگوهای حجم، الگوهای کندل استیک یا واگرایی با نوسانگرهایی مانند شاخص قدرت نسبی (RSI) باشید.

- محل ورود و حد ضرر: برای الگوی سقف دوقلو، پس از شکسته شدن قیمت به زیر یقه، وارد یک موقعیت شورت شوید. برای مدیریت ریسک، یک دستور حد ضرر بالاتر از سوئینگ های اخیر قرار دهید. برای یک الگوی کف دوقلو، پس از شکسته شدن قیمت در بالای خط گردن، وارد یک موقعیت لانگ شوید. یک سفارش فارکس استاپ لاس زیر پایین ترین سوئینگ لو اخیر قرار دهید.

- تنظیم هدف: اهداف قیمت را بر اساس ارتفاع الگوی کف دوقلو و سقف دوقلو تعیین کنید. برای یک سقف دوقلو، فاصله بین قله و خط گردن را اندازه بگیرید و آن را از نقطه شکست به سمت پایین بکشید. برای یک کف دوقلو، فاصله بین فرورفتگی و خط گردن را اندازه بگیرید و آن را از نقطه شکست به سمت بالا بکشید. علاوه بر این، استفاده از سطوح حمایت و مقاومت یا سطوح اصلاح فیبوناچی را به عنوان اهداف بالقوه در نظر بگیرید.

- مدیریت ریسک: هنگام معامله با الگوی کف دوقلو و سقف دوقلو مانند هر روش دیگیری برای محافظت از سرمایه خود، تکنیک های مدیریت ریسک مناسب را اجرا کنید. این شامل تنظیم اندازه های موقعیت مناسب بر اساس تحمل ریسک، نسبت ریسک به ریوارد مناسب، رعایت سطوح حد ضرر مناسب و توجه به نکات ذکر شده برای در امان ماندن استاپ هانتینگ است. همچنین از لوریج بیش از حد یا به خطر انداختن بخش قابل توجهی از سرمایه خود در یک معامله و کال مارجین شدن اجتناب کنید.

- بررسی و اصلاح: پس از معامله، نتایج را مرور کنید تا از موفقیت ها و اشتباهات درس بگیرید.داشتن یک ژورنال معاملاتی و بررسی کارنامه معاملاتی کمک میکند تا استراتژی معاملاتی خود را بر اساس شرایط بازار در زمان واقعی و بازخورد معاملات خود اصلاح کنید.

نقاط مثبت و منفی

هر استراتژی از مارتینگل تا حتی استفاده از استراتژی گن دارای نکات ضعف و قوت در کنار هم است. درک نقاط قوت و ضعف الگوی کف و سقف دوقلو نیز برای معامله گران فارکس بسیار مهم است. در اینجا نکات مثبت و منفی این الگوها وجود دارد:

نکات خوب الگوی سقف و کف دوقلو

سیگنالهای معکوس واضح: الگوی کف دوقلو و سقف دوقلو اغلب سیگنالهای واضحی از تغییر روند ارائه میدهند. هنگامی که این الگوها پس از یک روند طولانی شکل می گیرند، می توانند نشان دهنده تغییر قابل توجهی در احساسات بازار باشند.

شناسایی آسان: شناسایی این الگوها در نمودارهای قیمت نسبتاً آسان است و برای معامله گران در تمام سطوح تجربه قابل دسترسی است. قلهها و فرورفتگیهای متمایز که توسط یک اصلاح از هم جدا شدهاند، از نظر بصری قابل تشخیص هستند و میتوان آنها را با ابزارهای تحلیل تکنیکال پایه تأیید کرد.

مدیریت ریسک: ترید با الگوی کف دوقلو و سقف دوقلو به معامله گران اجازه می دهد تا استراتژی های مدیریت ریسک موثری را اجرا کنند. با قرار دادن دستورهای حد ضرر فراتر از نقاط تایید الگو، معامله گران می توانند در صورت عدم تحقق الگو، زیان احتمالی را محدود کنند.

پتانسیل سود: ترید موفقیت آمیزالگوی کف و سقف دوقلو می تواند به فرصت های سود قابل توجهی منجر شود. اگر الگو تأیید شود و قیمت در جهت مورد انتظار حرکت کند، معاملهگران میتوانند از روند معکوس بعدی سرمایهگذاری کنند و به طور بالقوه سودهای قابل توجهی را به دست آورند.

نکات منفی

سیگنال های کاذب: یکی از ایرادات اولیه الگوی سقف و کف دوقلو ، پتانسیل سیگنال های کاذب است. همه تشکلها منجر به تغییر روند نمیشوند، و برخی از الگوها ممکن است تایید نشوند، و در نتیجه برای معاملهگرانی که زودتر از مواضع وارد میشوند ضرر میکنند.

ذهنیت: شناسایی این الگوها نیاز به تفسیر ذهنی دارد که می تواند منجر به ناهماهنگی در بین معامله گران شود. آنچه را که یک معاملهگر بهعنوان الگوی کف دوقلو و سقف دوقلو درک میکند، معاملهگر دیگر ممکن است به گونهای متفاوت ببیند که منجر به سردرگمی و سیگنالهای متضاد میشود.

نویز بازار: در شرایط نوسان یا متلاطم بازار، این الگوها ممکن است کمتر قابل اعتماد باشند. نوسانات قیمت و حرکات نامنظم می تواند شکل گیری این الگوها را پنهان کند یا منجر به شکست های کاذب شود و تشخیص سیگنال های واقعی از نویز را دشوار کند.

بازه زمانی محدود: الگوی کف و سقف دوقلو معمولاً در یک بازه زمانی نسبتاً کوتاه، از چند روز تا چند هفته شکل میگیرند. در نتیجه، معامله گرانی که صرفاً به این الگوها متکی هستند، ممکن است روند معکوس طولانی مدت را از دست بدهند یا نتوانند پویایی های بازار گسترده تر را بدست آورند.

خلاصه بررسی الگوی کف و سقف دوقلو

شناسایی الگوی کف و سقف دوقلو یک مهارت حیاتی برای معاملهگران است، زیرا این الگوها میتوانند بینشهای ارزشمندی را در مورد تغییر روند بالقوه ارائه دهند. معامله گران با مشاهده دقیق حرکات قیمت و شناخت ویژگی های متمایز این الگوها در نمودار قیمت، می توانند تغییرات در احساسات بازار را پیش بینی کنند و تصمیمات معاملاتی آگاهانه ای اتخاذ کنند. تمرین و تجربه برای تقویت این مهارت ضروری است، زیرا معامله گران توانایی خود را برای شناسایی و تفسیر دقیق این الگوها توسعه می دهند.

با این حال، در میان جذابیت الگوی کف دوقلو و سقف دوقلو، باید از ریسکهای ذاتی همراه با ترید در بازارهای مالی آگاه بود. در حالی که این الگوها بینش های ارزشمندی ارائه می دهند، آنها پیش بینی ناپذیری از تغییرات قیمت در آینده نیستند. مدیریت ریسک محتاطانه، همراه با رویکردی کلنگر به ترید که شامل تحلیل فاندامنتال، انواع اندیکاتور فارکس و احساسات بازار میشود، همچنان در اولویت است.