آموزش واگرایی در فارکس divergence

مطالبی که در ادامه می خوانید:

در دنیای پویا و همیشه در حال تحول معاملات فارکس، مفهوم واگرایی به عنوان یک ابزار قدرتمند برای درک پویایی بازار ظاهر شده است و زمانی اتفاق میافتد که قیمت یک جفت ارز از اندیکاتورهای تکنیکال همراه خود منحرف میشود و به تغییرات بالقوه در سنتیمنت بازار و تغییرات آتی قیمت اشاره میکند. این مقاله از بروکرلند به قلمرو جذاب واگرایی در فارکس می پردازد و اهمیت و مفاهیم آن را روشن می کند. با کاوش در انواع مختلف آن و استراتژی های به کار گرفته شده توسط معامله گران، هدف ما این است که خوانندگان را با بینش های ارزشمندی مجهز کنیم تا با دقت و اطمینان بیشتری در دنیای پیچیده ترید فارکس حرکت کنند.

آموزش واگرایی

واگرایی زمانی است که رفتار قیمت یک جفت ارز، از اندیکاتورهایی که در نمودارهایتان دارید، متفاوت است. به عنوان مثال، قیمت در نموداری که شما به آن نگاه میکنید به تازگی یک سقف بالاتر یا higher high را ایجاد کرده است، اما اندیکاتور در حال کاهش پایینترین کف یا همان lower low است. به این حالت واگرایی در فارکس گفته می شود.

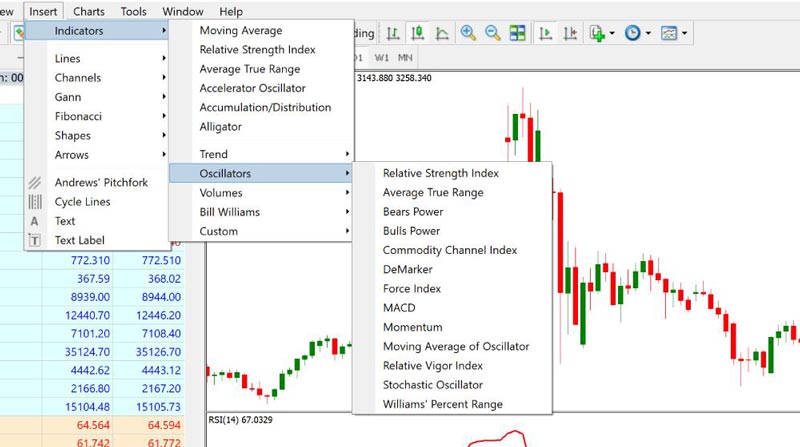

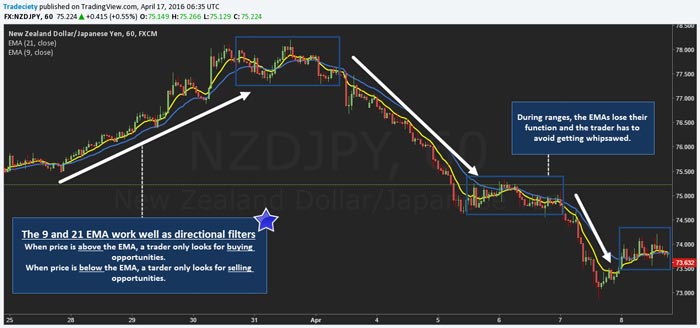

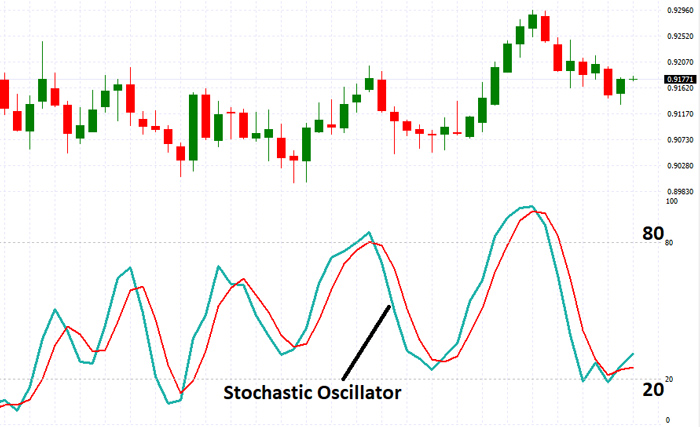

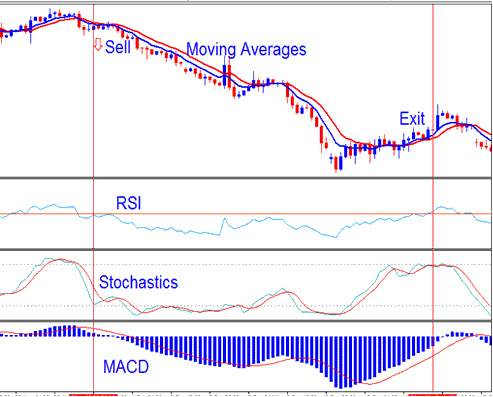

اما افراد هنگام جستجوی این رخداد از چه اندیکاتورهایی استفاده می کنند؟ بهترین اندیکاتور فارکس برای استفاده در هنگام جستجوی دیورژانس، نوسانگرها هستند. متداولترین اسیلاتورهای مورد استفاده برای شناسایی واگرآیی عبارتند از:

- استوکاستیک

- شاخص قدرت نسبی (RSI)

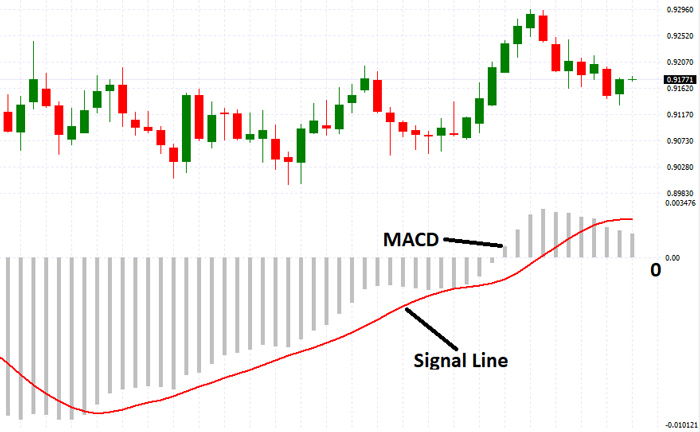

- MACD

- اندیکاتور بیل ویلیامز

ما از نوسانگرها استفاده می کنیم زیرا آنها بین 0 تا 100 هستند و به ما کمک می کنند تا سطوح خرید و فروش بیش از حد را در نمودار شناسایی کنیم. در زیر یک اسکرین شات از تمام نشانگرهای نوسانگر موجود در MT4 در پوشه Oscillators آمده است.

واگرایی در فارکس به شما چه می گوید؟

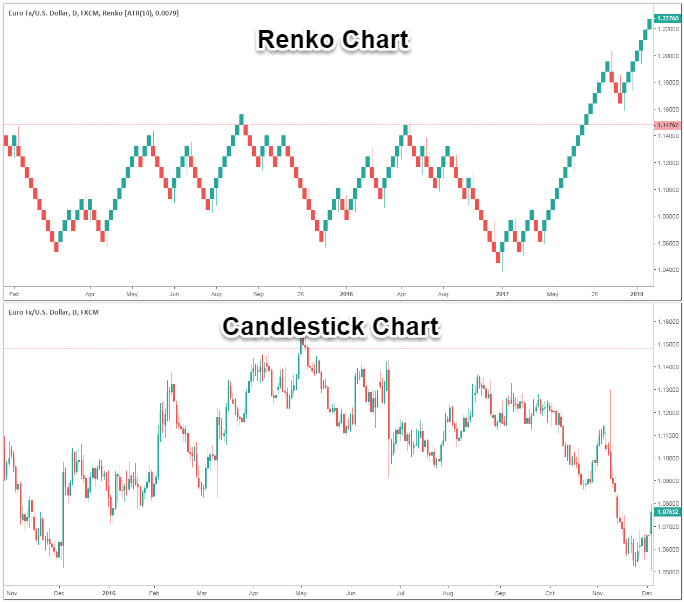

واگرایی در فارکس همه چیز در مورد مقایسه پرایس اکشن و حرکت یک اندیکاتور خاص (معمولاً – یک نوسانگر) است. در اکثر مواقع، اگر قیمت به سقف بالاتری برسد، اندیکاتور باید با ایجاد سقفهای بالاتر، آن را دنبال کند. برعکس، اگر قیمت در حال ساخت کف پایینتر است، اندیکاتور باید کف پایینتری را ایجاد کند.

با این حال، اگر این اتفاق نیفتد، به این معنی است که قیمت و نوسانگر در مسیر از یکدیگر متفاوت هستند.

چگونه می توانیم از آن برای یک سیگنال ورودی خوب استفاده کنیم؟

divergence یکی از قوی ترین سیگنال های برگشتی است که می توانید دریافت کنید. اما به خاطر داشته باشید، این یک استراتژی معاملاتی مخالف روند است که به موجب آن شما ریسک بیشتری را متحمل می شوید. در زیر نمونه ای از واگرایی نزولی در جفت ارز EUR/USD آورده شده است. متوجه خواهید شد که قیمت به بالاترین حد خود (higher high) رسیده است، اما اندیکاتور یک کف پایین تر (lower low ) را نشان می دهد. این یک سیگنال واگرایی نزولی کلاسیک است.

divergence در فارکس نباید خود به عنوان یک سیگنال ورودی استفاده شود. با این حال، می تواند افزودنی ارزشمند به استراتژی موجود شما باشد. به عنوان مثال، اگر از استراتژی ترید تعادلی در ایچیموکو یا هر استراتژی دیگری استفاده می کنید و به شما می گوید که یک جفت ارز را در سطح مقاومت اصلی بفروشید، می توانید الگوی واگرایی را به عنوان یک سیگنال تایید اضافی در برنامه خود بگنجانید. اگر به عنوان مثال EUR/USD در سطح اصلی مقاومت متوقف شود و در همان زمان divergence نزولی وجود داشته باشد، شانس برگشت افزایش یافته است.

نکات مهم برای واگرایی در فارکس

حال که به آموزش واگرایی پرداختیم و با مفهوم آن آشنا شدیم، برخی از نکات مهم در مورد این مبحث معاملات فارکس را مرور می کنیم:

از روند کلی ابزار معاملاتی که نظارت می کنید آگاه باشید. مرحله بعدی ترسیم خط حمایت و مقاومت است و با نگاه کردن به سقف/کف ها، divergence را مشخص کنید. هنگامی که واگرایی را مشاهده کردید، مشخص کنید که چه چیزی را نشان می دهد (به عنوان مثال، divergence نزولی نشان می دهد که ابزار در شرف بازگشت و کاهش است). منتظر بمانید تا استراتژی شما سیگنال ورودی مناسبی به شما بدهد (به عنوان مثال، اگر استراتژی شکست دارید، می توانید صبر کنید تا قیمت به زیر خط حمایت کلیدی که تحت نظارت بودید کاهش یابد).

انواع Divergence

مشاهده واگرایی در نمودار قیمت آسان است، اما گاهی اوقات می تواند گیج کننده باشد که چه نوعی از آن را می بینید. در معاملات فارکس ، ما به طور کلی واگرایی ها را به منظم، پنهان یا گسترده تقسیم می کنیم. دیورژانس منظم یک سیگنال معکوس روند قوی را نشان می دهد و به دو زیر تقسیم می شود:

- صعودی منظم

- نزولی منظم

واگرایی پنهان برعکس divergence منظم در معاملات است و نشان می دهد که این روند ادامه دارد. دیورژانس پنهان به دو دسته زیر تقسیم می شود:

- صعودی پنهان

- نزولی پنهان

دیورژانس گسترده نوع سوم است و تا حدودی شبیه divergence پنهان است. برخی از معامله گران آن را سیگنالی قوی نمی دانند زیرا اغلب قوانین اساسی واگرایی در فارکس را رعایت نمی کند و گهگاه در روندهای جانبی رخ می دهد. نوع گسترده نیز به دو دسته زیر تقسیم می شود:

- صعودی گسترده

- نزولی گسترده

آموزش دیورژانس منظم و نحوه معامله با آن

واگرایی صعودی منظم زمانی اتفاق میافتد که قیمت به پایینترین حد میرسد، اما نوسانگر پایینترین سطح را ثبت میکند. این می تواند نشان دهنده یک روند معکوس باشد.

زمانی که قیمت به بالاترین حد خود می رسد، divergence نزولی منظم قابل مشاهده است، اما نوسانگر در حال ارسال یک سقف پایین تر است. این می تواند نشان دهنده این باشد که روند صعودی موجود در حال اتمام است و ممکن است اصلاحی به دنبال داشته باشد.

آموزش واگرایی پنهان و نحوه معامله با آن

واگرایی همچنین می تواند نشان دهنده ادامه روند باشد. بیایید نگاهی به نوع پنهان داشته باشیم:

یک divergence صعودی پنهان زمانی رخ می دهد که جفت ارز در یک روند صعودی قرار می گیرد، قیمت در حال رسیدن به پایین ترین کف بالاتر است، اما اندیکاتور در همان زمان پایین ترین سطح lower low را ثبت می کند. این می تواند نشان دهنده ادامه روند صعودی باشد.

از سوی دیگر، یک واگرایی نزولی پنهان در یک روند نزولی ظاهر میشود، زمانی که قیمت در حال رسیدن به اوجهای پایینتر lower high است، اما نوسانگر همزمان در حال رسیدن به اوجهای بالاتر higher high است. این می تواند نشان دهنده احتمال از سرگیری روند نزولی باشد.

سه نمونه در عمل

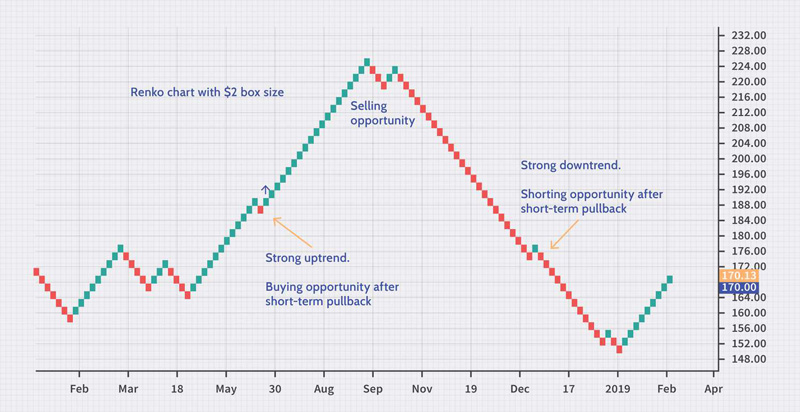

US500: اولین مثال واگرایی نزولی منظم در US500 است. این شاخص در اوایل آگوست در حال افزایش بود، اما قیمت و اندیکاتور RSI پس از شکست به بالای سطح مقاومت 4450 شروع به دیورژانس کردند.

سطح 4450 پس از شکست به یک سطح حمایت کلیدی تبدیل شد و معامله گران می توانستند از شکست در زیر آن به عنوان سیگنال ورود استفاده کنند. همراه با واگرایی نزولی، این یک ترکیب قدرتمند بود و همانطور که می بینیم، US500 پس از شکست بیش از 100 امتیاز سقوط کرد.

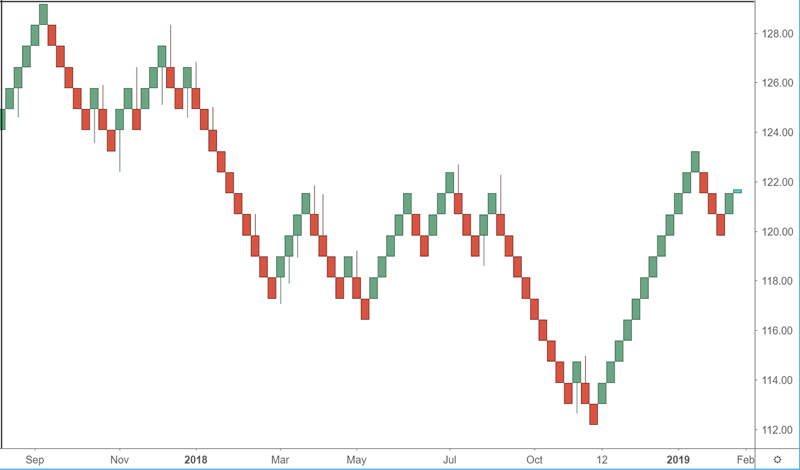

شاخص دلار آمریکا: یک سیگنال قدرتمند دیگر divergence نزولی در شاخص دلار آمریکا .

یک بار دیگر، میتوانید ببینید که قیمت در کوتاهمدت به بالاترین حد higher high خود میرسید در حالی که استوکاستیک به سقف پایینتر lower high میرسد. این اغلب سیگنالی است مبنی بر اینکه بازارپتانسیل یک معامله معکوس را ایجاد می کند. نه تنها بازار ازسقف کوتاه مدت عقب نشینی کرد، بلکه شاخص دلار در کوتاه مدت به پایین ترین حد خود ادامه داد.

نفت WTI: بله این درست است. همه معاملات سودآور نخواهند بود. متوجه خواهید شد که نمودار در کوتاهمدت به پایینترین حد خود میرسد، اما نوسانگر استوکاستیک در حال افزایش بالاتر بود. این یک سیگنال معاملاتی divergence صعودی کلاسیک است.

اما بیایید بگوییم که پس از تأیید حرکت به سمت بالاتر پس از دریافت سیگنال خرید وارد این معامله شده اید. احتمالاً پنج روز پریشان را سپری کرده اید. اگر یک روز دیگر صبر می کردید، در پوزیشن ضرر قرار می گرفتید و به طور بالقوه در این معامله ضرر می دیدید. به همین دلیل است که معامله گران با تجربه اغلب قبل از گرفتن پوزیشن کامل خود در معامله، بازار را با نصف اندازه حجم معامله طبیعی خود آزمایش می کنند.

مراحل بعدی برای آزمایش و آموزش واگرایی

- یک حساب دمو رایگان در یک بروکر فارکس باز کنید و چند نمودار باز کنید و اسیلاتور مورد علاقه خود را اعمال کنید.

- در زمان به عقب بروید و 10 مورد واگرایی را در 5 نمودار مختلف شناسایی کنید. این به شما 50 مثال از جمله برد و باخت را می دهد.

- هنگامی که در شناسایی و ترید واگرایی مطمئن شدید، همان اصول را به صورت بلادرنگ در حساب فارکس زنده خود اعمال کنید.

نتیجه

آموزش واگرایی که به تغییرات بالقوه در سنتیمنت بازار که در تحلیل ستنیمنتال به توضیح آن پرداختیم و تغییرات آتی قیمت اشاره دارد، حتی اگر بخشی از استراتژی معاملاتی شما نباشد، ارزش آن را دارد که به آنها توجه کرده و از اهمیت آن کم نمی کند. چرا که می توانند به عنوان سیگنال های تایید اضافی عمل کنند. با این حال، آنها بهتر است برای تکمیل استراتژی موجود شما استفاده شوند، و نه به عنوان یک سیگنال معاملاتی به تنهایی. همچنین قبل از به کارگیری آن در معاملات، بهتر است مدتی به تمرین آن در یک حساب دمو که تقریبا در تمامی بروکر ها از جمله بروکر آی اف سی مارکتز یا بقیه آنها ارائه می گردد، بپردازید.

صرافی ارز دیجیتال بدون احراز هویت Bisq

صرافی ارز دیجیتال بدون احراز هویت Bisq

Gemini بهترین کیف پول ارز دیجیتال اندروید از نظر پشتیبانی از Werr OS

Gemini بهترین کیف پول ارز دیجیتال اندروید از نظر پشتیبانی از Werr OS

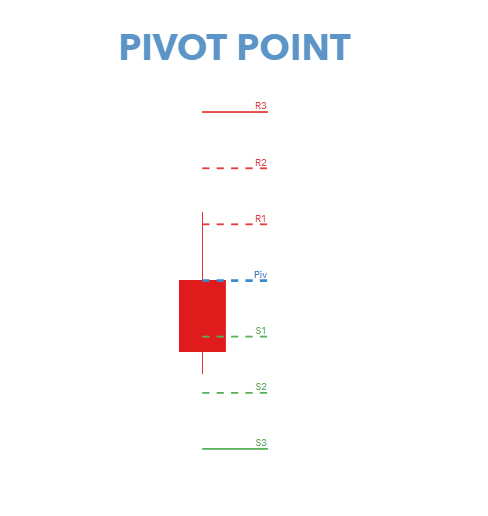

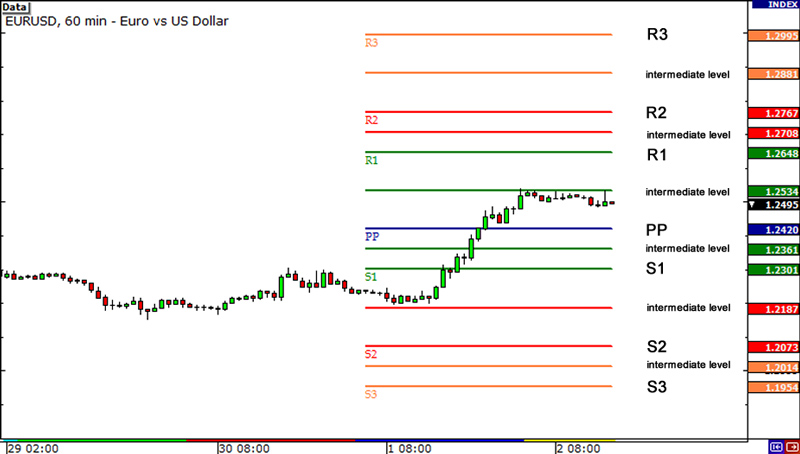

استفاده از اندیکاتور پیووت پوینت در معاملات

استفاده از اندیکاتور پیووت پوینت در معاملات

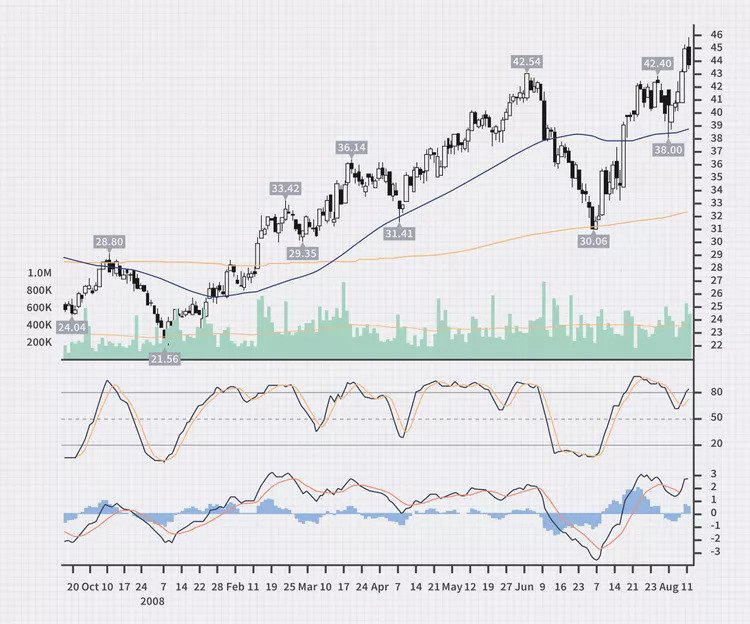

ممکن است چند مورد را مشاهده کنید که مکدی و استوکاستیک به طور همزمان نزدیک به کراس هستند، به عنوان مثال، ژانویه 2008، اواسط مارس و اواسط آوریل این اتفاق رخ داد. حتی به نظر می رسد که آنها به طور همزمان روی نموداری متقاطع شده اند، اما وقتی دقیق تر نگاه کنید، متوجه می شوید که آنها در واقع در عرض دو روز از یکدیگر عبور نکرده اند، که معیار تنظیم این بود. ممکن است بخواهید معیارها را تغییر دهید تا کراس هایی را که در یک

ممکن است چند مورد را مشاهده کنید که مکدی و استوکاستیک به طور همزمان نزدیک به کراس هستند، به عنوان مثال، ژانویه 2008، اواسط مارس و اواسط آوریل این اتفاق رخ داد. حتی به نظر می رسد که آنها به طور همزمان روی نموداری متقاطع شده اند، اما وقتی دقیق تر نگاه کنید، متوجه می شوید که آنها در واقع در عرض دو روز از یکدیگر عبور نکرده اند، که معیار تنظیم این بود. ممکن است بخواهید معیارها را تغییر دهید تا کراس هایی را که در یک

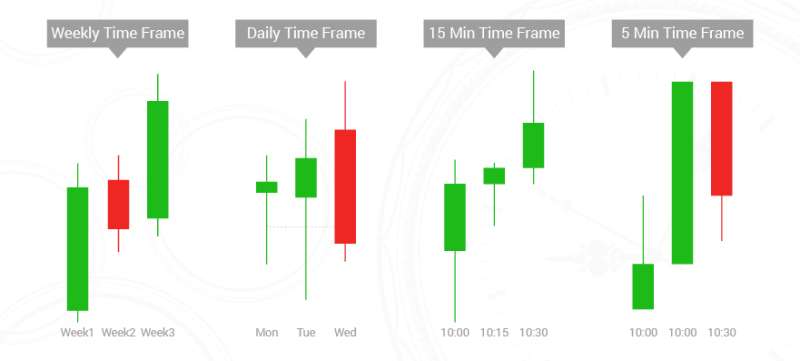

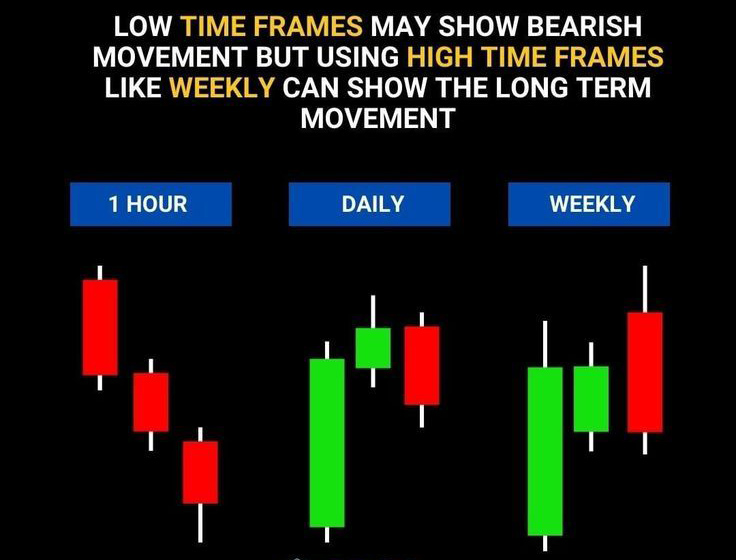

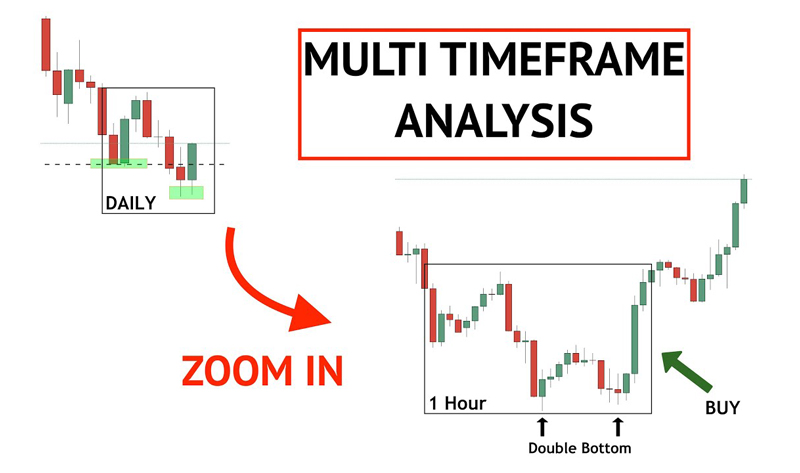

سویینگ تریدینگ (بهترین تایم فریم ساعتی تا روزانه)

سویینگ تریدینگ (بهترین تایم فریم ساعتی تا روزانه)

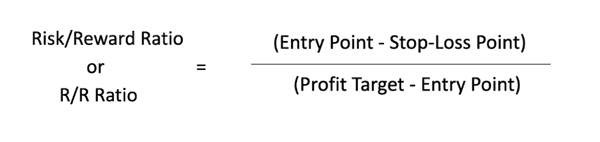

از طرف دیگر، اگر معاملهگری بخواهد 100 دلار در یک معامله ریسک کند و امیدوار باشد که 300 دلار سود کند، نسبت ریسک به ریوارد او 1:3 خواهد بود. در این حالت، پاداش بالقوه بیشتر از ریسک بالقوه است و ممکن است معامله ارزش انجام آن را داشته باشد.

از طرف دیگر، اگر معاملهگری بخواهد 100 دلار در یک معامله ریسک کند و امیدوار باشد که 300 دلار سود کند، نسبت ریسک به ریوارد او 1:3 خواهد بود. در این حالت، پاداش بالقوه بیشتر از ریسک بالقوه است و ممکن است معامله ارزش انجام آن را داشته باشد.