شکاف یا گپ قیمتی چیست؟ آموزش گپ CME

مطالبی که در ادامه می خوانید:

در دنیای تجارت فارکس، اصطلاحات و مفاهیم مختلفی وجود دارد که معامله گران برای موفقیت باید از آنها آگاه باشند. دو عبارت از این قبیل گپ قیمتی و گپ CME هستند که درک آنها برای معامله گران مهم است زیرا می توانند تأثیر قابل توجهی بر نتایج معاملات داشته باشند. در این مقاله از بروکرلند، بررسی خواهیم کرد که شکاف قیمتی و CME چیست، چرا رخ میدهد و چگونه معاملهگران میتوانند آنها را برای به حداقل رساندن ریسک و به حداکثر رساندن سود مدیریت کنند.

گپ قیمتی چیست؟

گپ قیمتی، که همچنین به عنوان “گپ” نیز شناخته می شود، اصطلاحی است که در معاملات فارکس برای توصیف وضعیتی استفاده می شود که در آن قیمت یک جفت ارز به طور قابل توجهی بالاتر یا کمتر از قیمت بسته شدن روز قبل باز می شود. شکاف قیمت زمانی رخ می دهد که یک تغییر ناگهانی در احساسات بازار، انتشار اخبار یا سایر رویدادهایی که بر ارزش یک جفت ارز تأثیر می گذارد، رخ می دهد. گپ قیمتی می تواند در هر بازار مالی رخ دهد، اما این شکاف ها به ویژه در بازار فارکس رایج است، جایی که معاملات 24 ساعته و پنج روز در هفته است.

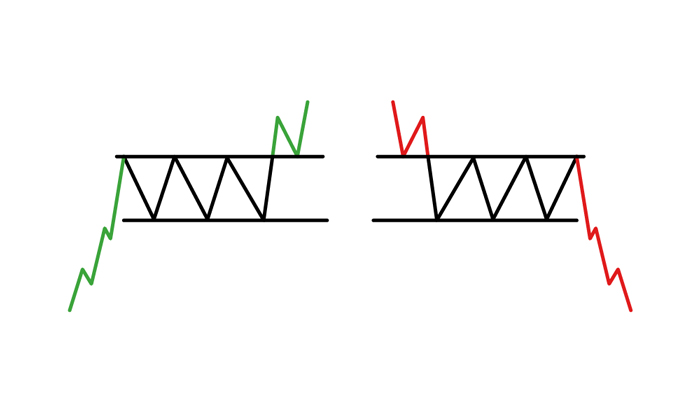

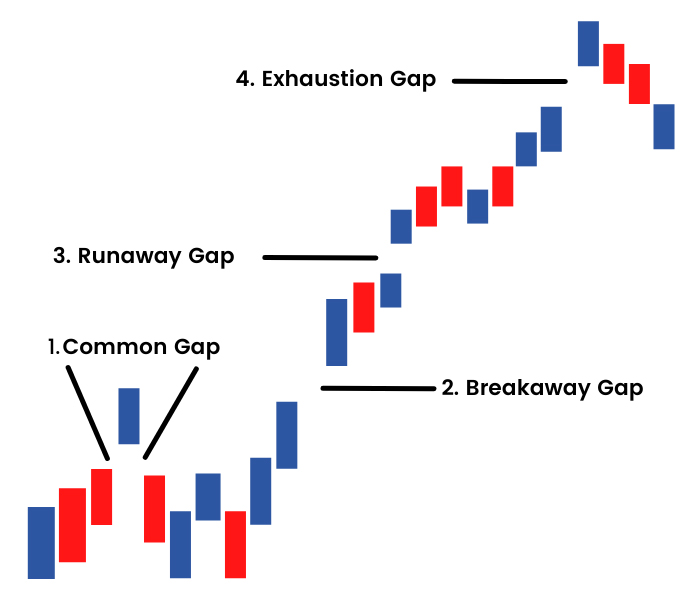

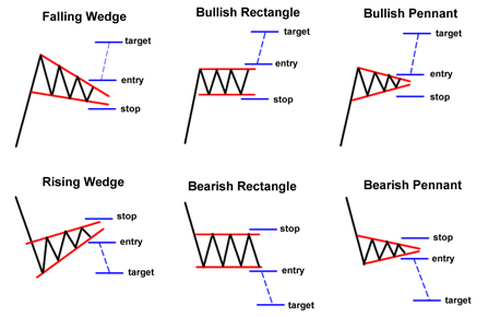

گپ قیمتی را می توان به سه نوع تقسیم کرد: گپ خستگی، گپ فرار و گپ شکست. گپ شکست در ابتدای یک روند رخ می دهد و معمولاً با حجم بالا و حرکت قوی همراه است، در حالیکه گپ های فرار در میانه یک روند رخ می دهد و نشانه تداوم هستند. گپ های خستگی در پایان یک روند رخ میدهند و نشانهای از برگشت هستند. درک نوع شکاف قیمتی می تواند به معامله گران کمک کند تا جهت بازار را تعیین کنند و تصمیمات معاملاتی آگاهانه تری بگیرند.

چرا شکاف قیمتی رخ می دهد؟

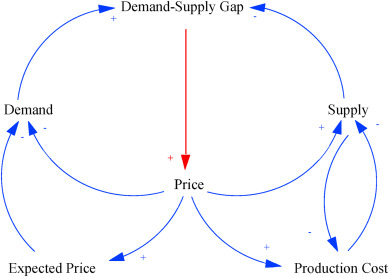

شکاف قیمتی به دلایل مختلفی رخ می دهد. آنها می توانند در نتیجه اخبار غیرمنتظره، انتشار داده های اقتصادی، یا رویدادهای ژئوپلیتیکی که بر ارزش یک جفت ارز تأثیر می گذارد، رخ دهند. به عنوان مثال، اگر بانک مرکزی به طور غیرمنتظره نرخ بهره را افزایش دهد، این می تواند باعث ایجاد گپ در بازار فارکس شود. به طور مشابه، اگر یک بحران سیاسی ناگهانی وجود داشته باشد، این نیز می تواند باعث ایجاد شکاف شود.

شکاف های قیمتی همچنین می تواند به دلیل عوامل تکنیکال و انواع سفارشات در فارکس مانند سفارشات استاپ لاس، سفارشات بازار یا لیمیت اوردر رخ دهند. به عنوان مثال، اگر یک معامله گر دستور حد ضرر را در یک سطح مشخص تنظیم کرده باشد و قیمت بازار به طور ناگهانی به زیر آن سطح کاهش یابد، این می تواند دستور حد ضرر را فعال و باعث گپ قیمتی شود.

مثالی از گپ قیمتی برای درک بهتر

فرض کنید که جفت ارز EUR/USD با بسته شدن بازار در عصر جمعه، با قیمت 1.2000 در بازار نقدی فارکس معامله می شود. در آخر هفته، انتشار خبری قابل توجهی رخ می دهد که باعث می شود معامله گران پوزیشن خود را در بازار آتی CME تنظیم کنند. در نتیجه، قیمت قرارداد آتی EUR/USD بهطور قابلتوجهی حرکت میکند و هنگامی که بازار نقدی فارکس در صبح دوشنبه باز میشود، جفت ارز EUR/USD در 1.2050 باز میشود و گپ قیمتی 50 پیپ ایجاد میکند.

در این سناریو، معامله گرانی که سفارش خرید جفت ارز EUR/USD را با قیمت 1.2000 داده بودند، شکاف قیمتی را از دست می دادند و باید با باز شدن بازار در روز دوشنبه، با قیمت بالاتری وارد بازار می شدند. در مقابل، معامله گرانی که سفارش فروش جفت ارز EUR/USD را در 1.2000 داده بودند، از گپ سود می بردند، زیرا می توانستند جفت ارز را با قیمت بالاتری در هنگام باز شدن بازار در روز دوشنبه بفروشند.

این مثال نشان میدهد که چگونه گپ قیمتی میتواند رخ دهد وقتی که یک تغییر ناگهانی در احساسات بازار یا انتشار اخباری وجود دارد که بر ارزش یک جفت ارز تأثیر میگذارد. معامله گرانی که از رویدادهای بازار آگاه هستند و می توانند به سرعت واکنش نشان دهند، می توانند از شکاف های قیمتی استفاده کنند و به طور بالقوه از آنها سود ببرند. با این حال، معامله گرانی که برای شکاف قیمتی آماده نیستند، ممکن است ضررهای غیرمنتظره یا فرصت های از دست رفته را تجربه کنند.

گپ CME چیست؟

CME مخفف Chicago Mercantile Exchange است که بزرگترین بورس آتی در جهان است. CME طیف وسیعی از محصولات مالی، از جمله قراردادهای آتی و آپشن معامله در کلاس هاس مختلف دارایی، مانند ارزها، کالاها، و سهام را ارائه می دهد. CME تحت یک سیستم معاملات با open-outcry عمل می کند، جایی که معامله گران در تالار معاملات برای خرید و فروش قراردادهای آتی گرد هم می آیند.

در بازار فارکس، CME قراردادهای آتی را بر روی جفت ارز، مانند EUR/USD، GBP/USD، و USD/JPY ارائه می کند. این قراردادهای آتی قراردادهای استاندارد شده ای هستند که کمیت، کیفیت و تاریخ تحویل دارایی پایه را مشخص می کنند. CME همچنین قراردادهای آپشن معامله را بر روی جفت ارز ارائه می دهد، که به معامله گران این حق را می دهد، اما نه تعهدی برای خرید یا فروش دارایی پایه به قیمت معین در تاریخ یا قبل از آن.

چرا معامله گران از گپ CME استفاده می کنند؟

معامله گران به دلایل مختلفی از گپ CME استفاده می کنند. اولاً، CMEدسترسی معاملهگران را به طیف وسیعی از محصولات مالی، از جمله قراردادهای آتی و آپشن معامله در کلاس های مختلف دارایی، فراهم میکند. این به معامله گران اجازه می دهد تا پرتفوی خود را متنوع کرده د و ریسک را به طور موثرتری مدیریت کنند.

در مرحله دوم، CME یک محیط تجاری شفاف و تنظیم شده را فراهم می کند. CME تحت نظارت کمیسیون معاملات آتی کالا (CFTC)، که یک آژانس دولتی ایالات متحده است که بازارهای آتی و آپشن را تنظیم می کند، فعالیت می کند. این به معامله گران این اطمینان را می دهد که معاملات آنها به شیوه ای منصفانه و شفاف انجام می شود.

ثالثاً، CME به معامله گران امکان معامله شبانه روزی را داده و معاملهگران می توانند قراردادهای آتی و آپشن را روی جفت ارز معامله کنند، حتی زمانی که بازار نقدی بسته است. این امر به آنها انعطاف بیشتری در مدیریت استراتژی های معاملاتی خود و پاسخگویی به رویدادهای بازار می دهد.

گپ قیمتی و گپ CME چگونه مرتبط هستند؟

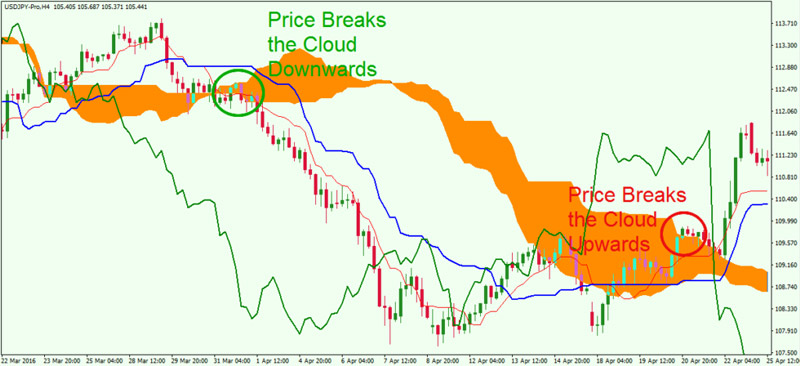

گپ قیمتی و گپ CME به این ترتیب مرتبط هستند که شکاف قیمتی می تواند در بازار نقدی فارکس زمانی رخ دهد که بازار آتی CME بسته شود. وقتی بازار نقدی بسته است، معاملهگران همچنان میتوانند به بازار آتی CME برای معامله قراردادهای آتی ارز و قراردادهای آپشن دسترسی داشته باشند. اگر یک تغییر ناگهانی در سنتیمنت بازار یا انتشار اخبار وجود داشته باشد که بر ارزش یک جفت ارز در زمان بسته شدن بازار نقدی تأثیر بگذارد، این میتواند باعث ایجاد گپ هنگام باز شدن بازار نقدی شود.

به عنوان مثال، اگر زمانی که بازار نقدی فارکس بسته است، یک خبر مهم که انواع آنها را در مقاله مهمترین اخبار فارکس بررسی کردیم منتشر شود، مانند تصمیم غیرمنتظره نرخ بهره توسط بانک مرکزی، این امر می تواند باعث شود معامله گران پوزیشن خود را در بازار آتی CME تنظیم کنند. این تعدیل می تواند باعث شود قیمت قرارداد آتی به طور قابل توجهی حرکت کند، که پس از باز شدن بازار نقدی می تواند باعث ایجاد گپ شود.

معامله گران چگونه می توانند شکاف قیمتی و گپ CME را مدیریت کنند؟

معامله گران می توانند شکاف قیمت و CME را با به کارگیری طیف وسیعی از استراتژی های معاملاتی و تکنیک های مدیریت ریسک مدیریت کنند. در اینجا چند استراتژی وجود دارد که معامله گران می توانند از آنها استفاده کنند:

- از دستورات حد ضرر استفاده کنید: معامله گران می توانند از دستورات استاپ لاس برای محدود کردن ضرر خود در صورت گپ استفاده کنند. دستور حد ضرر سفارشی است برای فروش یک جفت ارز با قیمت از پیش تعیین شده در صورتی که بازار برخلاف پوزیشن معامله گر حرکت کند. با استفاده از این دستور، معاملهگران میتوانند در صورت بروز شکاف قیمت، ضرر احتمالی خود را محدود کرده و از کال مارجین شدن پیشگیری کنند.

- در مورد رویدادهای بازار مطلع باشید: معامله گران باید از رویدادهای بازار که می توانند بر ارزش یک جفت ارز تأثیر بگذارند مطلع باشند. این شامل انتشار داده های اقتصادی، جلسات بانک مرکزی و رویدادهای ژئوپلیتیکی است. با آگاه ماندن، معامله گران می توانند شکاف های قیمتی احتمالی را پیش بینی کنند و استراتژی های معاملاتی خود را بر این اساس تنظیم کنند.

- از استراتژیهای هجینگ استفاده کنید: معاملهگران میتوانند از استراتژیهای هجینگ برای به حداقل رساندن مواجهه خود با شکافهای قیمتی استفاده کنند که یک استراتژی هجینگ، گرفتن پوزیشن در بازار آتی CME برای جبران خطر شکاف قیمتی در بازار نقدی فارکس است. به عنوان مثال، اگر معاملهگری در جفت ارز EUR/USD در بازار نقدی معامله خرید داشته باشد، میتواند در قرارداد آتی EUR/USD در بازار CME موقعیت خرید داشته باشد تا موقعیت خود را پوشش دهد.

- معامله در دوره های با نوسان کم: معامله گران می توانند با معامله در دوره های با نوسان کم ، خطر گپ قیمت را به حداقل برسانند. این به این دلیل است که شکاف قیمتی بیشتر در دورههایی با نوسانات بالا رخ میدهد، مانند زمانی که یک خبر مهم یا رویداد ژئوپلیتیکی وجود دارد. معامله گران با معامله در دوره های نوسان کم می توانند احتمال تجربه این شکاف ها را کاهش دهند.

نتیجه

شکاف قیمت و گپ CME مفاهیم مهمی برای معامله گران فارکس هستند که درک کنند زیرا می توانند تأثیر قابل توجهی بر نتایج معاملات داشته باشند. گپ قیمتی می تواند زمانی رخ دهد که یک تغییر ناگهانی در احساسات بازار، انتشار اخبار یا سایر رویدادهایی که بر ارزش یک جفت ارز تأثیر می گذارد، رخ دهد. CME به معامله گران امکان دسترسی به طیف گسترده ای از محصولات مالی، از جمله قراردادهای آتی و آپشن در جفت ارز را می دهد که می توانند در تمام ساعات شبانه روز معامله شوند.

معاملهگران میتوانند شکافهای قیمتی و گپ CME را با استفاده از طیف وسیعی از استراتژیهای معاملاتی و تکنیکهای مدیریت ریسک، مانند استفاده از دستورات حد ضرر، مطلع شدن از رویدادهای بازار، استفاده از استراتژیهای مدیریت ریسک، و معامله در دورههای با نوسان کم، مدیریت کنند. با درک چگونگی ارتباط گپ قیمتی وCME و نحوه مدیریت آنها، تریدرها می توانند ریسک خود را در بازارهای مالی حداقل و سود را به حداکثر برسانند.

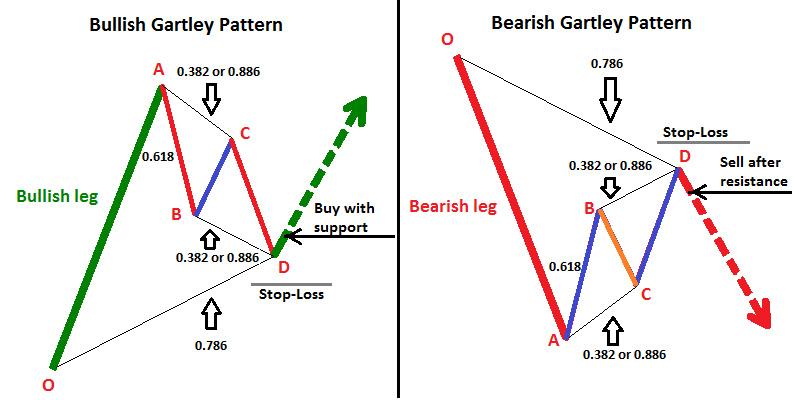

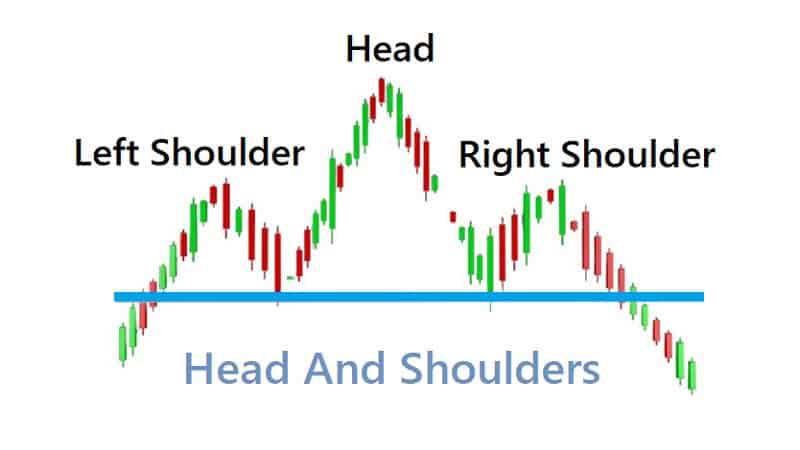

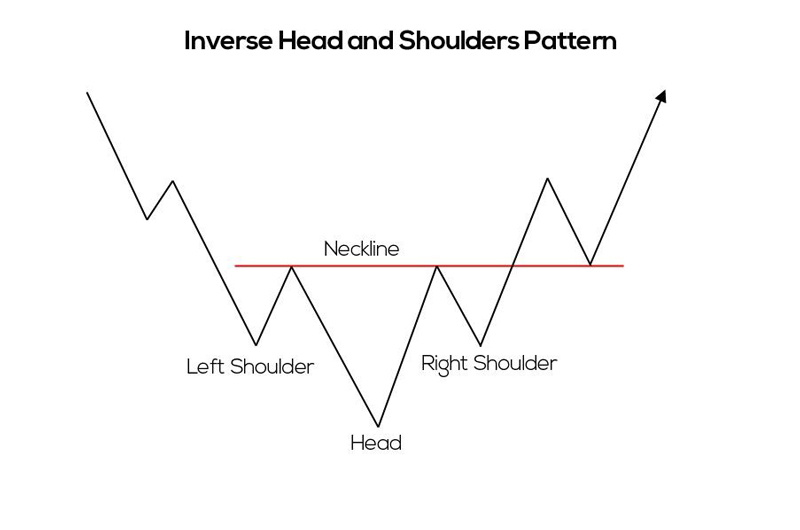

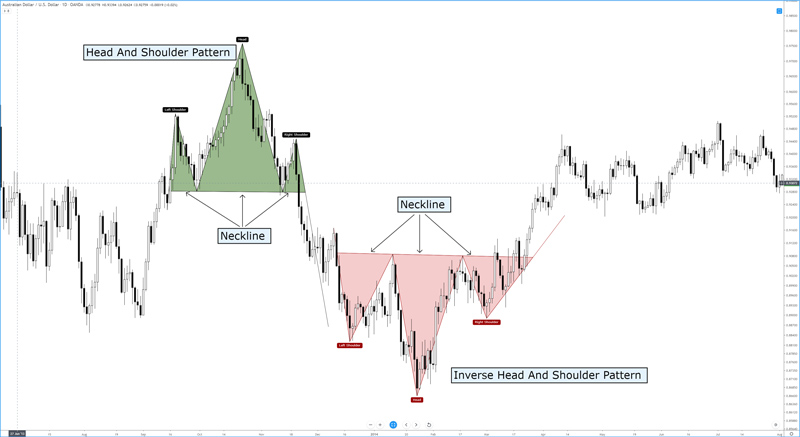

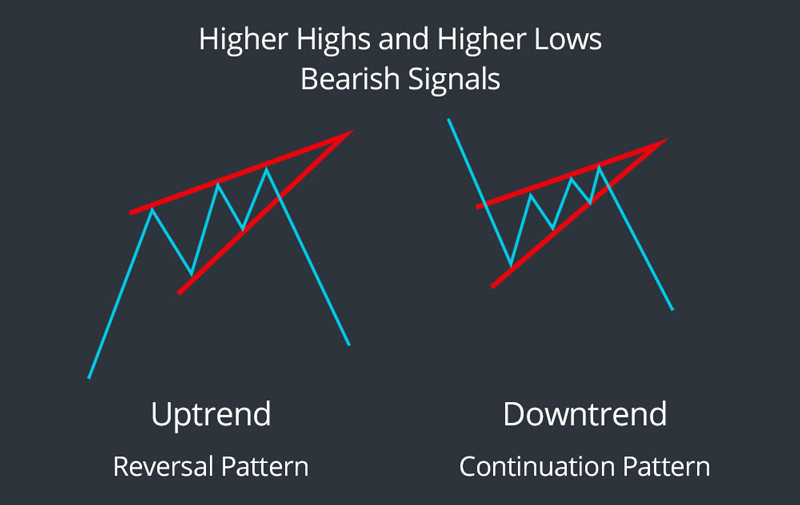

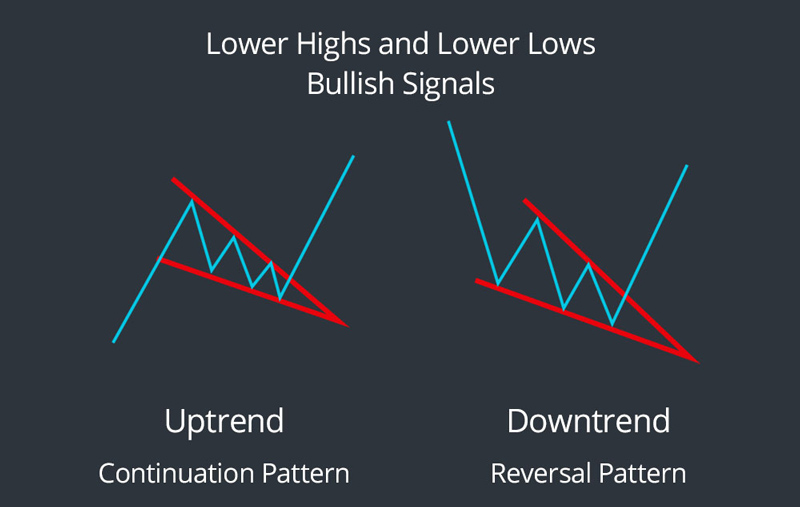

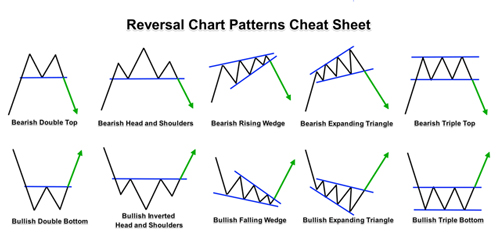

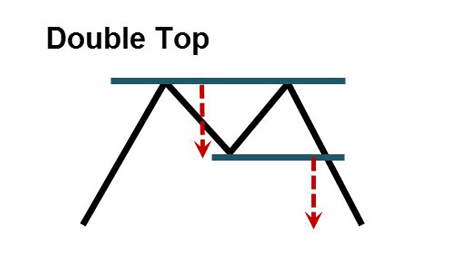

معکوس Reversal: این الگو زمانی رخ می دهد که یک ابزار مالی تغییر جهت می دهد، که معمولاً پس از رسیدن به سطح

معکوس Reversal: این الگو زمانی رخ می دهد که یک ابزار مالی تغییر جهت می دهد، که معمولاً پس از رسیدن به سطح

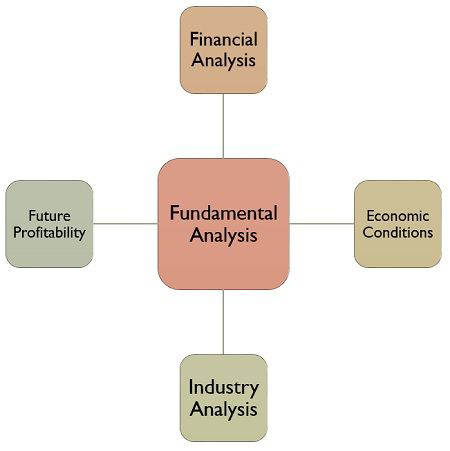

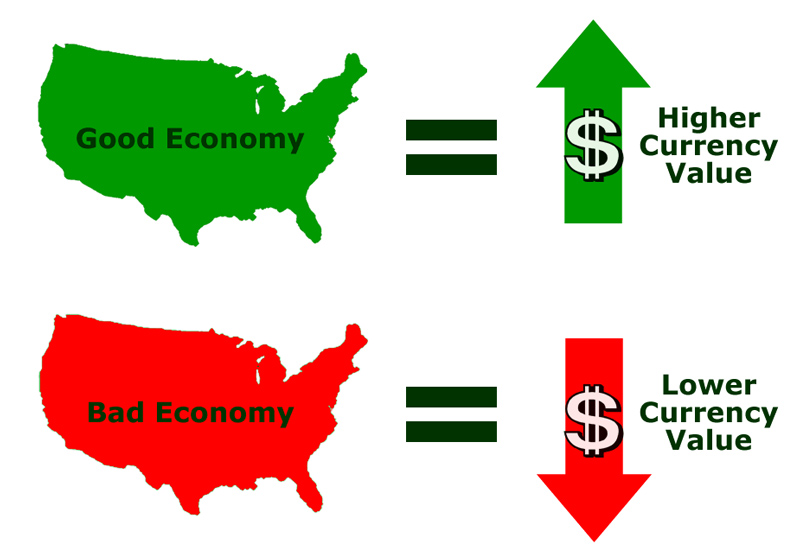

برعکس، زمانی که بازار در شرایط مطمئن نیست، یا نتایج داده ها با آنچه پیش بینی می شد متفاوت است، نوسان شدید بازار ممکن است رخ دهد. به همین دلیل است که معمولاً به معاملهگران مبتدی فارکس توصیه میشود که هنگام انجام تحلیل فاندامنتال فارکس از ترید پیرامون اخبار و

برعکس، زمانی که بازار در شرایط مطمئن نیست، یا نتایج داده ها با آنچه پیش بینی می شد متفاوت است، نوسان شدید بازار ممکن است رخ دهد. به همین دلیل است که معمولاً به معاملهگران مبتدی فارکس توصیه میشود که هنگام انجام تحلیل فاندامنتال فارکس از ترید پیرامون اخبار و

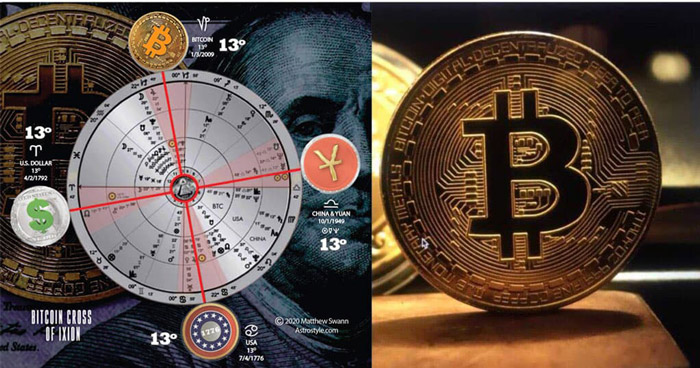

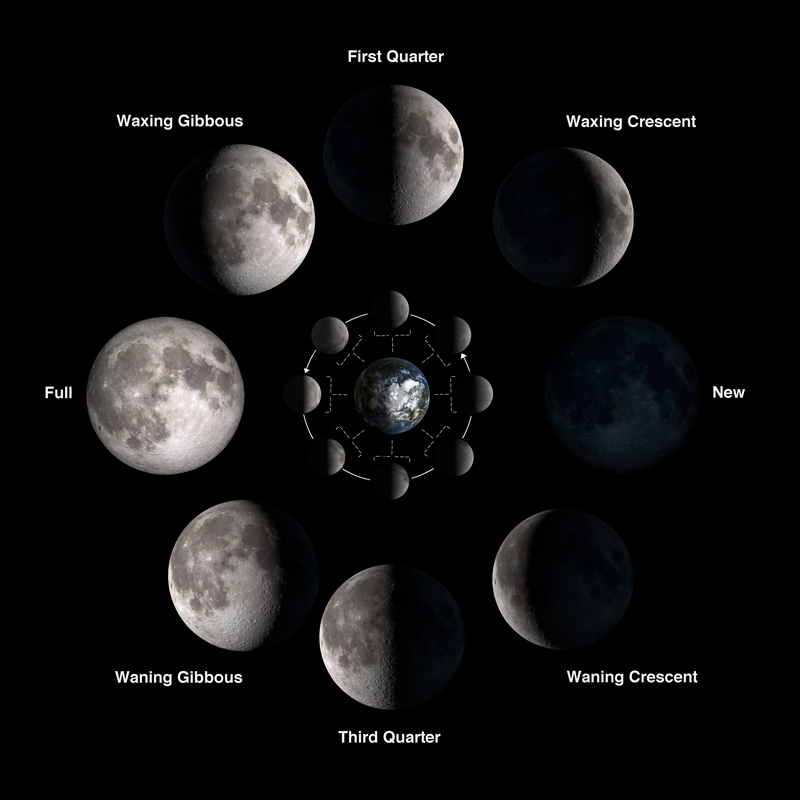

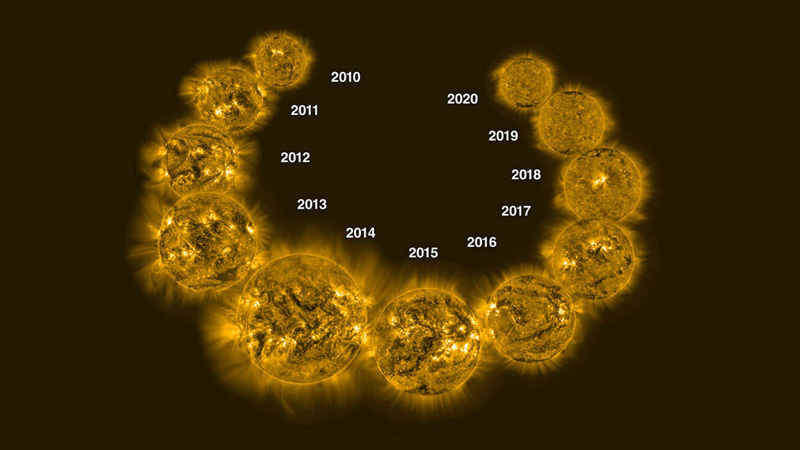

در سال های اخیر، آسترولوژی مالی به جریان اصلی تبدیل شده است و بسیاری از تحلیلگران مالی و معامله گران اصول نجومی را در استراتژی های تجاری خود گنجانده اند. با این حال، این یک عمل بحث برانگیز باقی می ماند و بسیاری از منتقدان آن را به عنوان شبه علم رد می کنند.

در سال های اخیر، آسترولوژی مالی به جریان اصلی تبدیل شده است و بسیاری از تحلیلگران مالی و معامله گران اصول نجومی را در استراتژی های تجاری خود گنجانده اند. با این حال، این یک عمل بحث برانگیز باقی می ماند و بسیاری از منتقدان آن را به عنوان شبه علم رد می کنند.

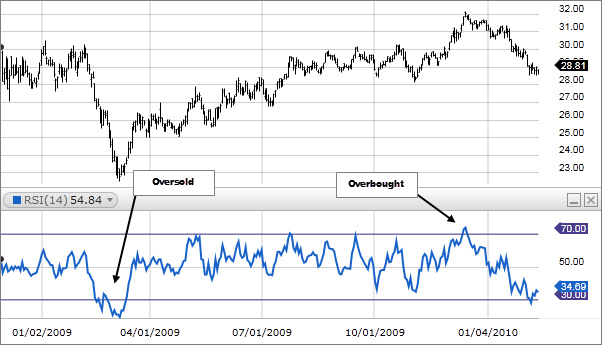

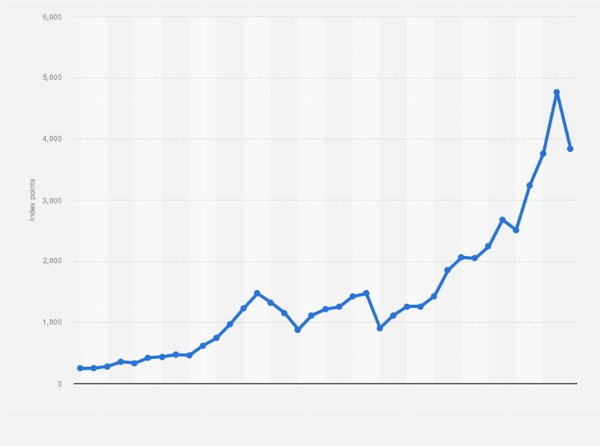

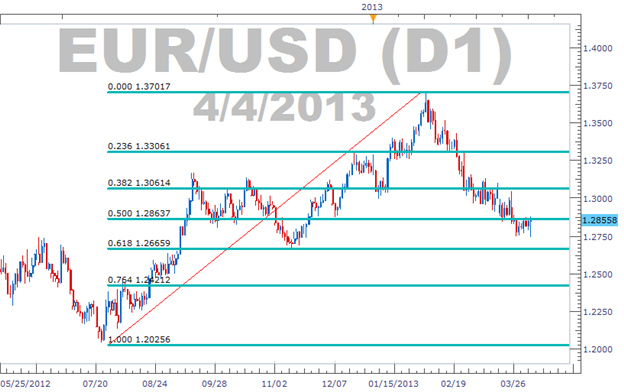

در این نمودار می بینیم که قیمت شاخص چند ماه است که روند صعودی داشته است. همچنین میتوانیم شاهد یک حرکت صعودی قابل توجه از پایین در اواخر سپتامبر به بالاترین در اوایل نوامبر باشیم.

در این نمودار می بینیم که قیمت شاخص چند ماه است که روند صعودی داشته است. همچنین میتوانیم شاهد یک حرکت صعودی قابل توجه از پایین در اواخر سپتامبر به بالاترین در اوایل نوامبر باشیم. محدودیت های اندیکاتور فیبوناچی

محدودیت های اندیکاتور فیبوناچی