بروکر آیرون اف ایکس Iron FX آموزش ثبت نام واریز و برداشت

مطالبی که در ادامه می خوانید:

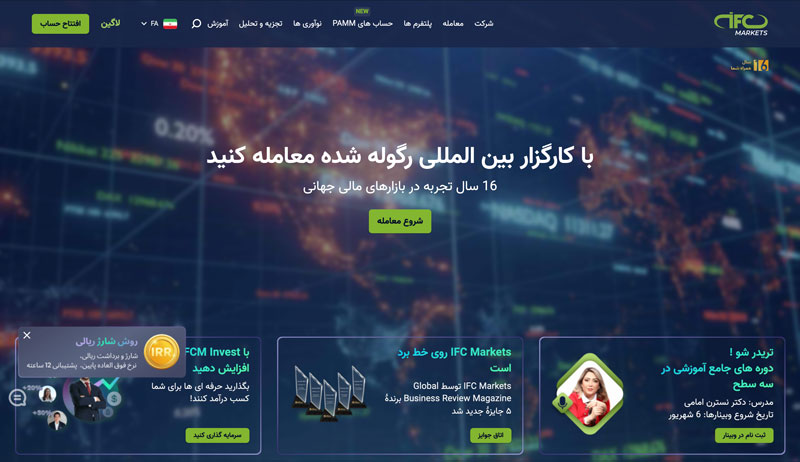

بروکر آیرون اف ایکس، یکی از کارگزاران برجسته و بهترین بروکر فارکس برای ایرانیان است، که در سال 2010 تاسیس شد و یک دهه تجربه در بازارهای مالی را رقم زد. این بروکر با داشتن یک پایه محکم از زمان آغاز به کار خود به عنوان یک کارگزار قابل اعتماد برای معامله گران در سراسر جهان شهرت پیدا کرده است.

بروکر IronFX که دفتر اصلی آن در لیماسول، قبرس است، به طور استراتژیک از این مکان اروپایی فعالیت می کند و از محیط نظارتی مطلوب و عضویت در اتحادیه اروپا بهره می برد. کارگزار توسط مقامات مالی مختلف در حوزه های قضایی مختلف رگوله می شود و از تعهد به انطباق، امنیت و شفافیت اطمینان می دهد. این چارچوب نظارتی جایگاه این کارگزار فارکس را به عنوان یک پلتفرم قابل اعتماد و معتبر برای معامله گرانی که به دنبال یک تجربه تجاری قوی و مفید هستند، تقویت می کند. در ادامه با سایت بررسی بروکرهای بروکرلند همراه باشید تا هرچه لازم است در باره بروکر آیرون اف ایکس بدانید را به شما ارائه دهد.

بررسی و معرفی بروکر آیرون اف ایکس

بروکر IronFX دارای بیش از 1.2 میلیون مشتری از 180 کشور جهان است که آن را از سال 2010، یعنی سال تاسیس آن، به یک کارگزار پیشرو فارکس و CFD تبدیل کرده است. معامله گران پلتفرم معاملاتی قابل اعتماد MT4 را دریافت می کنند و از کارمزدهای معاملاتی پایین IronFX در نوع حساب صفر مطلق بهره مند می شوند.

هشدار ریسک: CFD ها ابزارهای پیچیده ای هستند و با ریسک بالایی در از دست دادن سریع پول به دلیل اهرم همراه هستند. 61.8٪ از حساب های سرمایه گذار خرد هنگام معامله CFD با این ارائه دهنده ضرر می کنند. باید در نظر بگیرید که آیا می دانید CFD ها چگونه کار می کنند و آیا می توانید ریسک بالای از دست دادن پول خود را بپذیرید یا خیر.

| دفتر اصلی | قبرس |

| رگولاسیون | ASIC، CySEC، FCA |

| سال تاسیس | 2010 |

| نوع اجرا | ECN/STP، بازارساز |

| حداقل سپرده | 100 دلار |

| پلتفرم های معاملاتی | متاتریدر 4 |

| سیگنال ها | ✅ |

| افراد ایالات متحده پذیرفته می شوند؟ | ❌ |

| حساب اسلامی | ✅ |

| حساب تفکیک شده | ✅ |

| حساب های مدیریت شده | ❌ |

| ساعت پشتیبانی | 24/5 |

| پشتیبانی مشتری | ✅ |

| حساب آزمایشی | ✅ |

| حداقل اسپرد خام | 0.0 پیپ |

| حداقل اسپرد استاندارد | 0.3 پیپ |

| حداقل کمیسیون برای فارکس | 18 دلار به ازای هر لات استاندارد 1.0 |

| کمیسیون برای CFD/DMA | ❌ |

| تخفیف های برگشت نقدی | ❌ |

| هزینه برداشت | ✅ |

| روش های تامین مالی | 7 |

مقررات و امنیت

معامله با یک کارگزار رگوله شده، پتانسیل کلاهبرداری و تخلف را محدود می کند و به همین دلیل همیشه به معامله گران توصیه می شود مقررات را بررسی و با بررسی مجوز ارائه شده، اقدام به افتتاح حساب در آن کنند. بروکر IronFX سه نهاد رگوله شده را به مشتریان ارائه داده و یک محیط امن را ایجاد می کند.

|

کشور تنظیم کننده

|

نام رگولاتور

|

شماره مجوز نظارتی

|

|

قبرس

|

کمیسیون بورس و اوراق بهادار قبرس

|

125/10

|

|

انگلستان

|

سازمان رفتار مالی

|

585561

|

|

آفریقای جنوبی

|

اداره رفتار بخش مالی

|

45276

|

آیا بروکر IronFX قانونی و ایمن است؟

بروکر آیرون اف ایکس بیش از 10 سال تجربه دارد، سپرده های مشتری را از صندوق های شرکتی جدا کرده و در سه شرکت تابعه تحت نظارت خود محافظت از بالانس منفی ارائه می دهد. مجموعه این ویژگی ها این کارگزار را به انتخالی ایده آل و ایمن برای شروع ترید در فارکس تبدیل می نماید.

هزینه ها

هنگام ارزیابی یک کارگزار، هزینه های معاملاتی را می توان در میان تعیین کننده ترین جنبه ها قرار داد، چراکه آنها مستقیماً بر سودآوری تأثیر می گذارند.

حساب صفر مطلق (Absolute Zero) بدون کمیسیون، حداقل اسپردها را برای جفت ارزهای اصلی بین 0.3 تا 0.5 پیپ یا 3.00 تا 5.00 دلار به ازای هر لات استاندارد 1.0 ارائه می کند، که آن را به یکی از رقابتی ترین انواع حساب های معاملاتی ارائه شده در بروکر آیرون اف ایکس تبدیل می کند. از آنجایی که حداقل سپرده بروکر IronFX برای اکثر انواع حساب ها 100 دلار است، حساب Absolute Zero به شدت توصیه می شود.

| هزینه برداشت | ✅ |

| کمیسیون / اسپرد | هر دو |

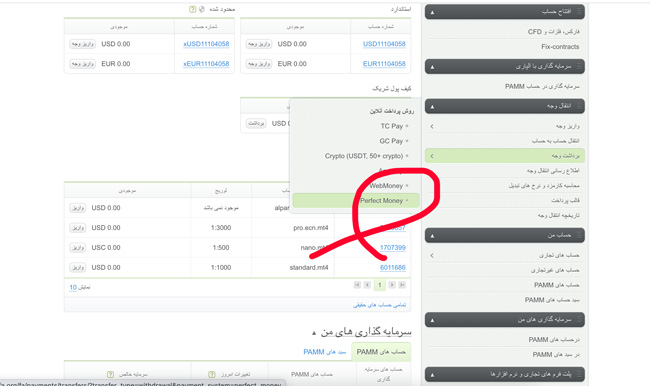

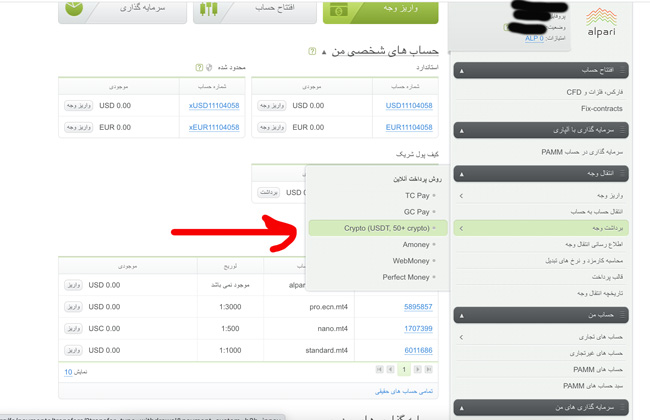

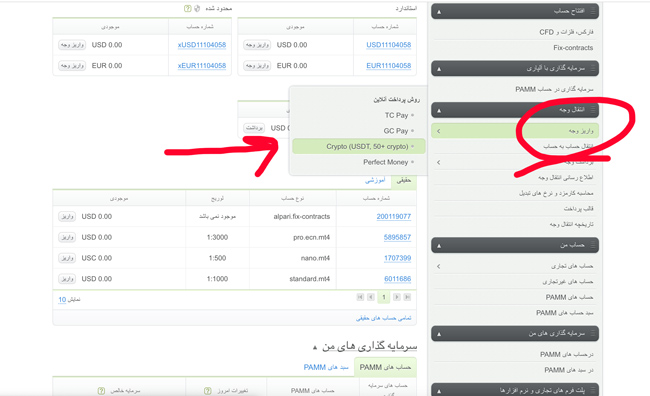

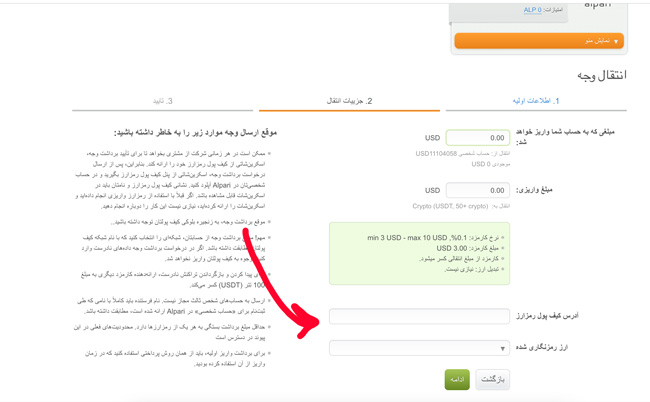

| گزینه های برداشت | انواع روش های بانکی و ویزا و مستر که البته یرای ایرانیان همان روش های وب مانی، پرفکت مانی و ریالی قابل دسترسی هستند. |

| گزینه های سپرده | انواع روش های بانکی و ویزا و مستر که البته یرای ایرانیان همان روش های وب مانی، پرفکت مانی و ریالی قابل دسترسی هستند. |

- حداقل هزینه های معاملاتی برای EUR/USD در بروکر آیرون اف ایکس عبارتند از:

|

میانگین اسپرد

|

کمیسیون در هر دور لات

|

هزینه هر 1.0 لات استاندارد

|

|

1.8 پیپ (Absolute Zero)

|

0.00 دلار

|

18.00 دلار

|

|

2.2 پیپ (Live Fixed)

|

0.00 دلار

|

22.00 دلار

|

|

0.0 پیپ (Live Zero Fixed)

|

36.00 دلار

|

36.00 دلار

|

|

1.6 پیپ (Zero Commission)

|

0.00 دلار

|

16.00 دلار

|

|

0.3 پیپ (Absolute Zero)

|

0.00 دلار

|

3.00 دلار

|

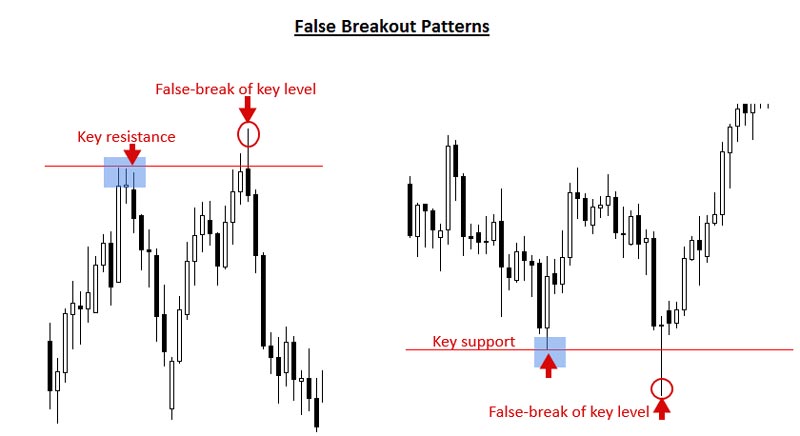

بیشترین هزینه های معاملاتی که معمولا نادیده گرفته می شوند، نرخ سوآپ در پوزیشن های اهرمی یک شبه است. بسته به استراتژی معاملاتی از جمله استراتژی مکدی و استوکاستیک، ممکن است به مهم ترین کارمزد در هر معامله تبدیل شود. ما همیشه توصیه می کنیم که معامله گران قبل از ارزیابی کل هزینه های معاملاتی آنها را بررسی کنند.

معاملهگران MT4 میتوانند با دنبال کردن مراحل زیر به نرخ سوآپ از پلتفرم خود دسترسی پیدا کنند:

1. روی نماد مورد نظر در پنجره Market Watch کلیک راست کرده و Specification را انتخاب کنید .

2. به پایین بروید تا زمانی که Swap Long و Swap Short را ببینید .

در زیر لیستی از نمونه های هزینه معاملاتی برای خرید و فروش EUR/USD، نگهداری معامله به مدت یک شب و هفت شب در حساب صفر مطلق بدون کمیسیون آورده شده است.

- گرفتن موقعیت خرید/فروش لات استاندارد 1.0، به یورو/دلار آمریکا، با حداقل اسپرد و نگه داشتن آن برای یک شب در بروکر آیرون اف ایکس، هزینه های زیر را در بر خواهد داشت:

|

حداقل اسپرد

|

کمیسیون در هر دور لات

|

سوآپ لانگ

|

سوآپ شورت

|

مجموع هزینه های معاملاتی

|

|

0.3 پیپ

|

0.00 دلار

|

-11.75 دلار

|

X

|

14.75 دلار

|

|

0.3 پیپ

|

0.00 دلار

|

X

|

2.01 دلار

|

0.99 دلار

|

- گرفتن پوزیشن خرید/فروش لات استاندارد 1.0، به یورو/دلار آمریکا، با حداقل اسپرد و نگه داشتن آن به مدت هفت شب، هزینه های زیر را در بر خواهد داشت:

|

حداقل اسپرد

|

کمیسیون در هر دور لات

|

سوآپ طولانی

|

سوآپ شورت

|

مجموع هزینه های معاملاتی

|

|

0.3 پیپ

|

0.00 دلار

|

-82.25 دلار

|

X

|

85.25 دلار

|

|

0.3 پیپ

|

0.00 دلار

|

X

|

14.07 دلار

|

-11.07 دلار

|

نکته قابل توجه:

بروکر IronFX نرخ های سوآپ مثبتی را در دارایی های واجد شرایط ارائه می دهد، به این معنی که معامله گران می توانند در ازای نگه داشتن معاملات اهرمی یک شبه پول دریافت کنند.

معامله گران باید نرخ های سوآپ را در نظر بگیرند، که می توانند با بستن معاملات قبل از زمان قطع، معمولاً 17:00 EST، از آن جلوگیری کنند.

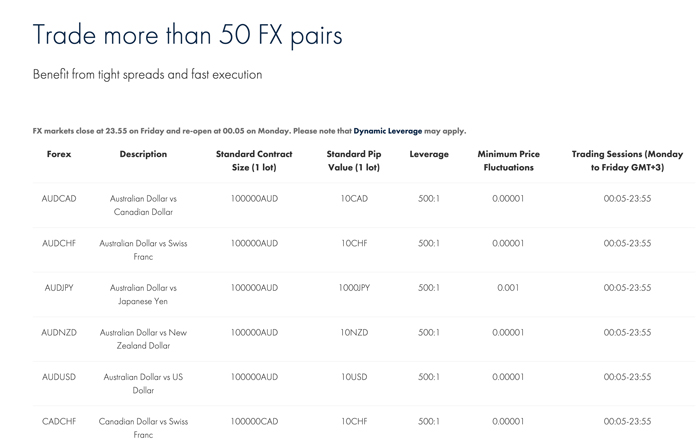

محدوده دارایی های بروکر آیرون اف ایکس

دامنه دارایی های بروکر IronFX از 300 ابزار معاملاتی فراتر رفته است. IronFX به در دسترس بودن بیش از 80 جفت ارز اشاره می کند که آن را به یک کارگزار ایده آل فارکس تبدیل می کند. معامله گران همچنین 15+ CFD کالا، 20+ CFD شاخص، 30+ قرارداد آتی و 150+ CFD سهام ارائه میگردد.

| جفت ارز فارکس | ✅ |

| کریپتوکارنسی | ❌ |

| کالاها | ✅ |

| فلزات | ✅ |

| شاخص ها | ✅ |

| سهام | ✅ |

| CFD ها | ✅ |

| نفت | ✅ |

| طلا | ✅ |

| اوراق قرضه | ❌ |

| ETF ها | ❌ |

| آپشن | ✅ |

| سهام CFD / سهام DMA | ✅ |

| حداکثر اهرم ریتیل | 1:30 |

| حداکثر اهرم پرو | 1:30 |

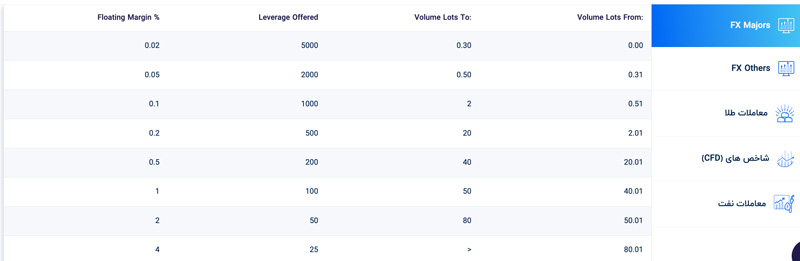

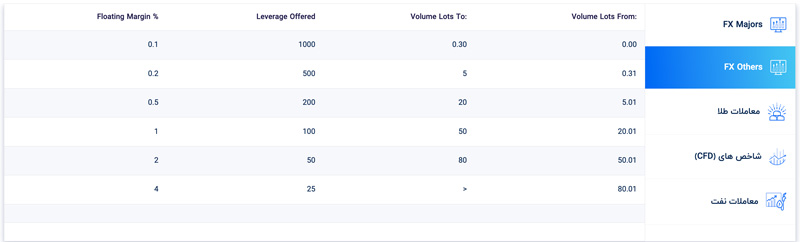

اهرم بروکر IronFX

اهرم یا لوریج در بروکر آیرون اف ایکس به شرکت تابعه عملیاتی و کلاس دارایی بستگی دارد. معامله گران فارکس در آفریقای جنوبی حداکثر 1:500 و در قبرس و بریتانیا 1:30 دریافت می کنند. حداکثر قیمت کالاها بین 1:10 و 1:20 است، در حالی که ارزش سهام تا 1:20 افزایش می یابد. معامله گران باید اطمینان حاصل کنند که مدیریت ریسک را برای جلوگیری از زیان های بزرگ رعایت کرده و همواره نسبت ریسک به ریوارد را در نظر می گیرند. بروکر IronFX محافظت از بالانس منفی را ارائه می دهد، به این معنی که معامله گران هرگز نمی توانند بیش از سپرده های خود ضرر کنند.

ساعت معاملات (GMT + 2)

ساعات معاملاتی دارایی های گوناگون در بروکر آیروم اف ایکس در جدول زیر آمده است.

| دارایی | از | تا |

| فارکس | دوشنبه ساعت ۰۰:۰۰ | جمعه ساعت ۲۴:۰۰ |

| کالا | دوشنبه ساعت ۰۱:۰۰ | جمعه ساعت ۲۴:۰۰ |

| سهام اروپا | دوشنبه ساعت ۱۰:۰۰ | جمعه ساعت ۱۸:۳۰ |

| سهام ایالات متحده آمریکا | دوشنبه ساعت ۱۶:۳۰ | جمعه ساعت ۲۳:۰۰ |

قابل توجه:

برخلاف فارکس که با دارا بودن سشن های فارکس مختلف امکان فعالیت ۲۴ ساعته را برای تریدرها فراهم می نماید، و کالاها، که اساساً 24/5 معامله می شوند، بازارهای سهام همانطور که در جدول هم مشاهده می شود به این صورت نمی باشند.

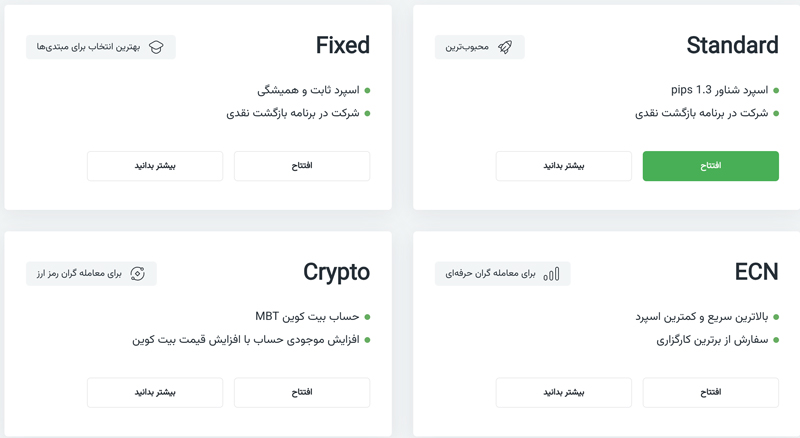

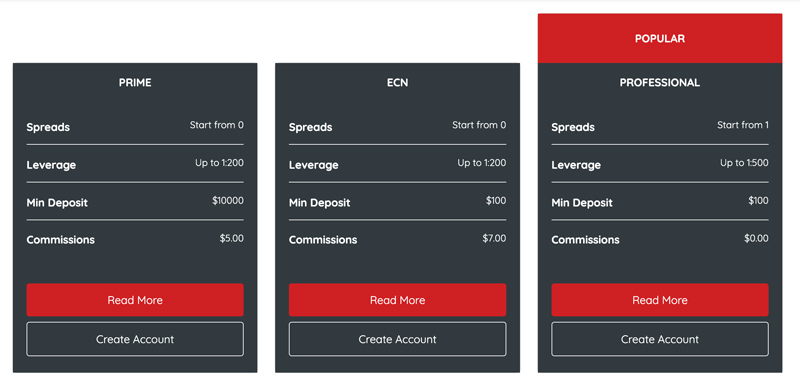

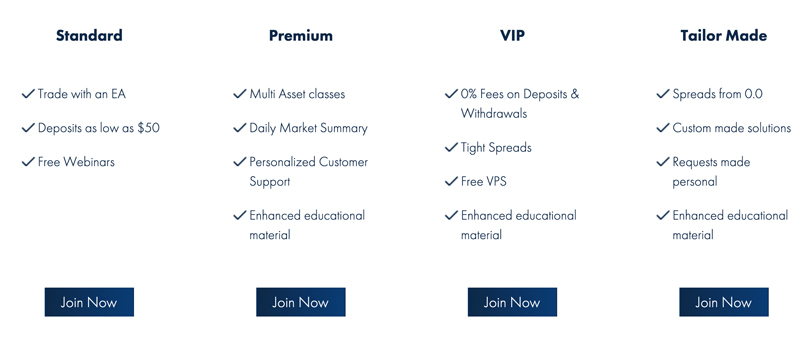

انواع حساب در بروکر IronFX

معامله گران دارای هشت گزینه حساب در بروکر آیرون اف ایکس هستند که حداقل سپرده برای اکثر آنها 100 دلار است. در ادامه به بررسی انواع این حساب ها و ویژگی های هر یک می پردازیم.

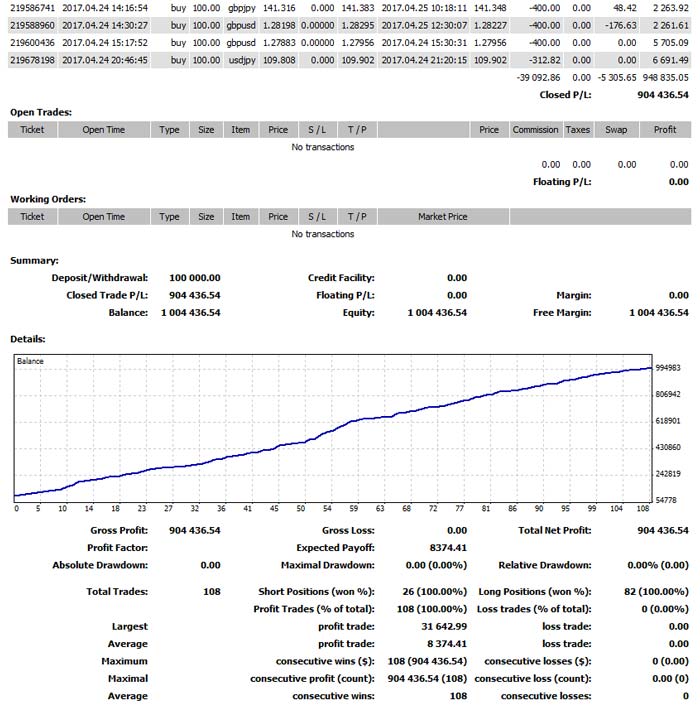

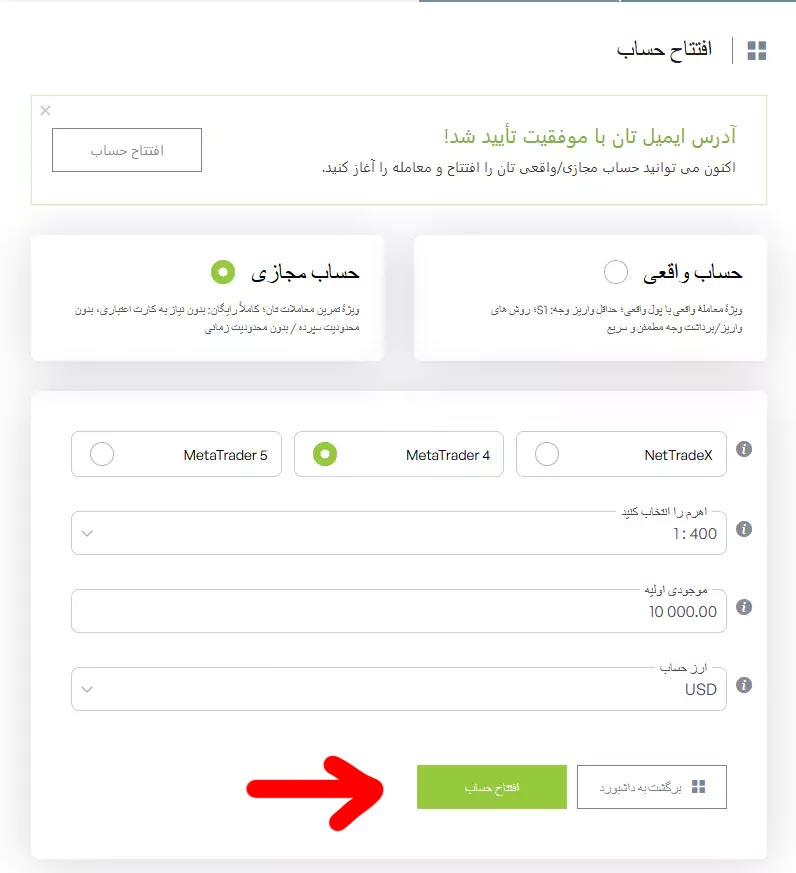

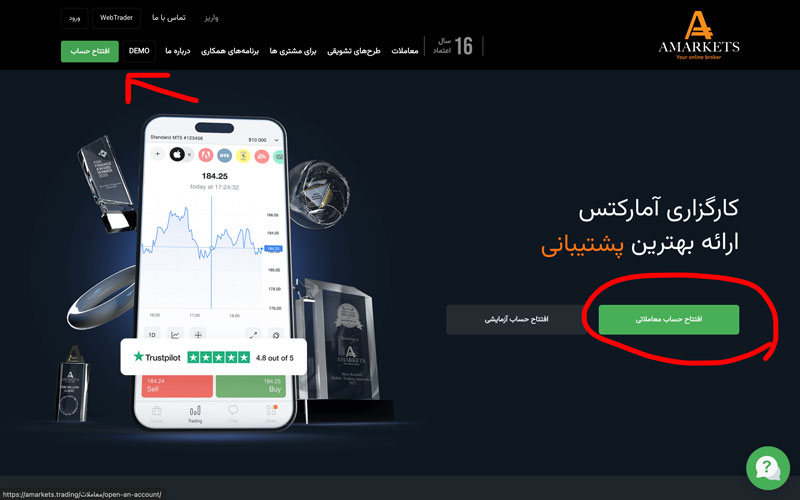

بروکر IronFX دو حساب دمو ارائه می دهد، Demo Floating Spread و Demo STP/ECN Absolute Zero. مورد اول کاملا قابل تنظیم است، در حالی که دومی فقط به عنوان یک گزینه USD با موجودی پیش فرض 100000 دلار در دسترس است، جایی که معامله گران می توانند اهرم مورد نظر خود را انتخاب کنند. این بروکر هیچ زمان انقضا را لیست نمی کند، که بسیار عالی است، زیرا همه معامله گران دمو نیاز به دسترسی نامحدود دارند.

- حساب های اسپرد زنده شناور/ثابت بروکر آیرون اف ایکس:

| نوع حساب | استاندارد | پریمیوم | وی آی پی | اسپرد زنده صفر ثابت |

|---|---|---|---|---|

| ابزارهای CFD | فارکس، فلزات، شاخص ها، کالاها، آتی، سهام | فارکس، فلزات، شاخص ها، کالاها، آتی، سهام | فارکس، فلزات، شاخص ها، کالاها، آتی، سهام | فارکس، فلزات، شاخص ها، کالاها |

| حداقل اندازه لات | 0.01 | 0.01 | 0.01 | 0.01 |

| ارز پایه | USD, EUR, GBP, AUD, JPY, BTC, PLN, CZK | USD, EUR, GBP, AUD, JPY, BTC, PLN, CZK | USD | USD, EUR |

| Spread – اسپرد | Floating from 1.6 Fixed to 2 | Floating from 1.4 Fixed to 1.8 | Floating from 1.2 Fixed to 1.6 | ثابت به 0 |

| حق العمل | نه | نه | نه | آره |

| اهرم انعطاف پذیر تا | 1000 | 1000 | 1000 | 500 |

| استاپ اوت | 20% | 20% | 20% | 50% |

| بدون سواپ/گزینه حساب اسلامی | آره | آره | آره | آره |

| مدیر حساب اختصاصی موجود است | پشتیبانی 5 روز هفته | پشتیبانی 5 روز هفته | پشتیبانی 5 روز هفته | پشتیبانی 5 روز هفته |

| خط تلفن مبادلات بخش معاملات | آره | آره | آره | آره |

- حساب های STP/ECN بروکر آیرون اف ایکس:

| نوع حساب | بدون حق العمل | اسپرد صفر | صفر مطلق |

|---|---|---|---|

| ابزارهای CFD | فارکس، فلزات، شاخص ها، کالاها | فارکس، فلزات، شاخص ها، کالاها | فارکس، فلزات، شاخص ها، کالاها |

| حداقل اندازه لات | 0.01 | 0.01 | 0.01 |

| ارز پایه | USD, EUR, JPY,GBP,BTC | USD, EUR, JPY,GBP,BTC | USD, EUR, JPY |

| اسپرد از | 0.9 | 0 | 0 |

| حق العمل | نه | آره | نه |

| اهرم انعطاف پذیر تا | 500 | 500 | 200 |

| استاپ اوت | 50% | 50% | 50% |

| بدون سواپ/گزینه حساب اسلامی | نه | نه | نه |

| مدیر حساب اختصاصی موجود است | پشتیبانی 5 روز هفته | پشتیبانی 5 روز هفته | پشتیبانی 5 روز هفته |

| خط تلفن مبادلات بخش معاملات | آره | آره | آره |

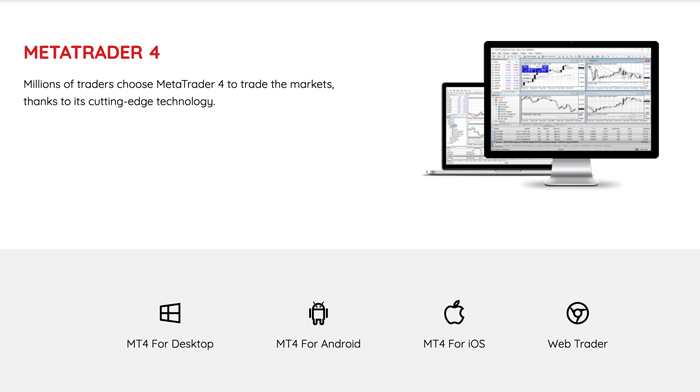

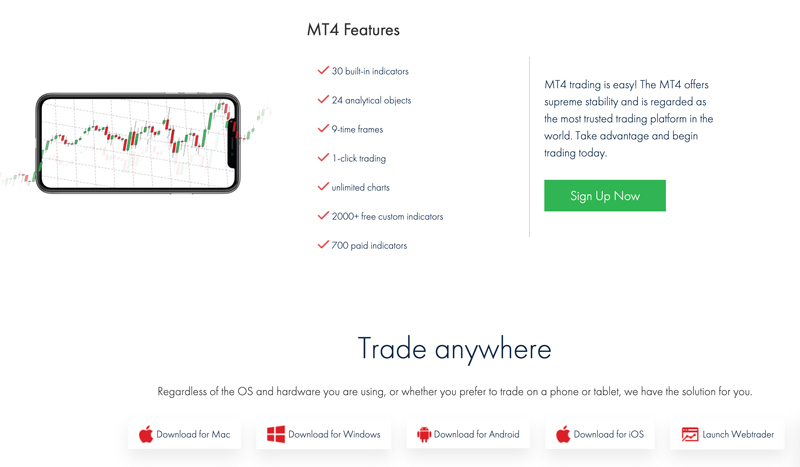

پلتفرم های معاملاتی

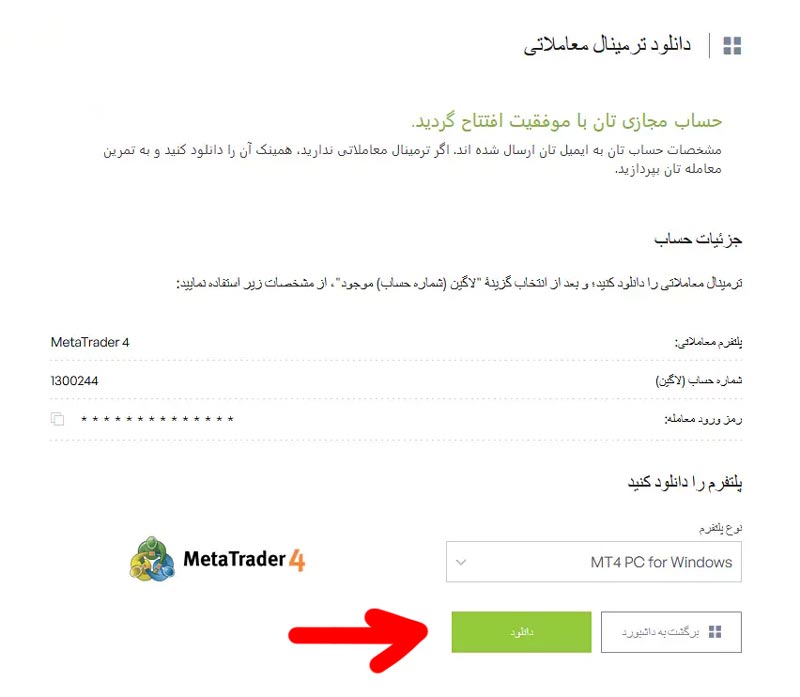

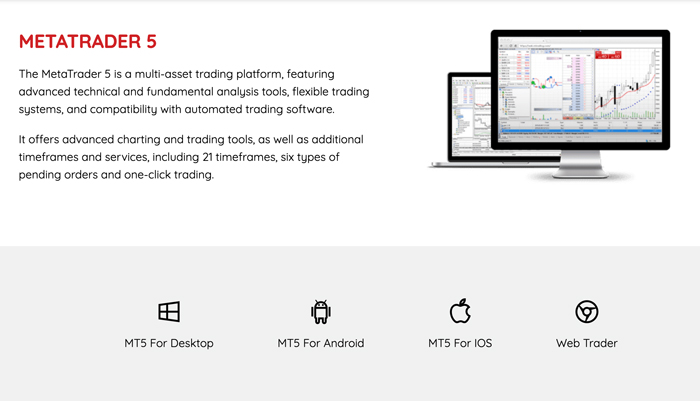

بروکر IronFX پلتفرم معاملاتی اصلی متاتریدر۴ را ارائه می دهد که پلتفرم پیشرو در معاملات الگوریتمی که در هوش مصنوعی در فارکس به آن پرداختیم، است. همچنین اشاره می کند که MT5 به زودی در دسترس خواهد بود.

| زبان های پلتفرم | انگلیسی، اسپانیایی، عربی، ایتالیایی، فرانسوی، ترکی، آلمانی، چینی، روسی، پرتغالی، هلندی، یونانی، تایلندی، سوئدی، لهستانی، مجارستانی |

| سازگاری با سیستم عامل | مک، ویندوز، موبایل، وب، آیفون ios، آیپد ios |

| اسکالپینگ | ✅ |

| هجینگ | ✅ |

| هشدارهای موبایل | ✅ |

| هشدارهای ایمیل | ✅ |

| سفارشات لیمیت تضمینی | ❌ |

| اجرای تضمینی | ❌ |

| اجرا با یک کلیک | ✅ |

| سفارشات OCO | ❌ |

| بهره در مارجین | ❌ |

| ترید مبتنی بر وب | ✅ |

| ترید موبایل | ✅ |

| MT4 | ✅ |

| MT5 | ❌ |

| cTrader | ❌ |

| پلتفرم اختصاصی | ❌ |

| ترید خودکار | ❌ |

| حد ضرر تضمینی | ❌ |

جوایز بروکر IronFX

بروکر آیرون اف ایکس جوایز متعددی را برای جنبه های مختلف محیط معاملاتی رقابتی خود دریافت کرده است.

از جمله جدیدترین آنها عبارتند از:

بهترین پلتفرم ترید آنلاین (2019)

بهترین پلتفرم ترید آنلاین ارز جهانی (2019)

بهترین کارگزار سال (2019)

قابل اعتمادترین کارگزار فارکس – جهانی (2019)

متخصصان پیشرو ترید ارز دیجیتال جهانی 2019 (2019)

برجسته ترین ارائه دهنده راه حل های ترید آنلاین (2019)

بازارهای بین المللی – بهترین عمل کننده سال (Forex) Iron FX (2020)

بهترین شرکت ترید آنلاین و خدمات مالی (2020)

بهترین بستر آنلاین ترید فارکس (2021) / ACQ5

پلتفرم ترید آنلاین ارز بینالمللی سال – Iron FX (2021) / ACQ5

برجسته ترین برنامه شرکای ترید آنلاین (2021) / AI GLOBAL MEDIA LTD

برجسته ترین برنامه شرکای ترید آنلاین (2022) / جوایز جهانی 2022

بهترین کارگزار آموزشی برای سال 2023 توسط THE EUROPEAN AWARDS

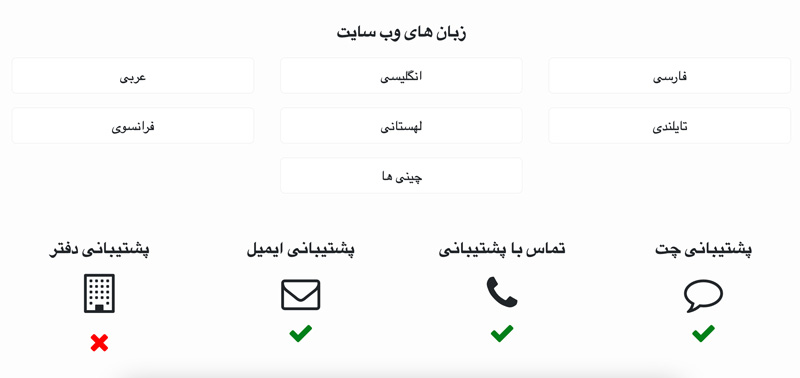

پشتیبانی مشتری

| ساعت پشتیبانی | ۲۴/۵ |

| راه های پشتیبانی مشتری | |

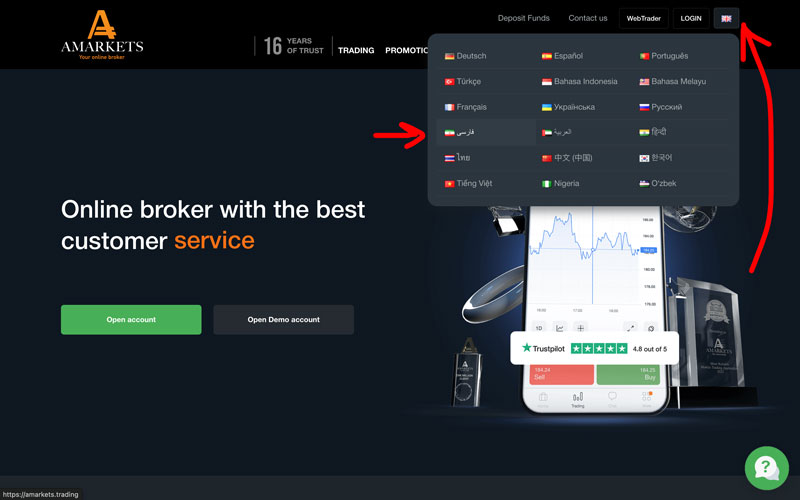

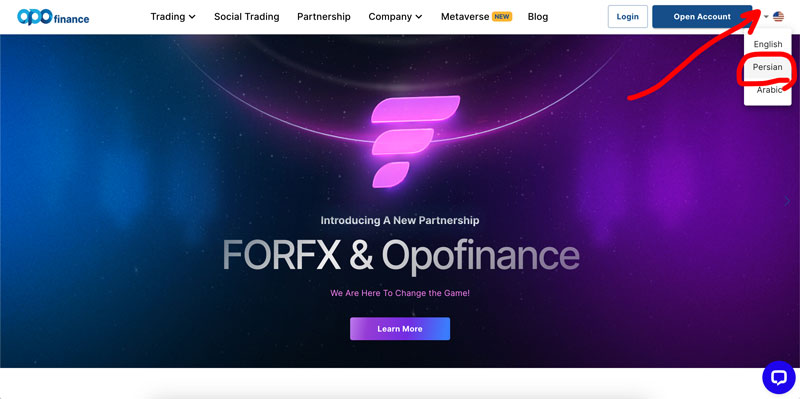

| زبان وب سایت | انگلیسی، فارسی، اسپانیایی، … |

بروکر IronFX پشتیبانی مشتری را 24/5 به زبان های عربی، بلغاری، چینی، چکی، هلندی، انگلیسی، فرانسوی، آلمانی، یونانی، عبری، اندونزیایی، ایتالیایی، ژاپنی، کره ای، لهستانی، پرتغالی، رومانیایی، روسی، اسپانیایی، ترکی، ویتنامی، ارائه می دهد. فارسی و هندی بخش پرسشهای متداول به رایجترین سؤال پاسخ میدهد و چت زنده با زمان پاسخ سریع برای سؤالات اساسی در دسترس است.

حداقل سپرده

حداقل سپرده در بروکر IronFX برای اکثر حساب ها 100 دلار است، به جز گزینه Zero Spread که به 500 دلار نیاز دارد.

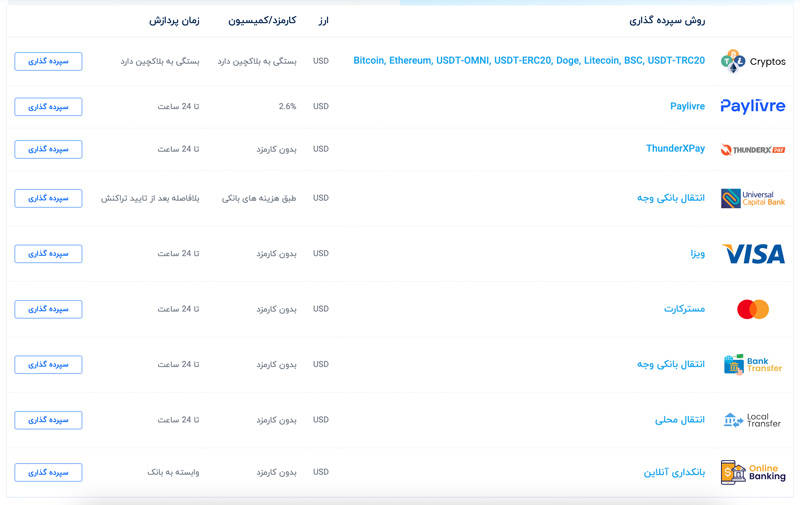

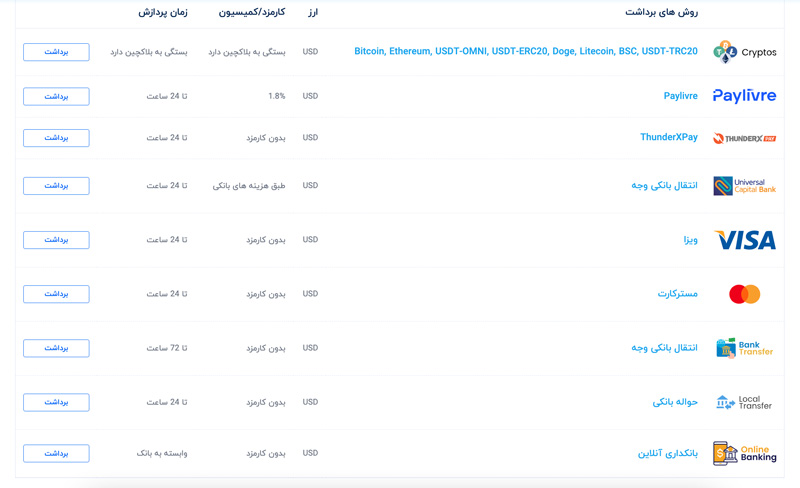

روش های پرداخت در بروکر آیرون اف ایکس

این کارگزاری از پرداخت های بانکی، کارت های اعتباری/دبیت، Skrill، Neteller، FasaPay و Perfect Money پشتیبانی می کند، که با توجه به محدودیت برای ایرانیان می دانیم این اکثر این روش ها مورد استفاده نبوده و مانند سایر بروکرهای ارائه دهنده خدمات به ایرانیان، می توان از واریز و برداشت ریالی از طریق صرافی و ارز دیجیتال و وب مانی استفاده نمود.

سپرده ها و برداشت ها

بروکر IronFX تمام تراکنش های مالی را برای مشتریان تأیید شده انجام می دهد. حداقل سپرده 100 دلار است، که همان حداقل مبلغ برداشت می باشد. زمان پردازش بستگی به موقعیت جغرافیایی و پردازشگرهای پرداخت دارد که بروکر آنها را بین یک تا ده روز کاری پردازش می کند. هیچ کارمزدی برای واریز و برداشت داخلی وجود ندارد، به جز معامله گرانی که بدون انجام معامله درخواست برداشت می کنند که شامل کارمزد 3 درصد می شود.

معامله گران همچنین باید هزینه های پردازش شخص ثالث و هزینه های تبدیل ارز را در بروکر آیرون اف ایکس همانند هر کارگزاری دیگری در نظر بگیرند. فقط حسابهای معاملاتی تأیید شده میتوانند واریز و برداشت کنند و نام روی پردازشگر پرداخت باید با نام حساب در بروکر مطابقت داشته باشد. برخی از پردازندههای پرداخت دارای محدودیتهای جغرافیایی هستند، اما دفتر پشتیبان بروکر IronFX فقط مواردی را که در دسترس معاملهگران است فهرست میکند.

خلاصه بررسی بروکر آیرون اف ایکس

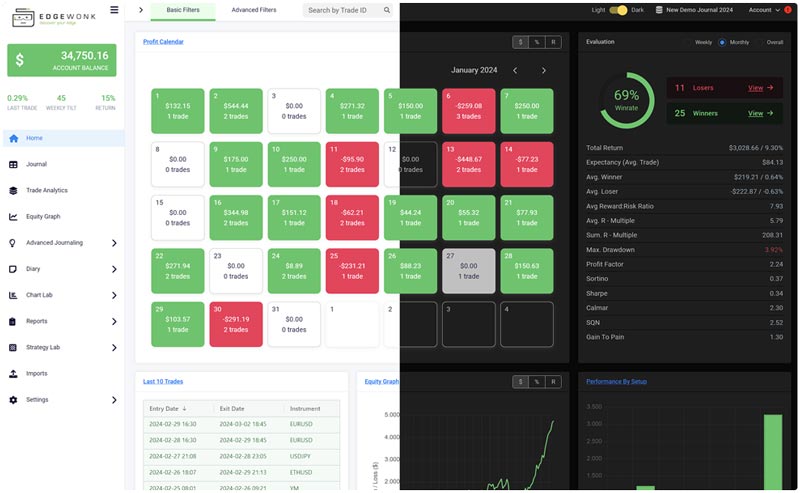

محیط معاملاتی در بروکر آیرون اف ایکس در حساب صفر مطلق به دلیل کارمزدهای معاملاتی رقابتی آن بسیار محبوب می باشد . همچنین بروکر IronFX به دلیل انتخاب بالاتر از حد متوسط جفت ارز، یک کارگزار ایده آل برای معامله گران فارکس است، که محیط معاملاتی با ساختار مناسب و تیم پشتیبانی مشتری اختصاصی، آن را به یک کارگزار عالی برای ثبت نام تبدیل کرده است.

سوالات متداول

آیا بروکر آیرون اف ایکس یک کارگزار رگوله شده است؟

بله، نهادهای مختلف در گروه IronFX دارای سه مجوز نظارتی در قبرس، بریتانیا و آفریقای جنوبی هستند.

برداشت بروکر IronFX چقدر طول می کشد؟

برداشت FX بین یک تا ده روز کاری طول می کشد که بستگی به پردازشگرهای پرداخت و موقعیت جغرافیایی معامله گران دارد.

آیا بروکر آیرون اف ایکس قانونی است یا خیر؟

این بروکر یک کارگزار قانونی با سه شرکت تابعه تحت نظارت و سابقه عملیاتی بیش از ده سال است.

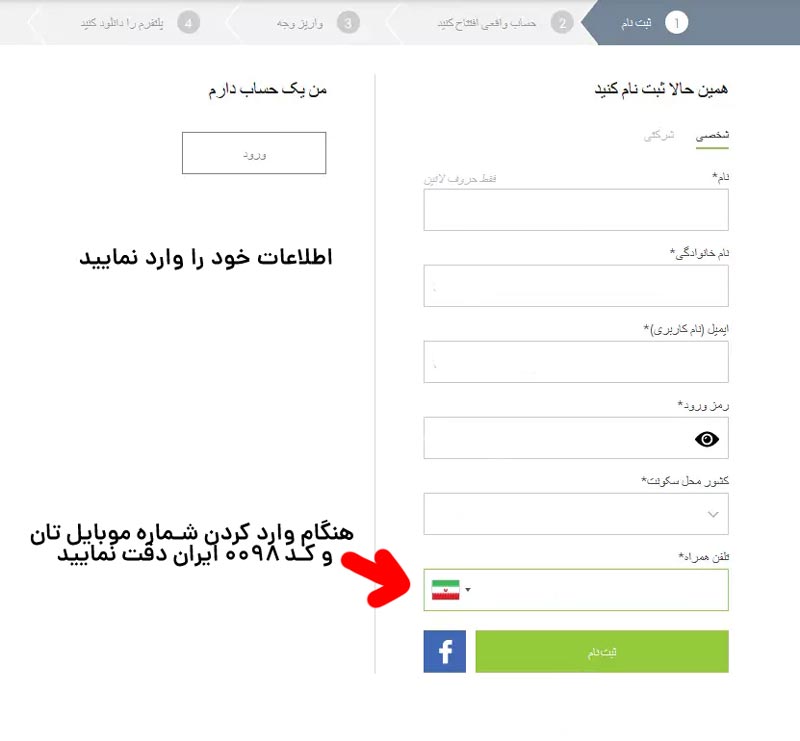

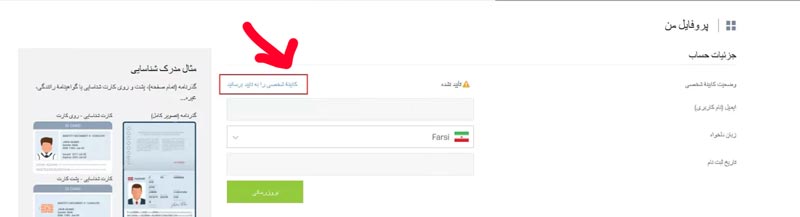

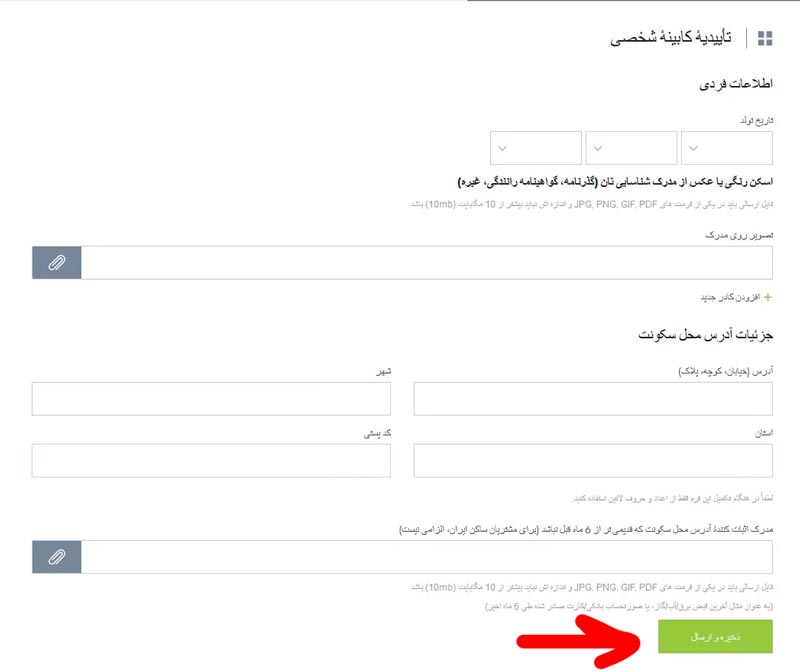

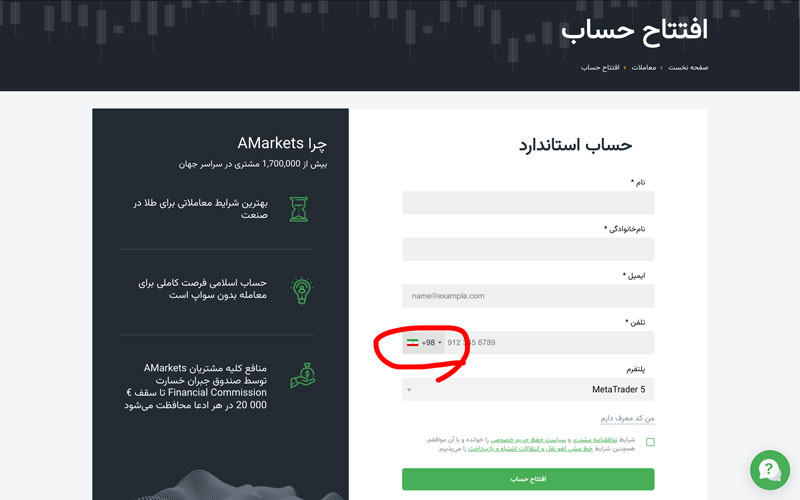

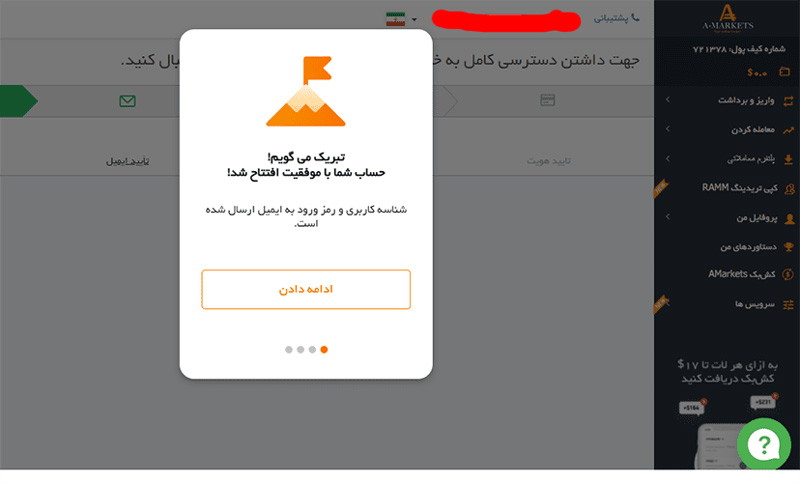

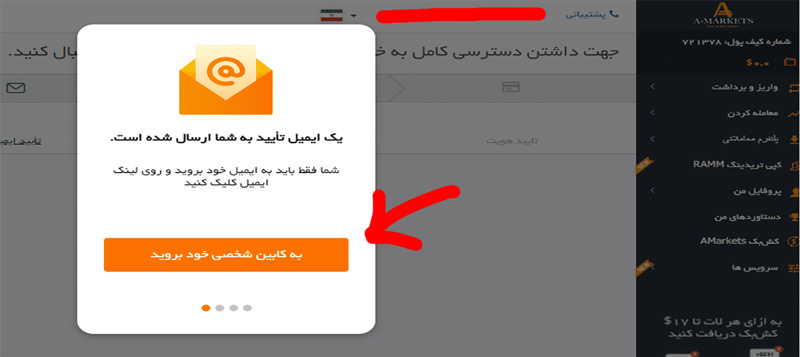

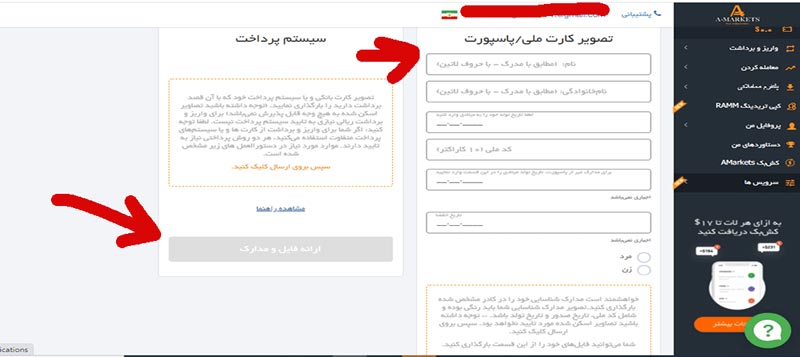

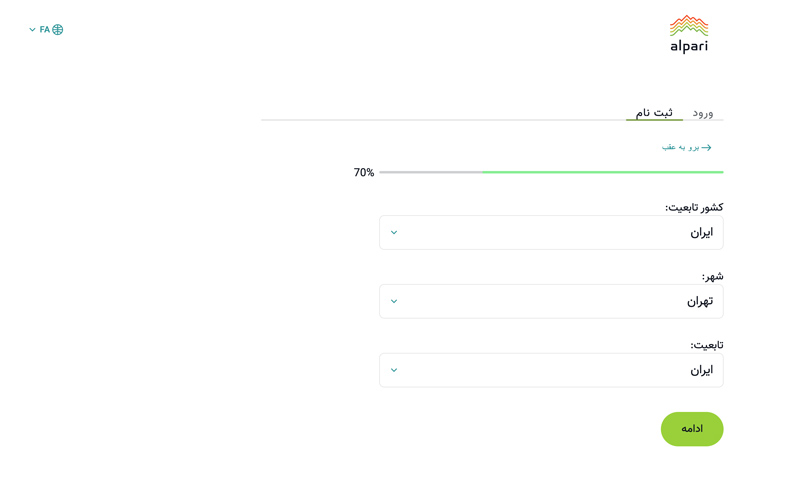

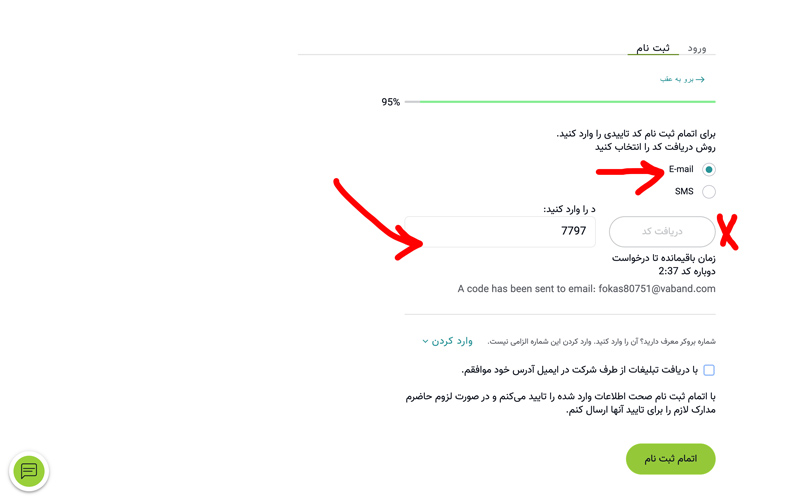

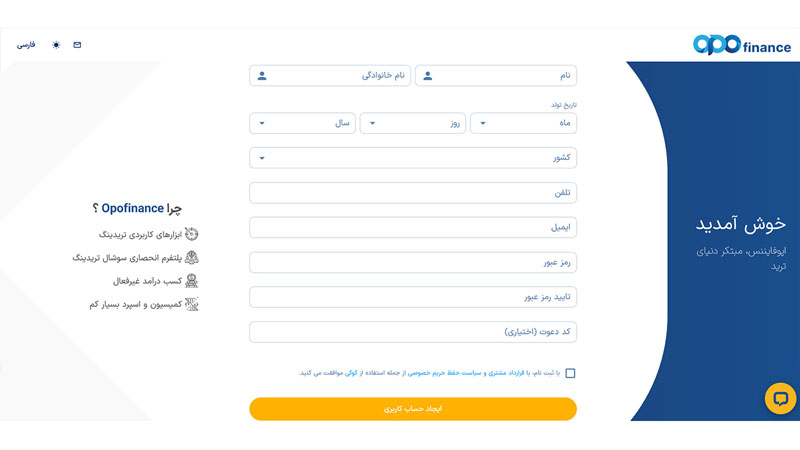

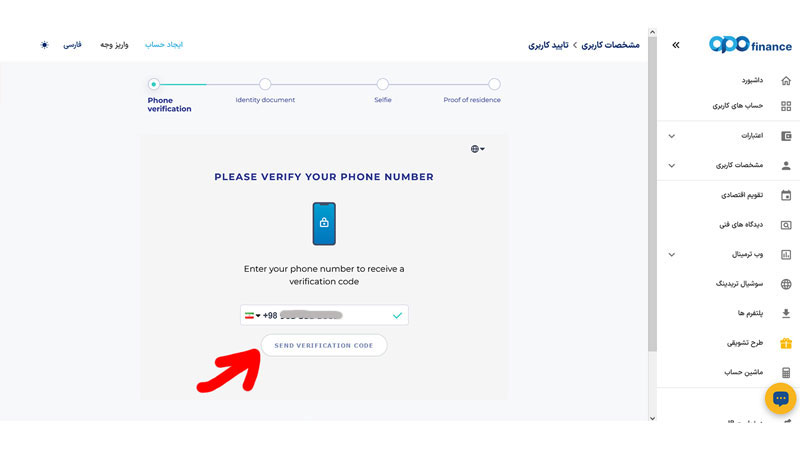

مرحله دوم: پر کردن اطلاعات شخصی

مرحله دوم: پر کردن اطلاعات شخصی

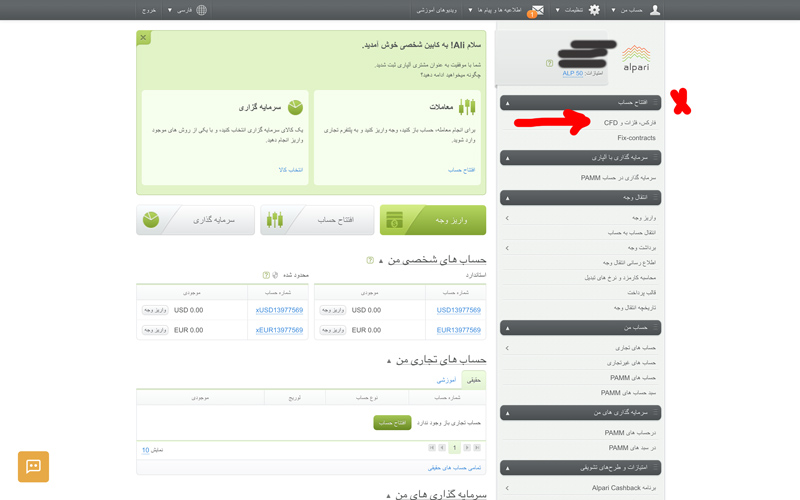

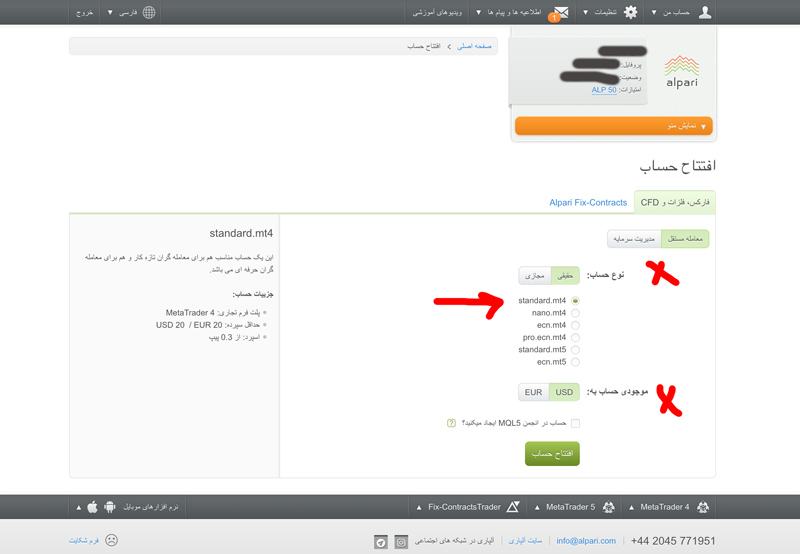

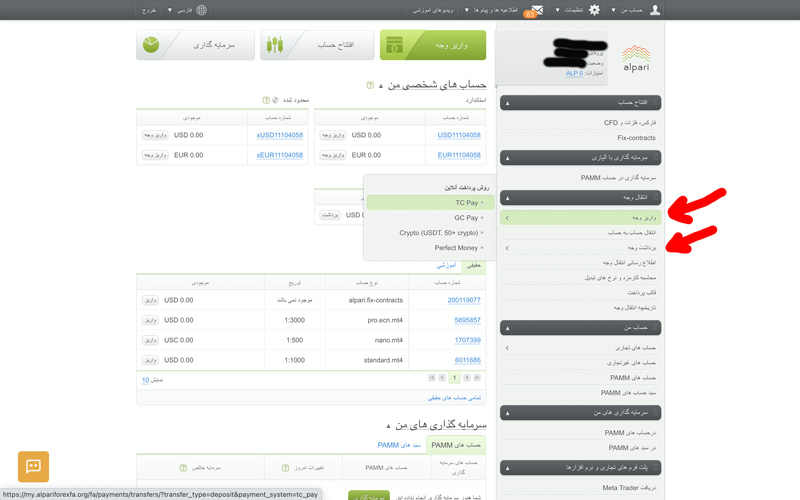

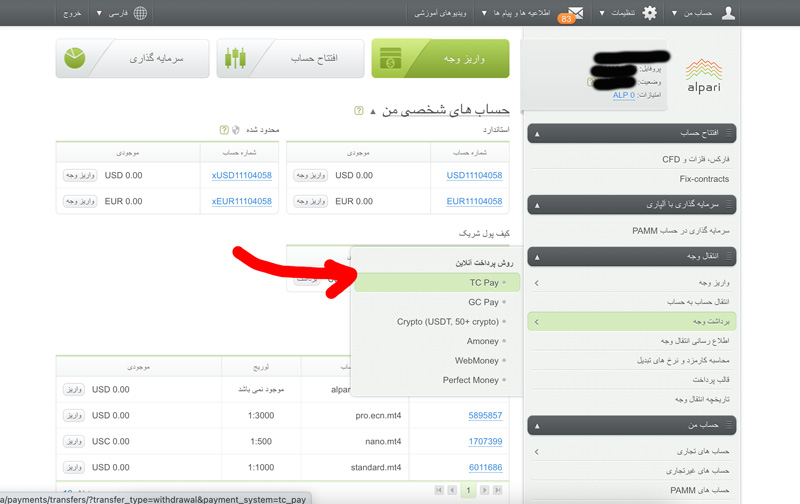

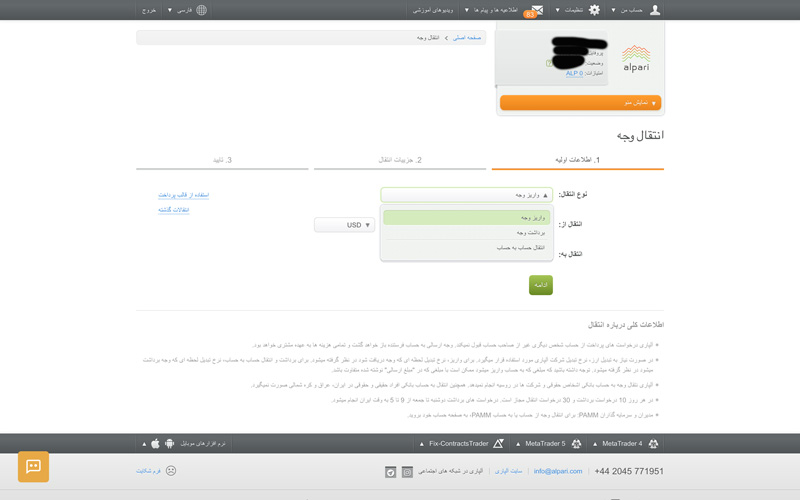

کارمزدهای بروکر Alpari

کارمزدهای بروکر Alpari

دفتر اصلی

دفتر اصلی رگولاسیون

رگولاسیون پلتفرم

پلتفرم ابزارهای معاملاتی

ابزارهای معاملاتی اسپرد EUR/USD

اسپرد EUR/USD حساب دمو

حساب دمو حداقل سپرده

حداقل سپرده پشتیبانی مشتری

پشتیبانی مشتری پلتفرم دسکتاپ

پلتفرم دسکتاپ

آموزش

آموزش

سایر جفت ها

سایر جفت ها پلتفرم های معاملاتی بروکر Capital Extend

پلتفرم های معاملاتی بروکر Capital Extend انواع حساب بروکر کاپیتال اکستند

انواع حساب بروکر کاپیتال اکستند برداشت

برداشت بازارها، محصولات و نمادهای معاملاتی

بازارها، محصولات و نمادهای معاملاتی

انواع حساب معاملاتی

انواع حساب معاملاتی

حداقل سپرده

حداقل سپرده

ثبت نام و باز کردن حساب در بروکر Errante

ثبت نام و باز کردن حساب در بروکر Errante

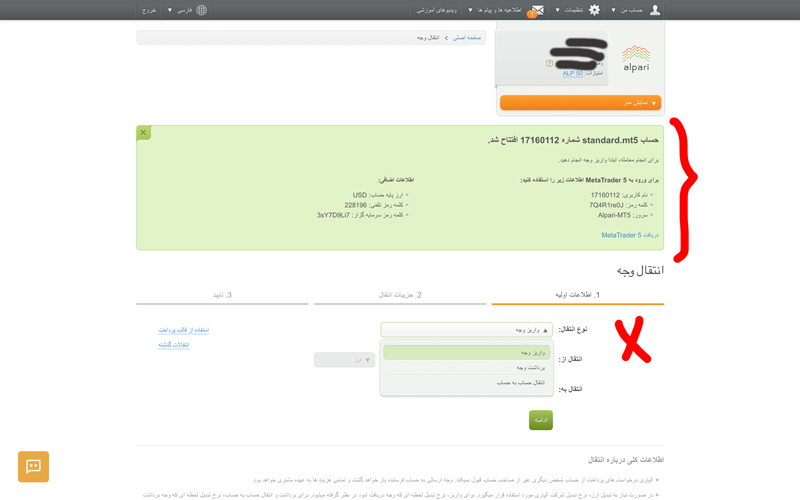

متاتریدر 5

متاتریدر 5