بررسی بروکر یو اس جی اف ایکس USGFX

مطالبی که در ادامه می خوانید:

بروکر یو اس جی اف ایکس در سال 2006 تأسیس شد و هدف آن ارائه طیف وسیعی از نمادها و خدمات معاملاتی با تمرکز اصلی بر ترید فارکس بوده. این بروکر یک کارگزاری استرالیایی است، در سیدنی با یک دفتر در شانگهای و یک دفتر ماهواره ای در هنگ کنگ مستقر است و معاملات فارکس و CFD را ارائه می دهد .

بروکر USGFX می داند که آموزش فارکس و دانش فرآیندهای بازار کلید موفقیت در ترید است، بنابراین TradersClub منحصر به فرد را توسعه داد که برنامه های آموزشی گسترده ای را برای معامله گران در تمام سطوح ارائه می دهد. با این مقاله از سایت بررسی بروکر brokerland همراه باشید تا تمامی ویژگی های این کارگزار را بررسی نماییم.

معرفی بروکر یو اس جی اف ایکس

قبل از در نظر گرفتن هر بروکر فارکس، انجام تحقیقات کامل و بررسی دقیق برای تأیید وضعیت فعلی، مقررات و شهرت آنها در صنعت بسیار مهم است. علاوه بر این، توجه داشته باشید که معاملات فارکس دارای ریسکهای ذاتی است، و درک این ریسکها ضروری است و فقط با وجوهی معامله کنید که میتوانید از دست دادن آنها بپردازید.

دفتر اصلی دفتر اصلی |

استرالیا |

رگولاسیون و مجوز رگولاسیون و مجوز |

ASIC |

نماد معاملاتی نماد معاملاتی |

فارکس، فلز، شاخص ها و بیت کوین |

پلتفرم پلتفرم |

MT4، MT5، WebTrader |

اسپرد EUR/USD اسپرد EUR/USD |

2.2 پیپ |

حداقل سپرده حداقل سپرده |

100 دلار |

ارزهای پایه ارزهای پایه |

USD، AUD |

حساب دمو حساب دمو |

ارائه شده است |

آموزش آموزش |

تجزیه و تحلیل بازار، مدیریت ریسک همراه با مسابقات منظم، سمینارها |

پشتیبانی مشتری پشتیبانی مشتری |

24/5 |

جوایز

به طور کلی، در طول سالهای فعالیت، بروکر یو اس جی اف ایکس نه تنها اعتماد معاملهگران جهانی را به دست آورد، بلکه با حمایت رویدادهای اجتماعی، جوایز متعددی را به دست آورد که آن را به یکی از بهرین بروکر فارکس تبریل کرده است.

بروکر USGFX جوایز زیر را در طول سال های خدمت خود به معامله گران جمع آوری کرده است:

بهترین کارگزار فارکس در سال 2018

بهترین کارگزار فارکس در استرالیا در سال 2015

بهترین کارگزار فارکس در آسیا در سال های 2016 و 2017

بهترین کارگزار فارکس و همچنین داشتن بهترین پلتفرم معاملاتی توسط Forexawards.com برای سال 2019.

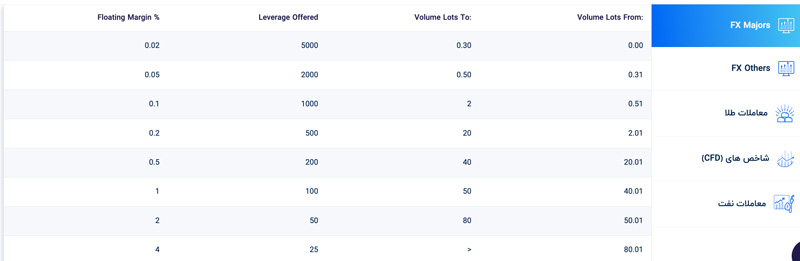

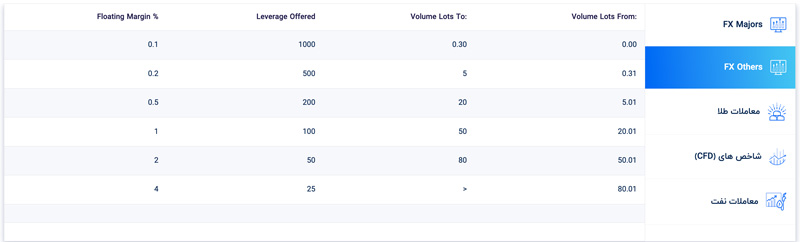

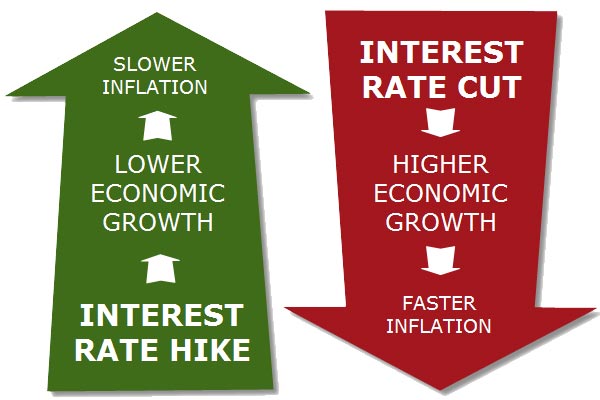

اهرم در بروکر USGFX

تسهیلاتی که معاملهگر را قادر میسازد تا نسبت به مبلغی که برای باز کردن معامله سپرده گذاری کرده، پوزیشن بزرگتری را در معملات باز کند، لوریج نامیده میشود. چنین محصولات اهرمی سود بالقوه یک معامله گر را افزایش می دهد، اما البته ضرر احتمالی را نیز بیشتر خواهد نمود.

مقدار اهرم به عنوان یک نسبت بیان می شود، برای مثال، 50:1، 100:1، یا 500:1. با فرض اینکه یک معامله گر 1000 دلار در حساب معاملاتی خود دارد و در حال معامله با حجم 500000 USD/JPY است، این اهرم معادل 500:1 خواهد بود.

معامله با بروکر یو اس جی اف ایکس به شما امکان انتخاب اهرم را از 1:20 تا 1:500 می دهد که بسته به نوع حساب متفاوت خواهد بود و در ادامه ی معرغی انواع حساب به این مقادیر خواهیم پرداخت.

رگولاسیون

بروکر USGFX بورس فارکس و کارگزار CFD تنظیم شده ، مجاز توسط کمیسیون اوراق بهادار و سرمایه گذاری استرالیا (ASIC) و دارای مجوز خدمات مالی استرالیا (AFSL) است.

همانطور که همواره گفته ایم، رعایت دستورالعمل ها و مجوزهای معتبر اولین چیزی است که هنگام انتخاب کارگزار باید بررسی شود. رگوله بودن و مقررات سختگیرانه مستلزم راههای متعددی برای محافظت از سرمایههای مشتریان، و همچنین برای ایجاد رقابت سالم و ارائه محیط شفاف است، که هرگز در کارگزاران غیرقانونی واقعیت ندارد.

جدا از امنیت ارائه شده طبق الزامات مقررات، بروکر یو اس جی اف ایکس همچنین محافظت از بالانس منفی را پیاده سازی کرده است که آرامش خاطر را به ارمغان می آورد، چرا که در این ویژگی ضررها نمی توانند از مانده حساب بیشتر شود.

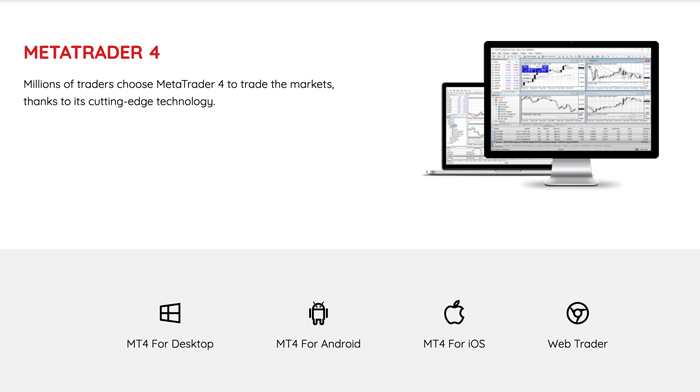

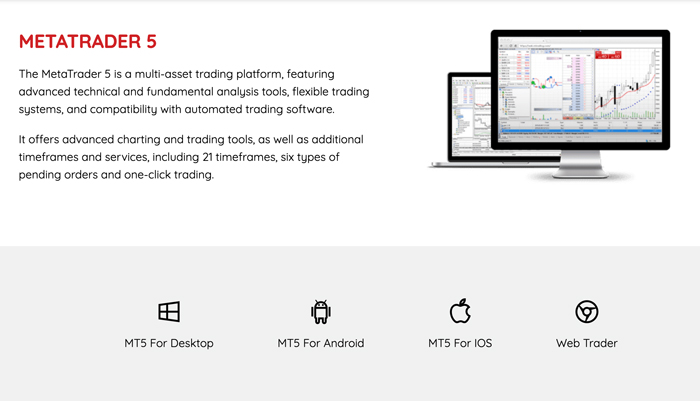

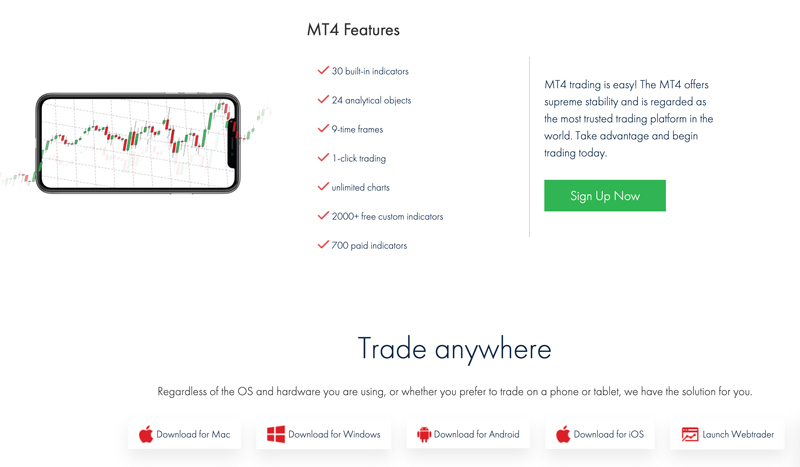

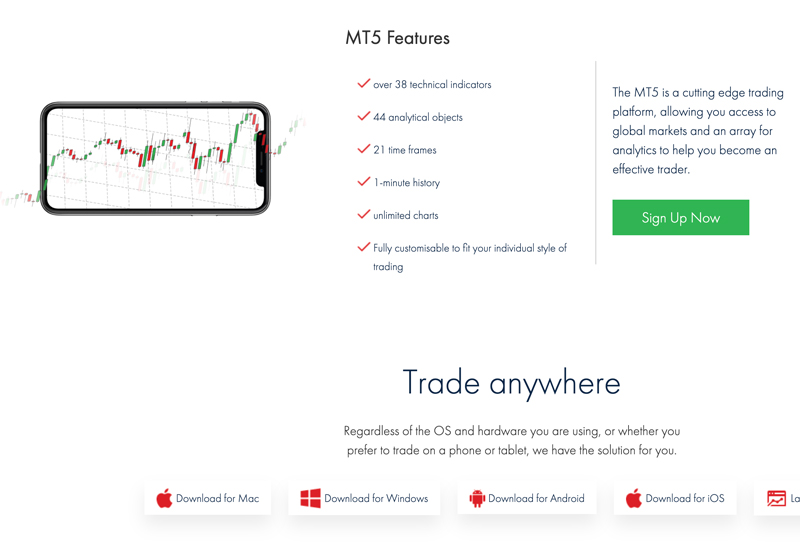

پلتفرم های معاملاتی بروکر USGFX

اکنون بیایید بررسی کنیم که بروکر USGFX از کدام نرمافزار و پلتفرمهای معاملاتی استفاده میکند. این کارگزار پلتفرمهای معاملاتی قابل اعتماد MetaTrader4 و MetaTrader5 را انتخاب کرده که با برای تریدرهای تمامی کشورها به خوبی شناخته شده است و امکانات بیپایانی را به ارمغان میآورند. همچنین نسخه های موبایل این پلتفرم ها نیز برای کسانیکه ترجیحشان ترید با گوشی همراه است نیز فراهم می باشد.

و اما بروکر یو اس جی اف ایکس دارای امکان سوشیال تریدینگ است که با مفهومی شاید تا حدودی نزدیک به حساب پم، به معامله گرانی که زمان نظارت و ماندن مداوم در بازارها را ندارند، اجازه می دهد به سادگی یکی از استراتژی های معامله گران حرفه ای را دنبال کنند. این گزینه ها در بروکر USGFX از دو ارائه دهنده پیشرو در این زمینه ZuluTrade و MyFXbook

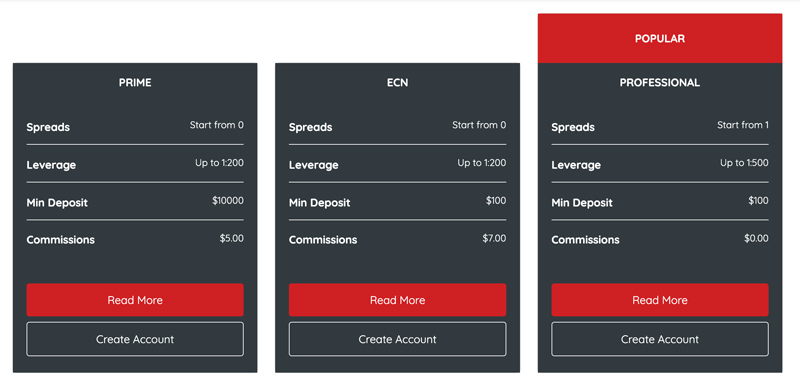

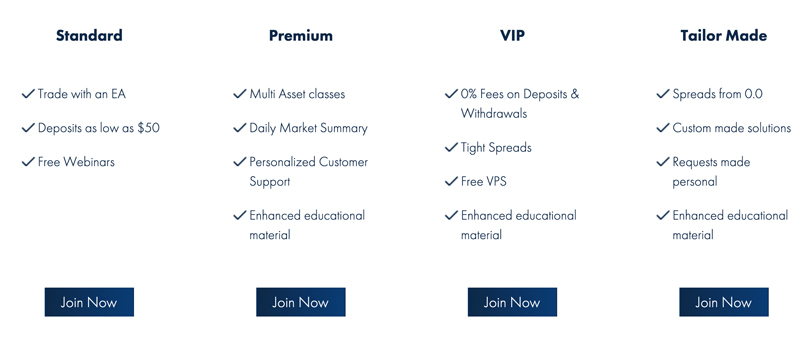

انواع حساب بروکر یو اس جی اف ایکس

پنج نوع حساب توسعه یافته توسط بروکر یو اس جی اف ایکس وجود دارد در حالی که هر کدام نیازهای متنوعی را برای معامله گر ارائه می دهد،این حساب های معاملاتی که د رادامه ویژگی ها و شرایط هر کدام را مشاهده خواهیم نمود، عبارتند از حساب mini، استاندارد، VIP و Pro-ECN و VIP-Low Account. در جدول زیر تمامی مشخصات این حساب ها را برای شما عزیزان آوردهایم.

| حساب وی آی پی لو

VIP-Low

|

حساب پرو-ای سی ان

Pro-ECN

|

حساب وی آی پی

VIP Account |

حساب استاندارد

Standard Account

|

حساب مینی

Mini account |

|

| ۵۰۰۰۰ دلار | ۵۰۰۰۰ دلار | ۵۰۰۰۰ دلار | ۱۰۰۰۰ دلار | ۱۰۰ دلار | حداقل سپرده |

| ندارد | ندارد | ندارد | ندارد | ندارد | حداکثر موجودی حساب |

| ۰.۵ پیپ | ۱.۵ پیپ | ۱.۳ پیپ | ۲.۲ پیپ | ۲.۸ پیپ | اسپرد از |

| ۰.۰۱ | ۰.۰۱ | ۰.۰۱ | ۰.۰۱ | ۰.۰۱ | حداقل اندازه لات |

| ۱:۵۰۰ | 1:100

|

1:100, 1:200, 1:400, 1:500

|

1:100, 1:200, 1:400, 1:500

|

1:100, 1:200, 1:400, 1:500

|

لوریج |

| 100,000

|

100,000

|

100,000

|

100,000

|

100,000

|

اندازه لات استاندارد |

| حساب شخصی, حساب مشترک, حساب شرکتی

|

حساب شخصی, حساب مشترک, حساب شرکتی

|

حساب شخصی, حساب مشترک, حساب شرکتی

|

حساب شخصی, حساب مشترک, حساب شرکتی

|

حساب شخصی | نوع حساب |

هزینه ها

اسپرد در بروکر USGFX همانطور که ذکر شد با نوع حسابی که از طریق آن معامله می کنید متفاوت است که در قسمت انواع حساب آن ها را آورده ایم. هم چنین اسپرد نمادهای معاملاتی پر کاربرد را می توانید در جدول زیر مشاهده نمایید.

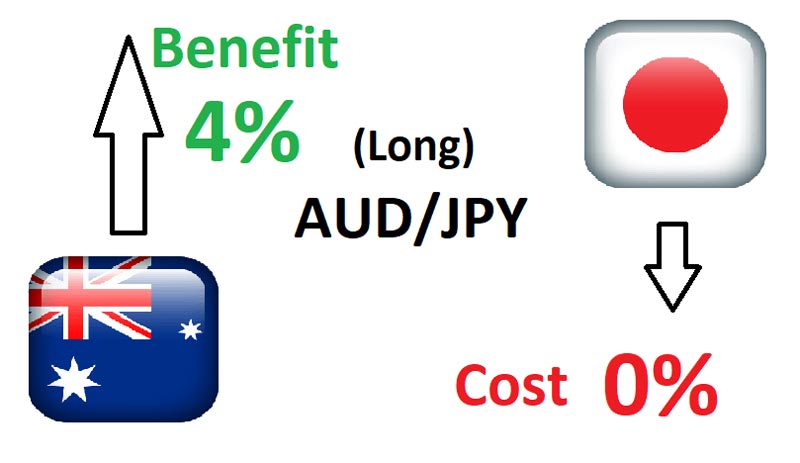

همچنین، همیشه کارمزد rollover یا یک شبه را به عنوان هزینه در نظر بگیرید، که در معامله هایی هایی که یک شبه گرفته می شود به طور یکسان – 0.8 برای پوزیشن شورت و 0.18 برای پوزیشن لانگ در جفت EUR/USD شارژ می شود. همچنین میتوانید این هزینهها را در بروکر یو اس جی اف ایکس با دیگر بروکر ها که در سایت روکرلند برای شما عززان معرفی و نقد کرده ایم مقایسه کنید.

| دارایی/ جفت | اسپرد بروکر یو اس جی اف ایکس |

| یورو/دلار آمریکا | 2.2 |

| طلا | 5 |

| BTC/USD | کمیسیون 10 دلار |

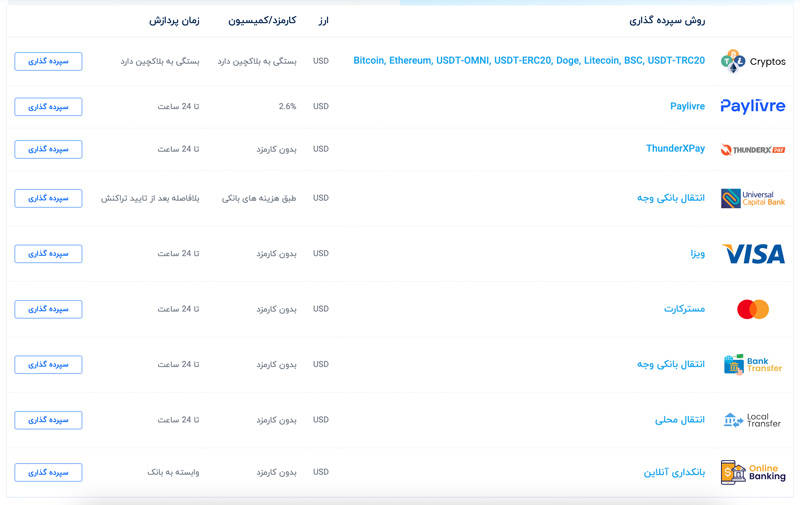

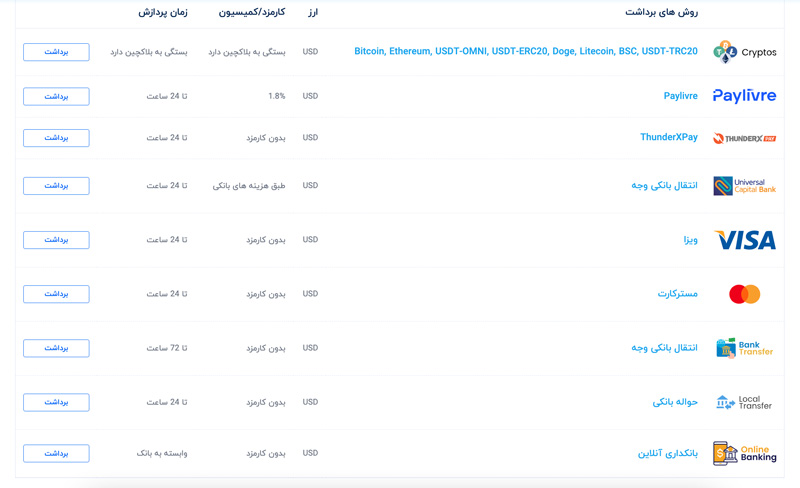

سپرده ها و برداشت ها در بروکر یو اس جی اف ایکس

برای واریز یا برداشت وجوه از حساب معاملاتی، تریدرها از میان چندین روش پرداخت راحت از جمله موارد زیر در بروکر یو اس جی اف ایکس استفاده نمایند. هرچند اکثر این روش ها برای معاملهگران ایرانی ممکن نبوده و به همین دلیل می توانند از روش های موجود و در دسترس برای ایرانیان از جمله پرفکت مانی، وب مانی، ارز دیجیتال و واریز و برداشت ریالی از طریق صرافی استفاده نمایند.

حواله های بانکی

پرداخت با کارت اعتباری یا نقدی

وب مانی

مانی پولو

پرفکت مانی

فاساپای

اسکریل، نتلر

سیستم های بانکداری آنلاین در تایلند، مالزی، اندونزی، ویتنام و MoneyNetint.

برداشت:

| گزینه های برداشت | هزینه های برداشت در بروکر یو اس جی اف ایکس | زمان تخمینی پردازش |

|---|---|---|

| 40 USD. | 3-5 روز کاری | |

| هیچ هزینه ایی برای سپرده گذاری دریافت نمی شود (فقط زمانیکه شرایط تجاری فوق الذکر برآورده نشود ، از مشتری هم هزینه واریز و هم هزینه برداشت اخذ خواهد شد.) | ||

| 0.00040000 BTC | ||

| 0.00040000 Gas بیت کوین/ هزینه TX لطفا توجه داشته باشید: کوین پیمنت دارای طراحی امنی نیست. لطفاً مطمئن شوید که آدرس USDT-Omni را به درستی وارد کرده اید. هنگام وارد کردن آدرس USDT-ERC20 با روش برداشت USDT-Omni ، نقل و انتقال از کار می افتد و وجوه قابل استرداد نخواهد بود. | ||

| هزینه Gas: + هزینه Gas اتریوم / هزینه TX برای پرداخت Gas و ارسال آن ، باید مقداری اتریوم در همان آدرس USDT.ERC20 داشته باشید. نه فقط در مانده حسابتان بلکه در همان آدرس. در صورت نیاز می توانید برداشت اتریوم را به آدرس USDT.ERC20 خود انجام دهید. لطفا توجه داشته باشید: کوین پیمنت دارای طراحی امنی نیست. لطفاً مطمئن شوید که آدرس درست USDT-ERC20 را وارد کرده اید. هنگام وارد کردن آدرس USDT-Omni با روش برداشت USDT-ERC20 ، در صورت نادرست بودن آدرس نقل و انتقال ناموفق خواهد بود و وجه قابل استرداد نیست. | ||

| Depending on market fluctuations |

واریز:

| گزینه های تامین مالی | هزینه های سپرده در بروکر یو اس جی اف ایکس | زمان تخمینی |

|---|---|---|

| هیچ هزینه ایی برای سپرده گذاری دریافت نمی شود (فقط زمانیکه شرایط معاملاتی فوق الذکر برآورده نشود ، از مشتری هم هزینه واریز و هم هزینه برداشت اخذ خواهد شد.) | 1-3 روز کاری | |

| فوری تا ۲ ساعت | ||

| در روزهای کاری | ||

| فورا | ||

| فورا | ||

| فورا | ||

| فورا | ||

| فورا | ||

| فورا | ||

| فورا | ||

| فورا | ||

| 0.5% | فوری تا 30 دقیقه | |

| فوری تا 30 دقیقه | ||

| فوری تا 30 دقیقه | ||

| لطفاً توجه داشته باشید که هزینه های معامله رمز ارز بسته به تنظیمات کیف پول ارز دیجیتال اندروید یا کیف پول سخت افزاری ارز دیجیتال شما ممکن است متفاوت باشد. | فورا | |

| براساس منطقه 2.4 to تا 7.5 | فورا |

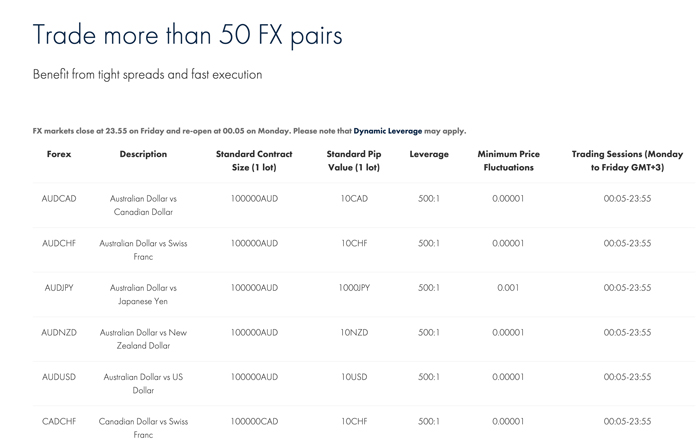

بازارها، محصولات و نمادهای معاملاتی

اکثر کارگزاران همه یا برخی از انواع ابزارهای بازار زیر را برای معامله ارائه می دهند، که این موضوع در مورد بروکر USGFX همینطور است.

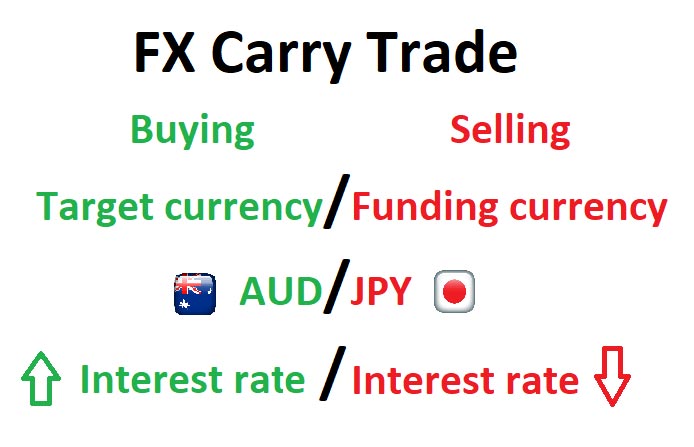

فارکس:

معاملات فارکس که معاملات ارز یا FX نیز نامیده می شود، شامل بازار مبادلات ارزی می شود که در آن افراد، شرکت ها و مؤسسات مالی، ارزهای خود را با نرخ های شناور با یکدیگر مبادله می کنند. امکات معامله جفت ارزهای گوناگون فارکس در بروکر یو اس جی اف ایکس برای معامله گران فراهم می باشد.

کالاها:

همانند بازارهای مبادله ارز، بازارهای کالا فرصت های سرمایه گذاری متفاوتی را برای معامله گران فراهم می کند. سرمایه گذاری در کالاهای قابل مبادله مبتنی بر قرارداد روشی قابل اعتماد برای کاهش ریسک در زمان تورم یا عدم اطمینان اقتصادی است، که می توانید در بروکر USGFX به آن بپرازید.

شاخص ها:

شاخصهای سهام، شاخصهای واقعی بازار سهام هستند که ارزش بخش خاصی از بازار سهام را اندازهگیری میکنند. آنها می توانند مجموعه خاصی از بزرگترین شرکت های یک کشور را نمایندگی کنند یا می توانند نماینده یک بازار سهام خاص باشند.

فلزات گرانبها:

ترید طلا و سایر فلزات گرانبها شامل کالاهای سختی است که کالاهای قابل مبادله مبتنی بر قرارداد هستند و در اکثر بروکرها و بروکر یو اس جی اف ایکس فراهم است.

انرژی:

نوسانات بالای قیمت انرژی به دلیل عوامل سیاسی و محیطی، عرضه و تقاضا، شرایط آب و هوایی شدید و رشد اقتصادی جهانی از ویژگی های این محصول است که آن را به یکی دیگر از گزینه های معاملاتی محبوب تبدیل کرده است.

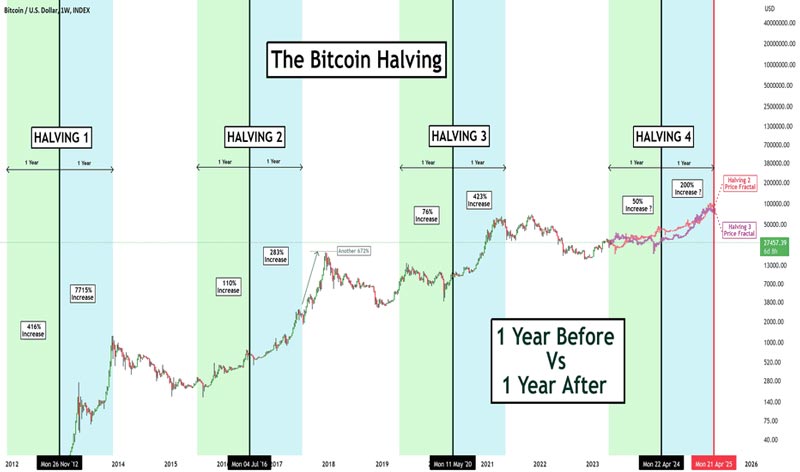

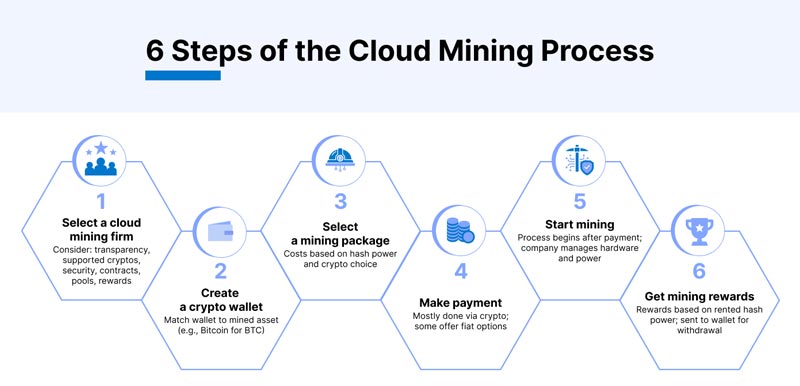

ارزهای دیجیتال:

بیت کوین (BTC) ارز دیجیتالی است که از زمان آغاز به کار آن در سال 2008 بیشترین ارزش بازار و سطح قیمت را دارد و 50 درصد از کل ارزش بازار ارزهای دیجیتال را در اختیار دارد. امکان معامله این کریپتوکارنسی در بروکر یو اس جی اف ایکس فراهم است.

لایت کوین (LTC) مشابه بیت کوین است اما از نظر مقیاس پذیری متفاوت است. Litecoin یکی دیگر از آلتکوین های بسیار محبوب است و LTCUSD یک فورک بیت کوین (BTCUSD) است که از کد بیت کوین کپی شده و با تغییراتی انجام شده و پروژه جدیدی را راه اندازی کرده است.

ریپل (RPL) با شبکه ریپل یک سیستم تسویه ناخالص بیدرنگ نسل بعدی در بین بانکهای بزرگ محبوب است. این امکان تراکنش فوری صندوق های بین المللی را با هزینه های بسیار کم فراهم می کند.

اتریوم (ETH) دومین ارز دیجیتال بزرگ پس از بیت کوین است و به توسعه دهندگان اجازه می دهد تا قراردادهای هوشمند را بر روی یک پلتفرم ایجاد کنند. همچنین ان اف تی ها یا توکن غیر مثلی که در مقاله ای به تعریف و آموزش آن ها پرداختیم، از جدیدترین و جالب ترین ها در دنیای آنلاین هستند که در ابتدا در شبکه اتریوم ایجاد شد، هرچند امروزه در شبکه هاب دبگر نیز ان اف تی ها موجود هستند.

بیت کوین کش (BCH) توسط هارد فورک بیت کوین در سال 2017 به عنوان نسخه جدیدی از بلاک چین با قوانین متفاوت ایجاد شد.

با بروکر USGFX می توانید فارکس، فلز، شاخص ها و بیت کوین را معامله کنید.

حداقل سپرده در بروکر یو اس جی اف ایکس

در مورد حداقل مبلغ سپرده ، می توانید ترید را با 100 دلار راحت شروع کنید که امکان دسترسی به حساب معاملاتی مینی را فراهم می کند. در حالی که انواع حساب های ارائه شده توسط بروکر USGFX با نرخ بالاتر برای شروع به شرایط مختلفی نیاز دارند و می توان آنها را در بالا مشاهده کرد.

خلاصه بررسی بروکر USGFX

پس از بررسی بروکر یو اس جی اف ایکس، میتوان با قاطعیت گفت کارگزاری ایمن با خدمات عالی برای تریدرها از سراسر دنیا و ایرانیان است، که انواع حساب و امکانات بی پایانی را برای استراتژی ها و معامله گران با هر سرمایه ای به ارمغان می آورد. علاوه بر این، بروکر USGFX یک پیشنهاد حساب پیشرفته را از طریق شرایط مختلف، حجم معاملات و همچنین سرمایه اولیه فراهم نموده است.

سایر جفت ها

سایر جفت ها پلتفرم های معاملاتی بروکر Capital Extend

پلتفرم های معاملاتی بروکر Capital Extend انواع حساب بروکر کاپیتال اکستند

انواع حساب بروکر کاپیتال اکستند برداشت

برداشت بازارها، محصولات و نمادهای معاملاتی

بازارها، محصولات و نمادهای معاملاتی

انواع حساب معاملاتی

انواع حساب معاملاتی

حداقل سپرده

حداقل سپرده

ثبت نام و باز کردن حساب در بروکر Errante

ثبت نام و باز کردن حساب در بروکر Errante

متاتریدر 5

متاتریدر 5

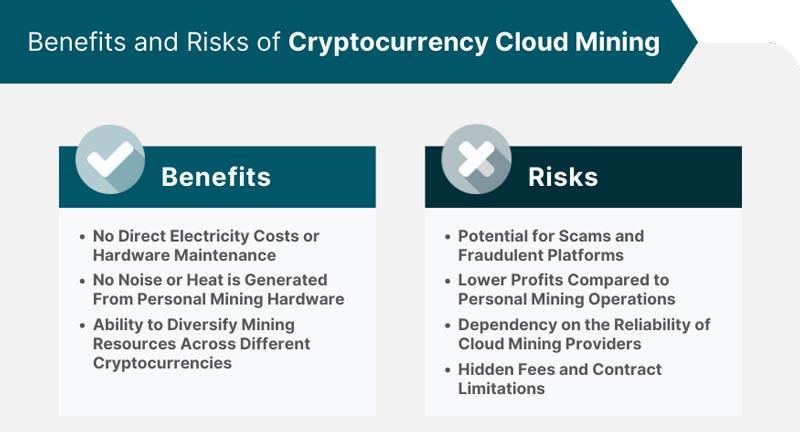

مسائل مربوط به اعتماد: ماهیت غیرمتمرکز ارزهای دیجیتال بر سیستمهای بدون اعتماد تأکید دارد. با این حال، کلود ماینینگ عنصری از اعتماد را به ارائهدهنده خدمات معرفی میکند. کاربران باید به طور کامل تحقیق کنند و ارائه دهندگان معتبر با سابقه عملیات شفاف را انتخاب کنند.

مسائل مربوط به اعتماد: ماهیت غیرمتمرکز ارزهای دیجیتال بر سیستمهای بدون اعتماد تأکید دارد. با این حال، کلود ماینینگ عنصری از اعتماد را به ارائهدهنده خدمات معرفی میکند. کاربران باید به طور کامل تحقیق کنند و ارائه دهندگان معتبر با سابقه عملیات شفاف را انتخاب کنند.